鉄道貨物輸送市場の規模とシェア分析-成長トレンドと予測 (2025年~2030年)

市場は、貨物タイプ別(コンテナ/インターモーダル、ドライバルク(石炭、鉱石、穀物)など)、サービスタイプ別(輸送、輸送関連サービス)、エンドユーザー産業別(鉱業・鉱物、石油・ガス・化学など)、牽引タイプ別(ディーゼルなど)、目的地別(国内、国際)、地域別(北米など)にセグメント化されています。市場予測は金額(米ドル)で提供されます。

| 日本の鉄道貨物輸送市場は、持続可能な貨物輸送の需要の高まりとともに成長しています。東急が100%再生可能エネルギーでの運行を始めたことに続き、東武鉄道やJR東日本も再生可能エネルギーの活用を進めており、温室効果ガスの排出削減を目指しています。特にJR東日本は、2050年までに温室効果ガスの排出量をゼロにする方針を掲げており、その取り組みは重要です。 商業物流企業のセイノーホールディングスは、再生可能エネルギーを利用した貨物輸送の新たな提携を行い、環境負荷の削減を図っています。具体的には、愛知県と福岡県、東京都と広島県を結ぶコンテナ貨物列車「ブレイクバルク」を運行し、年間で13,805トンの排出量を削減する見込みです。 国際的な鉄道貨物輸送も増加しており、FESCO輸送グループが日本から中国、カザフスタンを経由してウズベキスタンへの新しい輸送サービスを開始しました。また、マースクが運行する日英間のブロックトレインも新たに運行されており、これにより北東アジアと北ヨーロッパ間の輸送が効率化されています。 日本の鉄道貨物輸送市場は、JR貨物や日本通運、上組などの主要企業によって構成されており、これらの企業は持続可能な輸送の実現に向けた取り組みを進めています。市場はコンテナ貨物や非コンテナ貨物、液体バルクなどの種類別に分かれ、サービス内容も輸送に付随するサービスを含めて多岐にわたります。 全体として、日本の鉄道貨物輸送市場は環境への配慮が求められる中で、持続可能な発展を目指しており、今後も成長が期待されます。市場は2025年から2030年にかけて年率3.6%以上の成長が見込まれており、持続可能な貨物輸送の需要は高まり続けるでしょう。 |

*** 本調査レポートに関するお問い合わせ ***

鉄道貨物輸送市場の概要

市場規模と成長予測

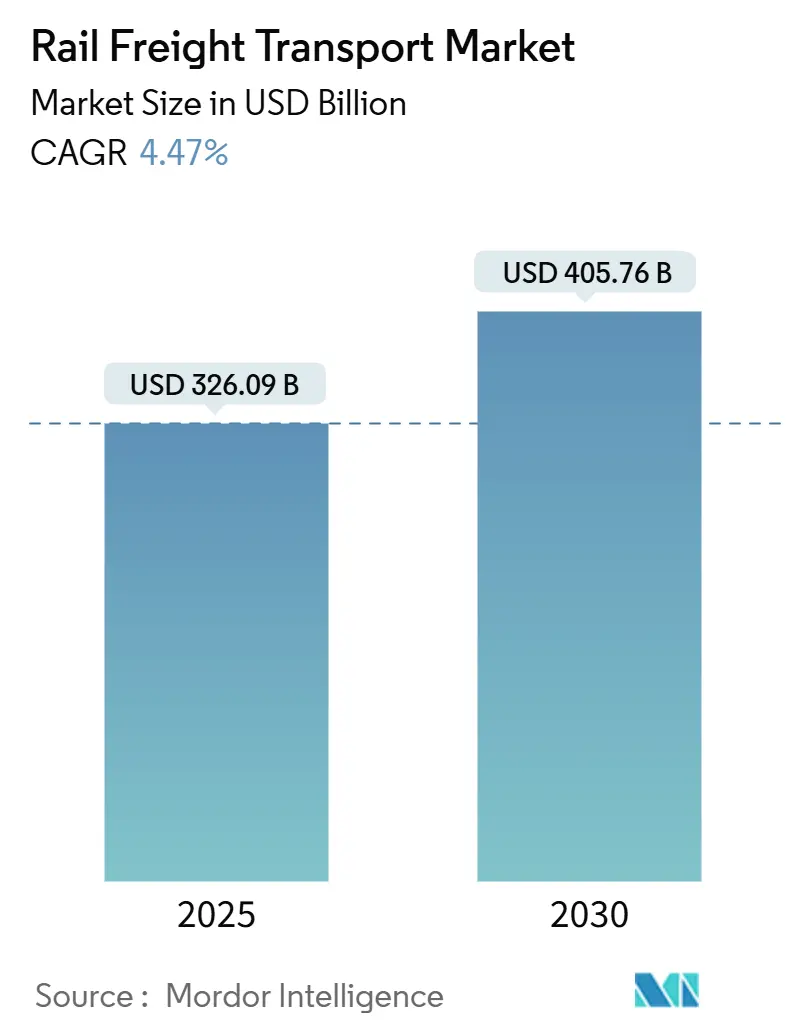

鉄道貨物輸送市場は、2025年には3,260.9億米ドルと推定され、2030年までに4,057.6億米ドルに達すると予測されており、予測期間(2025年~2030年)中の年平均成長率(CAGR)は4.47%です。アジア太平洋地域が最も急速に成長し、最大の市場となる見込みです。市場の集中度は低いとされています。

主要な市場動向と洞察

市場を牽引する要因:

1. 脱炭素化の義務化による長距離輸送のモーダルシフト(EUおよび北米): EUと米国における排出規制の強化により、長距離貨物輸送が道路から鉄道へと移行しています。米国の「鉄道エネルギー・排出イノベーション行動計画」は、2050年までに鉄道の温室効果ガス排出量を実質ゼロにする目標を掲げており、CSXやCPKCなどの主要鉄道会社は水素燃料電池機関車の導入を進めています。これにより、鉄道貨物輸送は500マイルを超えるすべての路線で競争力を高めています。

2. 重工業のニアショアリングによる国境を越えた鉄道輸送量の増加(メキシコおよび中東欧): 製造業がアジアからメキシコへ生産拠点を移転する動きが、モンテレイ、ラレド、米国中央部のハブ間の貨物輸送の流れを変化させています。メキシコは2024年に米国最大の貿易相手国となり、CPKCはラレド-ヌエボラレド橋の容量を倍増させる1億米ドルの拡張を完了しました。これにより、自動車部品、電子機器、家電製品の国境を越えた輸送が急増し、2030年まで鉄道貨物輸送市場で最も急速に成長する分野となっています。

3. エネルギー転換関連商品のバルク鉄道輸送需要(アンデスおよびオーストラリア盆地): 電気自動車の普及と再生可能エネルギーの拡大により、リチウム、ニッケル、銅精鉱の需要が記録的に増加しています。ノーフォーク・サザン鉄道はバッテリーグレードの材料を扱うために積み替えターミナルを再整備し、タンザニアとブルンジでは年間300万トンのニッケル鉱石を輸送する21.5億米ドルの鉄道が建設されるなど、エネルギー転換サプライチェーンが新規鉄道建設を正当化しています。

4. 中国-EU陸上橋のレジリエンスプログラム(一帯一路最適化後): 2024年末までに、中国-ヨーロッパ間のブロックトレインの30%以上が満州里を経由し、モハンゲートウェイでは優先貨物の通関が5分で完了するなど、自動化とスマート検査によりエンドツーエンドの滞留時間が短縮されています。中国-キルギス-ウズベキスタン鉄道の建設は、南行きのコンテナ輸送の短縮ルートを提供し、中央アジアの支線での輸送量を増加させる可能性があります。

5. アジアの主要港湾混雑による内陸鉄道ベースのインターモーダル輸送への拍車: アジアの港湾混雑により、内陸のドライポートへの鉄道ベースのインターモーダル輸送の役割が高まっています。

6. ドイツと日本における水素対応貨物機関車への政府奨励金: ドイツと日本政府は、水素対応貨物機関車の開発と導入を促進するための刺激策を講じており、長期的な成長に貢献しています。

市場を抑制する要因:

1. 米国中西部穀物路線のクラスI鉄道網の混雑: 米国のクラスI鉄道における穀物輸送量は2024年に増加しましたが、季節的なピーク時には乗務員と側線容量が逼迫し、ガルフコーストの輸出エレベーターへ供給するユニットトレインのサイクルタイムが長期化しています。シカゴなどの主要なインターチェンジノードでは容量拡張が行われているものの、依然として遅延が発生し、一部の荷主はバージやトラック輸送に切り替えています。

2. サハラ以南の狭軌路線における軸重制限: サハラ以南アフリカの狭軌路線では、軸重制限により輸送能力が制約されています。

3. ユーラシアにおける異なる連結器規格による輸送の阻害: 中国とヨーロッパ間の貨物車両は、互換性のない連結器と複数の軌間を通過する必要があり、手作業による積み替えに時間がかかっています。欧州のデジタル自動連結器(DAC)プログラムは2030年までの展開を目指していますが、中国の軌間可変車両はまだ経済的ではなく、短期的な影響は限定的です。

4. 長距離トラック輸送コストのデフレ(2023-24年)による鉄道の価格優位性の縮小(NAFTA): 2023年から2024年にかけての長距離トラック輸送コストのデフレは、NAFTA地域における鉄道の価格優位性を縮小させています。

セグメント分析

* 貨物タイプ別:

* ドライバルクが優勢、インターモーダルが加速: 2024年の収益ではドライバルクが41%を占め、石炭、鉱石、穀物などの大量輸送が市場を支えています。ドライバルクの市場規模は商品需要に沿って緩やかに成長すると予測されています。一方、コンテナ化されたインターモーダル輸送は6.9%のCAGRで急速に成長しており、アジアの港湾混雑や内陸ドライポートへの投資により、世界のコンテナ輸送サイクルにおける鉄道の役割が高まっています。BNSFは2025年に38億米ドルの設備投資プログラムを発表し、インターモーダル輸送の容量増強を進めています。

* サービスタイプ別:

* 輸送サービスが大部分を占める、関連サービスが上回る成長: 2024年の売上高の84%をコアの幹線輸送が占めており、これはエネルギー効率の高い長距離輸送における鉄道の比較優位性を反映しています。しかし、メンテナンス、入換、保管、ラストマイルのドレージなどの関連サービスは7.6%のCAGRで成長すると予測されており、鉄道事業者が収益源を拡大していることを示しています。水素機関車やバッテリー電気機関車向けのライフサイクルサポートには、新しいデポ、燃料補給施設、デジタルツインが必要となり、従来の鉄道モデルにはなかった収益源を生み出しています。

* エンドユーザー産業別:

* 鉱業がリード、小売がスピードを示す: 鉱業および鉱物産業は、2024年に32%の収益シェアを占めました。オーストラリアや南米での重要鉱物開発が進むにつれて、このセグメントの市場規模は増加すると予想されます。小売および日用消費財(FMCG)は、現在規模は小さいものの、オムニチャネルチェーンが翌日配送目標を達成するために鉄道インターモーダルノードを採用しているため、2030年までに7.9%の最速CAGRを記録すると予測されています。

* 牽引タイプ別:

* ディーゼルが主流、水素が成長を牽引: ヨーロッパと中国での電化が進むにもかかわらず、2024年の世界の輸送量の67%は依然としてディーゼル機関車によって牽引されています。しかし、ハイブリッド/水素対応クラスは、公的資金と排出規制の強化に後押しされ、10.2%の最速CAGRで成長しています。水素機関車の市場規模はまだ小さいですが、最も破壊的な技術ベクトルを表しています。CPKCとCSXによる実証試験では、水素機関車の迅速な燃料補給サイクルとディーゼル機関車と同等の牽引力が確認されています。

* 目的地別:

* 国内輸送が依然として大きい、国境を越えた輸送が先行: 2024年の収益の61%を国内輸送が占めました。しかし、国際および国境を越えた輸送量は、税関改革、電子運送状、統合された配車システムの改善により信頼性が向上し、2030年までに6.5%のCAGRで加速すると予測されています。シュナイダー・ナショナルによるメキシコからアトランタおよびシャーロットへの直通列車サービスは、国境での停車を減らし、トラック輸送のみの場合と比較してCO₂排出量を62%削減しています。

地域別分析

* 北米: 2025年から2030年まで4.5%のCAGRで成長すると予測されています。クラスI鉄道の多額の設備投資と、メキシコへのニアショアリングが市場を牽引しています。ユニオン・パシフィック鉄道は2024年第4四半期に18億米ドルの純利益を計上し、穀物、自動車、エネルギー輸送を支える線路改良と機関車オーバーホールを推進しています。CNによるアイオワ・ノーザン鉄道の買収は、同社のネットワークを強化しています。

* アジア太平洋: 6.2%のCAGRで世界の成長をリードしています。2024年末までに、中国-ヨーロッパ間のユニットトレインの30%が満州里を通過し、自動化された通関が貢献しました。インドの専用貨物回廊は完成に近づき、日本は地方路線で水素機関車の試験を行っています。オーストラリアのピルバラ鉱山会社は、鉄鉱石を沿岸の出荷地点へ輸送する重貨物鉄道への投資を続けています。

* ヨーロッパ: 自由化により民間事業者の参入が促進され、4.1%のCAGRで成長しています。ドイツは、シーメンス製の複数ユニットとオンサイト水素生産を組み合わせたドイツ鉄道のH2goesRailプログラムに連邦補助金を投入しています。フランスのHexafretは2025年に週1,100本の長距離列車を目標とし、スペインは地中海回廊の軌間変更施設を拡大しています。

* 南米: 鉱物輸出に牽引され、4.1%のCAGRの可能性を示しています。チリはFCABの砂漠路線向けに1MWの水素機関車を受領しました。ブラジルのコンセッションモデルは、大豆や鉄鉱石の輸送に民間資本を誘致しています。

* 中東およびアフリカ: 小規模なベースからそれぞれ3.8%と4.8%の最も高いCAGRを記録しています。30億米ドルのUAE-オマーン鉄道は、ソハールからアブダビまでの輸送時間を100分に短縮し、港湾自由区の統合を支援します。南アフリカのトランスネット・フレイト・レールは、機関車の稼働率を回復し、リチャーズベイへの輸出回廊を再建するために10億米ドルを確保しました。

競争環境

競争は地域によって異なります。北米では7つのクラスI鉄道会社が輸送量の大部分を支配していますが、海運会社やトラック輸送会社とのインターモーダル提携によりシェアの構図が変化しています。ユニオン・パシフィック鉄道は、精密計画鉄道、サービス指標の改善、顧客可視化ツールを活用して、トラックからのバルク貨物輸送を狙っています。CPKCは、メキシコ-米国-カナダ間の独自の単一路線を活用し、自動車や穀物輸送の荷主を獲得しています。

ヨーロッパでは、市場開放によりユーロポートなどの民間企業が多数参入しています。DBカーゴやSNCFなどの国営企業は、車両の近代化や関連サービスの分社化を通じて適応しています。フランスのHexafretとTechnisの設立は、国営事業者がより効率的な事業単位へと転換していることを示しています。競争は輸送事業者だけでなく、ワブテックやシーメンスなどの車両サプライヤーも、グリーン牽引技術に関連する受注を巡って競合しています。

アジアの競争は、中国国家鉄路集団やインド鉄道などの国営巨大企業が中心であり、高容量回廊とデジタル配車システムに投資しています。コンテナ輸送サービス、特に一帯一路の支線では民間部門の機会が生まれています。AI支援のスケジューリングや運転支援システムなどの技術統合が新たな競争の場となっており、鉄道貨物輸送市場の初期採用者に利益をもたらしています。

主要企業

* BNSF鉄道

* カナディアン・ナショナル鉄道

* カナディアン・パシフィック・カンザスシティ

* CSXトランスポーテーション

* ノーフォーク・サザン鉄道

最近の業界動向

* 2025年2月: オーシャン・ネットワーク・エクスプレスとLXパンタスが、ユニオン・パシフィック、ノーフォーク・サザン、BNSFを鉄道パートナーとして、米国国内インターモーダルサービス「Boxlinks」を開始しました。

* 2025年2月: ワブテックは2024年第4四半期の売上高が25.8億米ドルに達し、新規機関車やアップグレードを含む10億米ドル以上の受注により、受注が20%増加したと報告しました。

* 2025年1月: BNSFは2025年の設備投資プログラムとして38億米ドルを発表し、そのうち28.4億米ドルをメンテナンスに、5.35億米ドルを拡張に充てるとしました。

* 2025年1月: 地上輸送委員会は、CNによるアイオワ・ノーザン鉄道の買収を承認し、175マイルのショートライン線路をCNの2万マイルのシステムに統合しました。

鉄道貨物輸送市場に関する本レポートは、市場の定義、動向、規模予測、競争環境、および詳細な調査方法論を包括的に分析しています。

1. レポートの概要と市場定義

本調査は、認可された事業者によるバルク、コンテナ、特殊貨物の標準軌または狭軌線路での輸送から得られるすべての収益を対象としています。これには、幹線輸送およびラストマイルの鉄道サービスが含まれますが、旅客輸送、パイプライン輸送、工場内での入換作業は除外されます。Mordor Intelligenceによると、この市場は2025年に3260.9億米ドルと評価され、2030年には4057.6億米ドルに達すると予測されており、予測期間中の年平均成長率(CAGR)は4.47%です。

2. 市場の状況 (Market Landscape)

市場の動向は、複数の促進要因と抑制要因によって形成されています。

* 市場促進要因:

* 脱炭素化義務: EUおよび北米の長距離(800km以上)南北回廊において、モーダルシフトを推進しています。

* ニアショアリング: メキシコおよび中東欧への重工業のニアショアリングにより、越境鉄道輸送量が増加しています。

* エネルギー転換商品: アンデスおよびオーストラリア盆地におけるリチウム、銅などのエネルギー転換関連商品のバルク鉄道輸送需要が高まっています。

* 中国-EU陸上回廊: 一帯一路(BRI)最適化後のレジリエンスプログラムが輸送を強化しています。

* 港湾混雑: アジアの主要港湾における混雑が、内陸ドライポートへの鉄道インターモーダル輸送を促進しています。

* 政府奨励: ドイツおよび日本において、水素対応貨物機関車への政府による奨励策が導入されています。

* 市場抑制要因:

* ネットワーク混雑: 米国中西部穀物ルートにおけるClass-Iネットワークの混雑が課題となっています。

* 軸重制限: サハラ以南の狭軌線における軸重制限が輸送能力を制約しています。

* 規格不一致: 中国-中央アジア間では異なる連結器規格が直通輸送を阻害しています。

* 価格競争: NAFTA地域における長距離トラック輸送コストのデフレ(2023-24年)により、鉄道の価格優位性が低下しています。

その他、バリューチェーン分析、規制・技術動向、ポーターの5フォース分析、コスト構造・価格分析、輸送回廊分析(シルクロード、NAFTA、TEN-T、GCC)、一帯一路(BRI)の影響、地政学的イベントの影響なども詳細に分析されています。

3. 市場規模と成長予測 (Market Size & Growth Forecasts)

市場は以下の要素で細分化され、それぞれについて規模と成長が予測されています。

* 貨物タイプ別: コンテナ/インターモーダル、ドライバルク(石炭、鉱石、穀物)、液体バルク(原油、化学品)、ブレークバルクおよびプロジェクト貨物。

* サービスタイプ別: 輸送、および輸送関連サービス(鉄道車両・線路の保守、貨物の入換、保管など)。

* 最終用途産業別: 鉱業・鉱物、石油・ガス・化学、農業・食品、製造・自動車、小売・FMCG、建設資材・林業。

* 牽引タイプ別: ディーゼル、電気、ハイブリッド/水素およびLNG。

* 目的地別: 国内、国際/越境。

* 地域別: 北米(米国、カナダ、メキシコ)、南米(ブラジル、ペルー、チリ、アルゼンチンなど)、アジア太平洋(インド、中国、日本、オーストラリア、韓国、東南アジアなど)、ヨーロッパ(英国、ドイツ、フランス、スペイン、イタリア、ベネルクス、北欧諸国など)、中東・アフリカ(アラブ首長国連邦、サウジアラビア、南アフリカ、ナイジェリアなど)。

4. 競争環境 (Competitive Landscape)

市場の集中度、主要企業の戦略的動き、市場シェア分析が含まれます。Union Pacific Railroad Company、BNSF Railway Company、Canadian National Railway Company、DB Cargo AG、Japan Freight Railway Companyなど、多数の主要企業がプロファイルされています。市場は集中度が高く、地域交通量の約70%を上位5社が占めていますが、支配的とまでは言えない状況です。

5. 主要な質問への回答

レポートでは、以下の主要な質問に回答しています。

* 2030年の市場予測値: 鉄道貨物輸送市場は2030年までに4057.6億米ドルに達すると予測されており、CAGRは4.47%です。

* 最も成長している貨物セグメント: コンテナ/インターモーダル貨物が最も急速に成長しており、港湾混雑緩和戦略と内陸ターミナル統合により6.2%のCAGRで進展しています。

* 水素牽引の成長予測: ハイブリッド/水素対応牽引セグメントは、2025年から2030年にかけて10.2%のCAGRで成長すると予測されています。これは、燃料補給ネットワークの整備と排出規制強化によるものです。

* 北米越境鉄道輸送量増加の理由: メキシコへのニアショアリングによる鉄道のコスト優位性向上と、ラレド橋の複線化などのインフラ改善による自動車部品や電子機器サプライチェーンの輸送能力拡大が要因です。

* ユーラシア鉄道拡張の技術的障壁: 互換性のない連結器システムと異なる軌間が直通輸送を阻害しており、欧州デジタル自動連結器の本格展開まで時間とコストを要する手作業での積み替えが必要です。

* 競争環境の集中度: 市場の集中度スコアは7であり、上位5社が地域交通量の約70%を占めていますが、支配的とまでは言えません。

6. 調査方法論の信頼性

Mordor Intelligenceの市場規模予測は、一次調査(鉄道貨物輸送幹部、インターモーダルフォワーダー、車両リース業者、規制当局へのインタビュー)と二次調査(国際鉄道連合、Eurostat、米国運輸統計局などのデータ、企業報告書)を組み合わせた詳細な方法論に基づいています。市場規模の算出と予測は、トンキロ出力とトンキロあたりの平均収益を用いたトップダウンアプローチと、産業生産、バルク商品貿易、eコマースによるコンテナ普及、ディーゼル・電気車両の追加、規制による炭素課徴金、回廊拡張ペースなどの要因に基づく多変量回帰分析を組み合わせて行われています。他の情報源との比較により、Mordor Intelligenceのバランスの取れた変動要因駆動型アプローチが、信頼性の高いベースラインを提供していることが示されています。

1. はじめに

- 1.1 調査の前提条件と市場の定義

- 1.2 調査範囲

2. 調査方法

3. エグゼクティブサマリー

4. 市場概況

- 4.1 市場概要

-

4.2 市場の推進要因

- 4.2.1 脱炭素化義務が長距離(800km以上)南北回廊(EU & NA)におけるモーダルシフトを推進

- 4.2.2 重工業のメキシコおよび中東欧へのニアショアリングが国境を越える鉄道輸送量を増加

- 4.2.3 エネルギー転換商品(リチウム、銅)がアンデス & オーストラリア盆地で大量鉄道輸送能力を必要とする

- 4.2.4 中国-EU陸上橋梁レジリエンスプログラム(一帯一路後の最適化)

- 4.2.5 アジアの主要港湾混雑が内陸鉄道ベースの複合輸送をドライポートへ促進

- 4.2.6 ドイツ & 日本における水素対応貨物機関車への政府奨励策

-

4.3 市場の阻害要因

- 4.3.1 米国中西部穀物輸送路におけるクラスIネットワークの混雑

- 4.3.2 サブサハラ狭軌線における喫水による軸重制限

- 4.3.3 異なる貨車連結基準が中国-中央アジアの直通輸送を妨げる

- 4.3.4 長距離トラック輸送コストのデフレ(2023-24年)がNAFTAにおける鉄道の価格優位性を縮小

- 4.4 価値/サプライチェーン分析

- 4.5 規制の見通し

- 4.6 技術の見通し

-

4.7 ポーターの5つの力

- 4.7.1 供給者の交渉力

- 4.7.2 買い手の交渉力

- 4.7.3 新規参入の脅威

- 4.7.4 代替品の脅威

- 4.7.5 競争の激しさ

- 4.8 コスト構造 & 価格分析

- 4.9 輸送回廊分析(シルクロード、NAFTA、TEN-T、GCC)

- 4.10 一帯一路(BRI)の影響

- 4.11 鉄道貨物輸送に影響を与える主要貿易協定

- 4.12 市場における地政学的イベントの影響

5. 市場規模 & 成長予測(価値)

-

5.1 貨物タイプ別

- 5.1.1 コンテナ化 / インターモーダル

- 5.1.2 ドライバルク(石炭、鉱石、穀物)

- 5.1.3 液体バルク(原油、化学品)

- 5.1.4 在来貨物およびプロジェクト貨物

-

5.2 サービスタイプ別

- 5.2.1 輸送

- 5.2.2 輸送関連サービス(鉄道車両および線路の保守、貨物の積み替え、保管)

-

5.3 エンドユーザー産業別

- 5.3.1 鉱業および鉱物

- 5.3.2 石油、ガス、化学品

- 5.3.3 農業および食品

- 5.3.4 製造業および自動車

- 5.3.5 小売業およびFMCG

- 5.3.6 建設資材および林業

-

5.4 牽引タイプ別

- 5.4.1 ディーゼル

- 5.4.2 電気

- 5.4.3 ハイブリッド / 水素およびLNG

-

5.5 目的地別

- 5.5.1 国内

- 5.5.2 国際 / 国境を越えた

-

5.6 地域別

- 5.6.1 北米

- 5.6.1.1 米国

- 5.6.1.2 カナダ

- 5.6.1.3 メキシコ

- 5.6.2 南米

- 5.6.2.1 ブラジル

- 5.6.2.2 ペルー

- 5.6.2.3 チリ

- 5.6.2.4 アルゼンチン

- 5.6.2.5 その他の南米諸国

- 5.6.3 アジア太平洋

- 5.6.3.1 インド

- 5.6.3.2 中国

- 5.6.3.3 日本

- 5.6.3.4 オーストラリア

- 5.6.3.5 韓国

- 5.6.3.6 東南アジア(シンガポール、マレーシア、タイ、インドネシア、ベトナム、フィリピン)

- 5.6.3.7 その他のアジア太平洋諸国

- 5.6.4 ヨーロッパ

- 5.6.4.1 イギリス

- 5.6.4.2 ドイツ

- 5.6.4.3 フランス

- 5.6.4.4 スペイン

- 5.6.4.5 イタリア

- 5.6.4.6 ベネルクス(ベルギー、オランダ、ルクセンブルク)

- 5.6.4.7 北欧(デンマーク、フィンランド、アイスランド、ノルウェー、スウェーデン)

- 5.6.4.8 その他のヨーロッパ諸国

- 5.6.5 中東およびアフリカ

- 5.6.5.1 アラブ首長国連邦

- 5.6.5.2 サウジアラビア

- 5.6.5.3 南アフリカ

- 5.6.5.4 ナイジェリア

- 5.6.5.5 その他の中東およびアフリカ諸国

6. 競争環境

- 6.1 市場集中度

- 6.2 戦略的動向

- 6.3 市場シェア分析

-

6.4 企業プロファイル(グローバル概要、市場概要、主要セグメント、利用可能な財務情報、戦略情報、市場ランキング/シェア、製品・サービス、最近の動向を含む)

- 6.4.1 Union Pacific Railroad Company

- 6.4.2 BNSF Railway Company

- 6.4.3 Canadian National Railway Company

- 6.4.4 Canadian Pacific Kansas City Limited (CPKC)

- 6.4.5 CSX Transportation, Inc.

- 6.4.6 Norfolk Southern Railway Company

- 6.4.7 DB Cargo AG

- 6.4.8 Fret SNCF

- 6.4.9 SBB Cargo AG

- 6.4.10 Russian Railways (RZD)

- 6.4.11 PKP Cargo S.A.

- 6.4.12 Genesee & Wyoming Inc.

- 6.4.13 Pacific National Pty Ltd

- 6.4.14 Qube Holdings Limited

- 6.4.15 Japan Freight Railway Company

- 6.4.16 Indian Railways

- 6.4.17 Qatar Railways Company (Qatar Rail)

- 6.4.18 Etihad Rail PJSC

- 6.4.19 Transnet Freight Rail

- 6.4.20 Aurizon LTD*

7. 市場機会と将来展望

*** 本調査レポートに関するお問い合わせ ***

鉄道貨物輸送は、鉄道を利用して貨物を輸送する物流手段を指します。大量の貨物を一度に、長距離にわたって効率的に運ぶことが可能であり、環境負荷が低い、定時性に優れるといった特徴を持っています。主に日本貨物鉄道株式会社(JR貨物)がその事業を担っており、日本の物流を支える重要なインフラの一つとして機能しています。

鉄道貨物輸送にはいくつかの種類があります。最も一般的なのは「コンテナ輸送」です。これは、ISO規格に準拠したコンテナに貨物を積載し、鉄道、トラック、船舶といった異なる輸送モード間で積み替えを容易にする方式です。日用品、食料品、工業製品など多種多様な品目に対応し、ドア・ツー・ドアの輸送サービスを提供することで、モーダルシフトの促進に大きく貢献しています。次に、「車扱輸送」があります。これは、特定の貨車を貸し切り、特定の品目を輸送する方式で、石油製品を運ぶタンク車、セメントや穀物を運ぶホッパ車、大型の変圧器などを運ぶ大物車などがこれに該当します。大量かつ定型的な貨物の輸送に適しています。また、欧米では一般的ですが日本ではあまり普及していない「ピギーバック輸送」という方式もあります。これは、トラックをそのまま貨車に乗せて輸送するもので、トラックドライバーの労働時間規制緩和や環境負荷低減に寄与する可能性を秘めています。さらに、通常の貨車では運べないような非常に大きく重い貨物(発電所のタービンなど)を専用の特殊貨車で輸送する「特大貨物輸送」も行われています。

鉄道貨物輸送の用途は多岐にわたります。第一に、長距離・大量輸送の幹線輸送を担うことです。都市間の物流や工場間の部品輸送、港湾からの内陸輸送において、トラック輸送では非効率な長距離区間を鉄道が担当し、短距離はトラックが担うことで、効率的なサプライチェーンを構築します。第二に、環境負荷低減への貢献です。鉄道貨物輸送は、トラック輸送に比べてCO2排出量が大幅に少ないため、企業の環境戦略やSDGsへの貢献において重要な役割を果たします。モーダルシフトを推進することで、サプライチェーン全体の環境負荷を低減できます。第三に、高い定時性と安定性です。鉄道は渋滞の影響を受けにくく、ダイヤに基づいて運行されるため、高い定時性を誇ります。また、大規模災害時にも比較的早期に復旧し、安定した輸送手段として機能することがあります。第四に、特定の産業にとって不可欠な基盤としての役割です。石油、セメント、化学薬品などの基礎素材産業では、鉄道貨物輸送が大量かつ安定的な原材料や製品の輸送に欠かせないインフラとなっています。新聞や郵便物といった緊急性の高い貨物も鉄道で輸送されることがあります。

鉄道貨物輸送を支える関連技術も進化を続けています。コンテナ技術では、冷蔵・冷凍、液体、危険物など、様々な用途に対応した特殊コンテナが開発されています。IoT技術を組み込んだスマートコンテナは、位置情報、温度、湿度などをリアルタイムで監視し、貨物の品質管理と追跡を可能にしています。貨車・機関車技術では、高速化、積載量増加、省エネ化、メンテナンス性向上を目指した改良が進められており、電気機関車やハイブリッド機関車などの導入も進んでいます。情報システムも重要で、運行管理システムは列車の位置や遅延情報をリアルタイムで把握し、ダイヤ調整を最適化します。貨物追跡システムは、コンテナや貨物の現在位置や輸送状況を顧客に提供し、透明性を高めています。ターミナル技術では、コンテナの積み下ろしを効率化する大型クレーンや自動化されたコンテナヤードが導入され、トラックとの連携をスムーズにするためのレイアウト設計も工夫されています。さらに、ATS(自動列車停止装置)やATC(自動列車制御装置)といった保安装置、レールや車両の異常を検知するセンサー技術、AIを活用した予知保全システムなど、安全技術の向上も継続的に図られています。

市場背景を見ると、国内貨物輸送量全体に占める鉄道貨物のシェアは、トンキロベースで数パーセント程度と、トラック輸送が圧倒的なシェアを占める中で、特定のニッチ市場で存在感を発揮しています。JR貨物がほぼ独占的に事業を運営しており、長距離・大量輸送や環境配慮型輸送のニーズに応えています。しかし、課題も山積しています。トラック業界の深刻なドライバー不足は、鉄道貨物へのモーダルシフトの追い風となる一方で、鉄道ターミナルから最終目的地までの「ラストワンマイル」を担うトラックの確保が課題となっています。また、鉄道インフラの老朽化対策や維持・更新費用、輸送ネットワークの限界、短距離や小口貨物におけるコスト競争力の劣位、地震や豪雨による不通区間の発生といった災害時の脆弱性も課題として挙げられます。競争環境としては、トラック輸送、内航海運、航空貨物との競争があり、環境意識の高まりや労働力不足を背景に、モーダルシフトのニーズは増加傾向にあります。

将来展望としては、まず「モーダルシフトの加速」が挙げられます。2024年問題に代表されるトラックドライバーの労働時間規制強化により、鉄道貨物輸送への需要はさらに高まることが予想されます。政府もモーダルシフトを推進しており、補助金制度や税制優遇策が講じられる可能性があります。次に、「環境価値の向上」です。企業のESG経営やSDGsへの貢献意識の高まりから、CO2排出量の少ない鉄道貨物輸送の需要は堅調に推移すると予想され、「エコレールマーク」などの認証制度の活用も進むでしょう。さらに、「DXの推進」も不可欠です。IoT、AI、ビッグデータなどのデジタル技術を活用し、輸送効率の向上、運行の最適化、顧客サービスの強化が図られます。スマートコンテナや自動運転技術の導入検討も進むでしょう。国際物流との連携強化も期待されており、国際コンテナ輸送における鉄道の役割拡大や、アジア横断鉄道網など、国際的な鉄道貨物輸送の可能性も探られています。新たな輸送サービスの開発としては、小口貨物輸送への対応や共同輸送の推進、災害に強い輸送ルートの確保、地域活性化に貢献する貨客混載の可能性なども検討されています。これらの展望を実現するためには、インフラの維持・更新、災害対策の強化、ラストワンマイル問題の解決に向けたトラック事業者との連携強化、そして人材育成と確保といった課題への継続的な対応が求められます。鉄道貨物輸送は、持続可能な社会の実現に向けた重要な役割を担い続けることでしょう。