黒鉛電極市場規模・シェア分析 – 成長動向と予測 (2025年~2030年)

黒鉛電極市場レポートは、電極グレード(超高出力(UHP)、高出力(SHP)、標準出力(RP))、用途(電気炉、転炉、非鉄鋼)、および地域(アジア太平洋、北米、欧州、南米、中東およびアフリカ)で分類されます。市場予測は、数量(トン)で提供されます。

※本ページの内容は、英文レポートの概要および目次を日本語に自動翻訳したものです。最終レポートの内容と異なる場合があります。英文レポートの詳細および購入方法につきましては、お問い合わせください。

*** 本調査レポートに関するお問い合わせ ***

黒鉛電極市場の概要についてご説明いたします。

市場概要

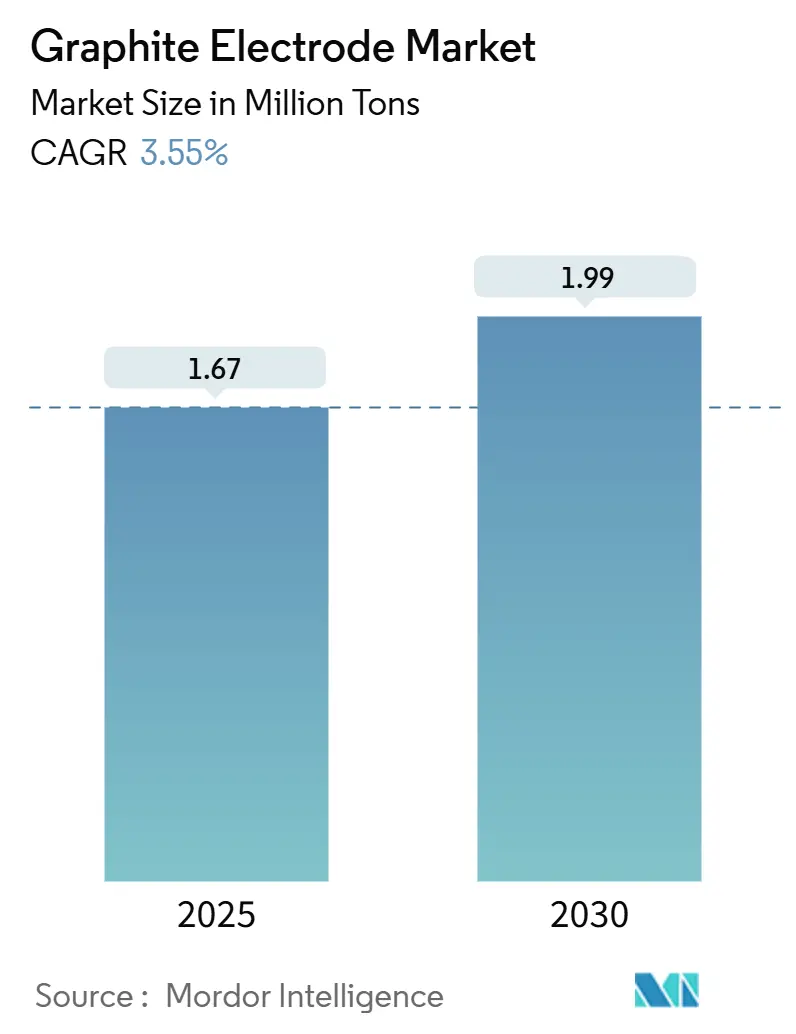

黒鉛電極市場は、2025年には167万トンと推定され、2030年には199万トンに達すると予測されており、予測期間(2025年~2030年)における年平均成長率(CAGR)は3.55%です。この需要の成長は、鉄鋼業界が電炉(EAF)技術へ移行していること、環境規制の強化、および超高出力(UHP)電極の運用上の利点に起因しています。特に中国や欧州連合における鉄鋼製造の脱炭素化に向けた政策圧力の強化は、スクラップベースの生産の長期的な採用を後押ししています。また、プレミアムグレードの電極は、製鉄所が1トンあたりの電力消費量を削減するのに役立っています。

短期的には、ニードルコークスの供給リスクやバッテリーグレード黒鉛との競合が生産能力の追加を制約していますが、垂直統合やリサイクルの進展が原材料の圧力の一部を相殺しています。アジア太平洋地域は、大規模な鉄鋼生産、急速なEAF導入、および中国以外のサプライヤーを優遇する貿易再編に支えられ、主要な需要拠点であり続けています。競争戦略は、原料の確保、AIを活用した炉の最適化、使用済み電極のクローズドループリサイクルの商業化にますます集中しています。

主要なレポートのポイント

電極グレード別では、UHP製品が2024年に黒鉛電極市場シェアの70.47%を占め、2030年までに4.15%のCAGRで成長すると予測されています。用途別では、EAF操業が2024年に黒鉛電極市場規模の70.95%を占め、2030年までに4.24%のCAGRで成長すると見込まれています。地域別では、アジア太平洋地域が2024年に黒鉛電極市場シェアの59.66%を占め、予測期間中に4.66%と最も速い地域CAGRを示すと予想されています。

世界の黒鉛電極市場の動向と洞察

市場の推進要因

1. 電炉(EAF)製鋼への移行:

EAF製鋼は2025年には世界の鉄鋼生産の30%を占め、高炉・転炉(BOF)経路よりも最大70%少ないCO2を排出するため、2030年までに40%に達すると予想されています。これは、欧州や東アジアにおける企業のネットゼロ目標を支援し、中国が2024年上半期に新たな石炭ベースの鉄鋼プロジェクトを禁止したことで、この傾向はさらに強化されています。EAFの柔軟性により、製鉄所は電力価格が高騰した際に生産を調整できるため、高電流密度に耐え、熱衝撃に強い高性能電極の長期的な需要を支えています。

2. 世界的な鉄スクラップの入手可能性の増加:

数十年前に建設されたインフラが寿命を迎えるにつれてスクラップの供給量が増加し、北米や欧州での二次製鋼の原料が増えています。選別技術の進歩によりスクラップの純度が向上し、製鉄所はバージン鉄鉱石なしで厳しい品質要件を満たすことができます。アジア太平洋諸国は、家庭用および産業用スクラップを収集・処理するための最新の破砕・物流ネットワークへの投資を加速しています。EAF鋼1トンあたり1~2kgの黒鉛電極が消費されるため、スクラップの流れの拡大は予測可能な電極需要を生み出し、脱炭素化目標とも合致しています。

3. 超高出力(UHP)電極の需要加速:

現代の炉は300MVA以上で稼働し、熱衝撃に耐えながら25A/in²を処理できるUHP電極を必要とします。電極の長寿命化と交換時間の短縮は総溶解コストを削減するため、米国、韓国、ドイツの製鉄所は標準グレードよりもUHPを好む傾向にあります。UHP電極の製造プロセスは、複数の含浸および黒鉛化サイクルとプレミアムニードルコークス原料を必要とし、参入障壁を高めています。垂直統合されたコークス生産能力を持つメーカーはコスト優位性を獲得し、原材料の変動にもかかわらず競争力を維持しています。

4. 使用済み電極のバッテリーグレード炭素へのクローズドループリサイクル:

新たなプロセスにより、使用済み電極をリチウムイオンアノードに適した精製黒鉛に変換することが可能になり、バッテリーメーカーが中国の支配からサプライチェーンを多様化しようとする動きに対応しています。遠心分離や水素還元などの技術は、高純度炭素を回収しつつ埋立廃棄物を削減します。電極メーカーとバッテリー材料サプライヤー間のパートナーシップは、新たな収益源を生み出し、欧州や北米における循環経済の義務を果たすことで、黒鉛電極市場を強化しています。電気自動車の普及により2030年までにアノード需要が4倍になるため、リサイクルは戦略的な原料確保策となります。

5. プレミアムニードルコークス生産能力への精製業者の投資:

精製業者は、プレミアムニードルコークス生産能力への投資を増やしており、これは黒鉛電極の品質と供給安定性を確保するために重要です。

市場の抑制要因

1. ニードルコークス価格の変動と供給リスク:

ニードルコークスは電極生産コストの最大60%を占め、少数の工場に集中する特殊な石油精製能力に依存しています。2024年の米国コークス生産量の3%減少は供給を逼迫させ、バッテリー部門の需要がさらに圧力をかけています。硫黄や熱膨張係数に関する品質仕様が許容可能な材料の範囲を狭め、代替を制限しています。スポット価格は12ヶ月以内に40%以上変動し、電極メーカーは可能な限りヘッジを行い、長期契約を結ぶことを余儀なくされています。新規ニードルコークスプロジェクトの遅延により、黒鉛電極市場は2027年まで逼迫した状態が続くでしょう。

2. 世界の鉄鋼生産の景気循環性:

世界の粗鋼生産能力は需要を5億7300万トン上回っており、稼働率は約70%にとどまっているため、電極サプライヤーは受注の変動にさらされています。欧州の見かけ消費量は、エネルギーショックや地政学的混乱により2022年に8%、2023年に6%減少しました。景気後退期には、製鉄所はメンテナンスを延期し、炉のタップ・トゥ・タップ時間を遅らせるため、電極の交換サイクルが長くなります。北米でも同様の変動があり、2024年から2025年にかけて住宅主導の鉄鋼需要が軟化していますが、政府のインフラ投資が一部の落ち込みを緩和しています。高い固定費のため、電極メーカーは価格下落を避けるために在庫を慎重に管理する必要があります。

3. シリコンリッチバッテリーアノードによる黒鉛原料の圧迫:

シリコンを豊富に含むバッテリーアノードがプレミアム黒鉛の原料を圧迫しており、黒鉛電極メーカーはバッテリー市場との競合に直面しています。

セグメント分析

電極グレード別 – UHP技術が効率を推進

UHP電極は2024年に黒鉛電極市場シェアの70.47%を占め、2030年までに4.15%のCAGRで成長すると推定されています。このセグメントは、400トンを超えるメガEAFユニットの導入から恩恵を受けており、これらのユニットは構造的完全性を維持しながら高い電流密度を必要とします。製鉄所が総所有コストを重視する結果、電極の長寿命化と交換ダウンタイムの削減がプレミアム価格を正当化しています。黒鉛電極市場は、高出力(SHP)および通常出力(RP)グレードからUHPへの移行を続けており、技術の成熟に伴いASP(平均販売価格)の差は時間とともに縮小しています。UHP電極の生産には最高級のニードルコークスと複数の黒鉛化サイクルが必要であり、垂直統合されたプレーヤーは自社コークス炉や長期契約を通じて原料を確保しています。新規参入者は資本的なハードルと厳格な品質検証に直面し、現在の競争階層が維持されています。特にインドや東南アジアにおける高炉・転炉のEAFへの改修は、UHPの需要を継続的に支えています。炭素排出量に関する持続可能性認証は調達の精査を強化し、クローズドループリサイクルや再生可能エネルギーの使用を実証するサプライヤーが優遇される傾向にあります。

用途別 – 電炉が需要を牽引

電炉(EAF)操業は2024年に黒鉛電極市場規模の70.95%を占め、2030年までに4.24%のCAGRで成長すると予測されています。製鉄所が排出量削減、生産の柔軟性向上、拡大するスクラップ貯蔵庫の活用を追求するにつれて、この用途のシェアは増加しています。高炉・転炉(BOF)製鋼メーカーは、主に取鍋精錬や特殊な冶金プロセスに電極を使用しており、このセグメントの成長見通しは限定的です。シリコン金属や黄リン精錬などの非鉄用途はポートフォリオの多様化を提供しますが、比較的小規模にとどまっています。欧州のEAF設備は炭素価格メカニズムを通じてインセンティブを受けており、米国の操業者は低価格の天然ガス由来電力を利用して競争力のある溶解コストを維持しています。中国では、地方政策がスクラップベースの鉄鋼許可を優先するようになり、EAFの構造的役割をさらに高めています。各炉の再稼働または増産サイクルで新しい電極が消費されるため、黒鉛電極市場は直接的な恩恵を受けています。AIを活用した炉制御への投資は破損事故を減らしますが、最終的には生産量の増加が電極の総トン数需要を増加させます。

地域分析

アジア太平洋地域

アジア太平洋地域は2024年に黒鉛電極市場を支配し、59.66%のシェアを占め、2030年までに4.66%と最速のCAGRを記録すると予測されています。中国の新たな石炭ベースの製鉄に対する政策規制と、インドの野心的なインフラ計画が地域の成長を支えています。2025年3月に発効する日本の中国製電極に対する95.2%の輸入関税は、国内の購入者が国内および韓国のサプライヤーに多様化するよう促し、アジア域内の貿易フローを変化させています。韓国のプレミアム鋼セグメントは、自動車グレードの生産にUHP電極に依存しており、拡大するバッテリー材料エコシステムはクローズドループリサイクルの協力を促進しています。

北米

北米は、堅牢なスクラップ収集ネットワークとEAF製鉄所での継続的な効率改善に支えられ、中程度の単一桁台の需要増加を維持しています。中西部および南東部における豊富なシェールガス由来の電力は、低い操業コストを支え、主要なミニミルによる生産能力拡大を促進しています。カナダはオンタリオ州とケベック州で水力発電を利用してEAFを稼働させ、プレミアム電極の調達を促進する低いスコープ2排出目標を達成しています。メキシコは米国のスクラップへの近接性と自動車生産の急増により、地域の電極輸入にさらなるトン数を加えています。

欧州

欧州はマクロ経済の軟化が続いていますが、2025年からは数年間の縮小の後、見かけの鉄鋼消費量が2.20%回復すると予想されています。高いエネルギーコストは、製鉄所をデジタル炉の最適化と柔軟な生産スケジューリングへと推進しており、これらはいずれも信頼性の高いUHP電極を必要とします。EUバッテリー規制2023/1542は、使用済み電極をアノード材料にリサイクルすることへの関心を高め、鉄鋼とバッテリーのサプライチェーンを統合することで黒鉛電極市場を強化しています。ポーランドやトルコを含む労働コストが低く、建設部門が成長している東欧諸国は、電極出荷量を増加させる新たなEAF投資を獲得しています。

競争環境

黒鉛電極市場は集中度が高く、上位5社が世界の生産能力の約62%を占めています。GrafTechがSeadrift事業を通じて実践しているように、ニードルコークスへの垂直統合は原料の入手可能性を確保し、マージンの変動を抑制します。ResonacによるAMI Automationの買収は、AIベースの炉分析をポートフォリオに追加し、サプライヤーが単なる電極ではなく、総合的な溶解炉の効率を提案できるようにしています。HEGとGraphite Indiaは、アジアでの量的な成長を取り込み、潜在的な輸出制限に備えるため、合計40,000TPAのブラウンフィールド拡張を進めています。

持続可能性は黒鉛電極市場における差別化要因として浮上しており、再生可能電力やクローズドループ水システムを採用する工場は、製鉄所のESG調達フレームワークの下で優先サプライヤーとしての地位を獲得しつつあります。リサイクルアライアンスは、使用済み電極をバッテリーグレード炭素に変換し、メーカーが新たな収入源を獲得しつつ埋立廃棄物の責任を軽減することを可能にしています。貿易措置も競争上の位置付けを形成しており、日本の中国製電極に対する95.2%の関税は、供給を韓国やインドの生産者へと振り向け、地域の価格形成を変化させています。電極はかさばり、輸送コストがかかるため、地理的近接性は依然として重要であり、サプライヤーはリードタイムを短縮するために戦略的に配置された仕上げ施設を維持しています。

弾性率、かさ密度、抵抗率といったUHP性能に不可欠な属性に関する厳しい仕様のため、技術的障壁は依然として高いです。研究は、代替バインダー、ナノ構造制御、炉内の電極摩耗のリアルタイム監視に焦点を当てています。シリコン強化バッテリーアノードがプレミアム黒鉛をめぐって競合する中、電極メーカーは長期的なニードルコークスオフテイク契約を強化し、合成黒鉛への多様化を検討しています。鉄鋼生産の景気循環的な変動にもかかわらず、参入障壁と深いプロセス知識の必要性により、市場構造は予測期間を通じて比較的安定していると見られます。

最近の業界動向

* 2025年8月: Graphite India Limitedは、黒鉛電極部門の生産能力を25,000TPA拡張し、総生産能力を80,000TPAから105,000TPAに増強する計画を発表しました。この60億ルピーの拡張は、36ヶ月間にわたって2段階で実施される予定です。

* 2025年8月: HEG Limitedは、黒鉛電極および関連製品の生産能力を15,000トン/年(TPA)増強する計画で、生産能力を強化しています。この戦略的イニシアチブは、電極需要の増加を促進する構造的な業界シフトを活用することを目的としています。

以上が黒鉛電極市場の概要となります。

グラファイト電極市場に関する本レポートは、その市場の全体像、主要な動向、成長予測、および競争環境を詳細に分析しています。グラファイト電極は、電気アーク炉(EAF)において電力供給源から溶鋼に電気エネルギーを伝達するために使用される重要な材料であり、高品質の石油ニードルコークス、コールタールピッチ、および添加剤を用いて製造されます。

1. 調査の範囲とセグメンテーション

本調査は、グラファイト電極市場を以下の主要なセグメントに分類し、それぞれの市場規模と予測を数量(トン)および収益(USD)の両面から提供しています。

* 電極グレード別:

* 超高出力(UHP: Ultra High Power)

* 高出力(SHP: Super High Power)

* 通常出力(RP: Regular Power)

* 用途別:

* 電気アーク炉(Electric Arc Furnace)

* 塩基性酸素炉(Basic Oxygen Furnace)

* 非鉄鋼用途(Non-steel)

* 地域別:

* アジア太平洋(中国、インド、日本、韓国、マレーシア、タイ、インドネシア、ベトナム、その他アジア太平洋)

* 北米(米国、カナダ、メキシコ)

* 欧州(ドイツ、英国、イタリア、フランス、ロシア、スペイン、トルコ、北欧諸国、その他欧州)

* 南米(ブラジル、アルゼンチン、コロンビア、その他南米)

* 中東およびアフリカ(サウジアラビア、カタール、アラブ首長国連邦、エジプト、南アフリカ、その他中東およびアフリカ)

これらの主要地域にわたる27カ国について、詳細な市場分析が行われています。

2. 市場の概要と動向

本レポートでは、市場の全体像を把握するため、市場の促進要因と抑制要因、バリューチェーン分析、およびポーターのファイブフォース分析を実施しています。

* 市場促進要因:

* 電気アーク炉(EAF)製鋼への移行: 環境負荷の低減やスクラップ利用の増加に伴い、EAF製鋼へのシフトが加速しており、これがグラファイト電極の需要を直接的に押し上げています。

* 世界の鉄スクラップ供給量の増加: EAF製鋼の主要原料である鉄スクラップの供給量が増加していることも、電極需要を後押しする要因となっています。

* 超高出力(UHP)電極の需要加速: 製鋼プロセスの効率化と生産性向上を目指し、より高い電流密度と短時間での溶解を可能にするUHP電極の需要が急速に拡大しています。

* 使用済み電極のクローズドループリサイクル: 使用済みグラファイト電極をバッテリーグレードの炭素材料としてリサイクルするクローズドループシステムが導入されつつあり、これは持続可能性と循環経済の観点から市場に新たな価値をもたらしています。

* 精製業者によるプレミアムニードルコークス生産能力への投資: グラファイト電極の主要原料であるプレミアムニードルコークスの安定供給を確保するため、精製業者が生産能力への投資を強化しています。

* 市場抑制要因:

* ニードルコークス価格の変動と供給リスク: ニードルコークスはグラファイト電極の製造コストの最大60%を占めるため、その価格変動や供給の不安定性は電極価格に大きな影響を与え、年間で40%もの価格変動を引き起こす可能性があります。

* 世界の鉄鋼生産の景気循環性: グラファイト電極の主要な用途が鉄鋼生産であるため、世界の鉄鋼生産の景気循環性は電極市場の需要に直接的な影響を与えます。

* シリコンリッチバッテリーアノードによるグラファイト原料の圧迫: バッテリー技術の進化に伴い、シリコンリッチなアノード材料がグラファイトの代替として注目されており、これがグラファイト原料の供給に圧力をかける可能性があります。

3. 市場規模と成長予測

グラファイト電極市場は堅調な成長が見込まれています。

* 2025年には市場規模が167万トンに達し、2030年までには199万トンに成長すると予測されています。

* 電極グレード別では、超高出力(UHP)電極が市場を牽引しており、2024年には70.47%の市場シェアを占め、4.15%の年平均成長率(CAGR)で成長しています。

* 地域別では、アジア太平洋地域が最大の市場シェアを保持しており、2030年まで4.66%という最速のCAGRで成長すると予測されています。

4. 主要な質問への回答

本レポートでは、市場に関する以下の重要な質問に答えています。

* EAF製鋼が電極販売に重要な理由: EAF製鋼では、鋼1トンあたり1〜2kgのグラファイト電極が使用されます。そのため、スクラップベースのEAFへの移行は、電極の需要量増加に直接的に寄与します。

* ニードルコークスの供給がグラファイト電極市場の価格に与える影響: ニードルコークスは生産コストの最大60%を占めるため、供給の逼迫は電極価格を年間で40%も変動させる可能性があります。

* グラファイト電極市場に影響を与える持続可能性のトレンド: 使用済み電極をバッテリーグレードのグラファイトにクローズドループリサイクルする取り組みは、サプライヤーが循環経済およびESG(環境・社会・ガバナンス)要件を満たす上で重要な役割を果たします。

5. 競争環境

競争環境の分析では、市場集中度、主要企業の戦略的動き、および市場シェア/ランキングが評価されています。El 6 LLC、Fangda Carbon New Material Technology Co. Ltd、GrafTech International、Graphite India Limited、HEG Limited、Jilin Carbon New Material Co., Ltd.、Kaifeng Pingmei New Carbon Materials Technology Co. Ltd、Liaoning Dantan Technology Group Co. Ltd (Dan Carbon)、Nantong Yangzi Carbon Co. Ltd、Nippon Carbon Co. Ltd、Resonac Holdings Corporation、Sangraf International Inc.、SEC Carbon Limited、Tokai Carbon Co. Ltd、Zhongze Groupなど、主要な市場参加企業のプロファイルが詳細に記載されており、各社のグローバルおよび市場レベルの概要、主要セグメント、財務情報、戦略情報、市場ランク/シェア、製品とサービス、最近の動向などが含まれています。

6. 市場機会と将来展望

本レポートは、市場におけるホワイトスペース(未開拓領域)と未充足ニーズの評価を通じて、将来の市場機会と展望についても分析しています。

最終更新日は2025年11月24日です。

1. 序論

- 1.1 調査の前提と市場の定義

- 1.2 調査範囲

2. 調査方法

3. エグゼクティブサマリー

4. 市場概況

- 4.1 市場概要

-

4.2 市場の推進要因

- 4.2.1 電気炉(EAF)製鋼への移行

- 4.2.2 世界的な鉄スクラップ供給量の増加

- 4.2.3 超高出力(UHP)電極の需要加速

- 4.2.4 使用済み電極のバッテリーグレードカーボンへのクローズドループリサイクル

- 4.2.5 精製業者のプレミアムニードルコークス生産能力への投資

-

4.3 市場の阻害要因

- 4.3.1 ニードルコークス価格の変動性と供給リスク

- 4.3.2 世界の鉄鋼生産の周期性

- 4.3.3 シリコンリッチバッテリーアノードによるグラファイト原料の圧迫

- 4.4 バリューチェーン分析

-

4.5 ポーターの5つの力

- 4.5.1 供給者の交渉力

- 4.5.2 買い手の交渉力

- 4.5.3 新規参入の脅威

- 4.5.4 代替製品およびサービスの脅威

- 4.5.5 競争の度合い

5. 市場規模と成長予測(金額および数量)

-

5.1 電極グレード別

- 5.1.1 超高出力 (UHP)

- 5.1.2 高出力 (SHP)

- 5.1.3 標準出力 (RP)

-

5.2 用途別

- 5.2.1 電気アーク炉

- 5.2.2 転炉

- 5.2.3 非鉄鋼

-

5.3 地域別

- 5.3.1 アジア太平洋

- 5.3.1.1 中国

- 5.3.1.2 インド

- 5.3.1.3 日本

- 5.3.1.4 韓国

- 5.3.1.5 マレーシア

- 5.3.1.6 タイ

- 5.3.1.7 インドネシア

- 5.3.1.8 ベトナム

- 5.3.1.9 その他のアジア太平洋地域

- 5.3.2 北米

- 5.3.2.1 米国

- 5.3.2.2 カナダ

- 5.3.2.3 メキシコ

- 5.3.3 ヨーロッパ

- 5.3.3.1 ドイツ

- 5.3.3.2 イギリス

- 5.3.3.3 イタリア

- 5.3.3.4 フランス

- 5.3.3.5 ロシア

- 5.3.3.6 スペイン

- 5.3.3.7 トルコ

- 5.3.3.8 北欧諸国

- 5.3.3.9 その他のヨーロッパ地域

- 5.3.4 南米

- 5.3.4.1 ブラジル

- 5.3.4.2 アルゼンチン

- 5.3.4.3 コロンビア

- 5.3.4.4 その他の南米地域

- 5.3.5 中東およびアフリカ

- 5.3.5.1 サウジアラビア

- 5.3.5.2 カタール

- 5.3.5.3 アラブ首長国連邦

- 5.3.5.4 エジプト

- 5.3.5.5 南アフリカ

- 5.3.5.6 その他の中東およびアフリカ地域

6. 競合情勢

- 6.1 市場集中度

- 6.2 戦略的動向

- 6.3 市場シェア(%)/ランキング分析

-

6.4 企業プロファイル(グローバル概要、市場概要、主要セグメント、財務、戦略情報、市場ランク/シェア、製品とサービス、最近の動向を含む)

- 6.4.1 El 6 LLC

- 6.4.2 Fangda Carbon New Material Technology Co. Ltd

- 6.4.3 グラフテック・インターナショナル

- 6.4.4 グラファイト・インディア・リミテッド

- 6.4.5 HEGリミテッド

- 6.4.6 Jilin Carbon New Material Co., Ltd.

- 6.4.7 Kaifeng Pingmei New Carbon Materials Technology Co. Ltd

- 6.4.8 Liaoning Dantan Technology Group Co. Ltd (Dan Carbon)

- 6.4.9 Nantong Yangzi Carbon Co. Ltd

- 6.4.10 日本カーボン株式会社

- 6.4.11 レゾナック・ホールディングス株式会社

- 6.4.12 サングラフ・インターナショナル

- 6.4.13 SECカーボン株式会社

- 6.4.14 東海カーボン株式会社

- 6.4.15 Zhongze Group

7. 市場機会と将来展望

*** 本調査レポートに関するお問い合わせ ***

黒鉛電極は、主に製鋼用の電気炉において、鉄スクラップを溶解するために使用される導電性材料でございます。炭素を主成分とし、高い電気伝導性、優れた耐熱性、耐食性、そして機械的強度を兼ね備えている点が特徴です。これらの特性により、電気炉内で発生する2000℃を超える高温のアーク放電に耐え、安定して電流を供給することが可能となります。原料としては、石油コークスやニードルコークスといった特殊な炭素材料が用いられ、これらを粉砕、混練、成形、焼成、黒鉛化、そして精密な機械加工という複雑な工程を経て製造されます。特に、黒鉛化工程では2500℃から3000℃という超高温で熱処理を行うことで、炭素原子が規則正しい黒鉛結晶構造へと変化し、電極に求められる優れた特性が付与されます。

黒鉛電極には、その用途や求められる性能に応じていくつかの種類がございます。最も一般的な分類は、電気炉の出力レベルに対応したもので、UHP(Ultra High Power)電極、HP(High Power)電極、RP(Regular Power)電極の三つに大別されます。UHP電極は、超高出力の電気炉向けに開発されたもので、高電流密度での使用に耐えうる高い耐熱性、低熱膨張率、そして優れた機械的強度を要求されます。そのため、原料には高品質なニードルコークスが多用されます。HP電極は、高出力炉向けに用いられ、UHP電極に次ぐ性能が求められます。RP電極は、比較的低出力の電気炉や特殊な用途に使用されるもので、一般的な性能を有しております。また、電極の接続には、同じく黒鉛製のニップルと呼ばれる部品が使用され、電極同士を強固に連結することで、安定した電流供給を可能にしています。

黒鉛電極の主な用途は、やはり製鋼用の電気炉(EAF)でございます。電気炉は、鉄スクラップを主原料として溶かし、粗鋼を生産するプロセスであり、黒鉛電極から発生するアーク放電の熱を利用してスクラップを溶解します。このプロセスは、高炉法に比べてCO2排出量が少なく、資源のリサイクルに貢献するため、近年その重要性が増しております。EAF以外にも、溶鋼の温度や成分を調整する取鍋精錬炉(LF)や、フェロアロイ(鉄合金)の製造、さらには一部の電解プロセスや化学工業における特殊な反応炉などでも使用されることがございます。しかし、その消費量の大部分は製鋼用電気炉が占めており、世界の粗鋼生産量、特に電気炉鋼の生産動向が黒鉛電極の需要に直結いたします。

黒鉛電極の製造には、高度な関連技術が不可欠でございます。まず、原料技術としては、電極の性能を大きく左右するニードルコークスの品質向上が挙げられます。低硫黄、低灰分、高結晶性といった特性を持つニードルコークスの安定供給と開発が重要です。また、バインダーピッチなどの副原料の改良も進められています。製造技術においては、均一な焼成を実現する焼成技術、炭素を黒鉛構造へと効率的に変換する黒鉛化技術、そして電極同士を正確に接続するための高精度なねじ切り加工技術が重要です。これらの工程における品質管理技術も、製品の信頼性を保証する上で欠かせません。さらに、電気炉側の技術革新も電極の性能に影響を与えます。直流電気炉(DC-EAF)や交流電気炉(AC-EAF)の進化、酸素吹き込みやバーナー使用による溶解効率の向上、そして電極消費原単位(鋼1トンあたりの電極消費量)の削減技術などが挙げられます。使用済み電極のリサイクル技術の開発も、資源の有効活用と環境負荷低減の観点から注目されています。

黒鉛電極の市場背景は、世界の粗鋼生産量、特に電気炉鋼の生産比率に大きく左右されます。自動車産業や建設産業といった主要な需要産業の景気動向も、間接的に市場に影響を与えます。主要なメーカーとしては、日本ではレゾナック(旧昭和電工)、東海カーボン、日本カーボンなどが世界市場で高いシェアを誇ります。海外では、米国のGrafTech International、ドイツのSGL Carbon、中国のFangda Carbonなどが大手として知られています。市場価格は、原料であるニードルコークスの価格変動や、需給バランスによって大きく変動する傾向にあります。特に、中国は世界最大の黒鉛電極の生産国であり消費国でもあるため、その生産・輸出動向や国内の環境規制強化などが国際市場に大きな影響を与えることがございます。近年では、環境規制の強化に伴う生産コストの上昇も、価格に転嫁される要因となっております。

将来展望としましては、黒鉛電極の需要は、環境負荷低減の観点から高炉法から電気炉法へのシフトが世界的に進むことで、安定した需要が見込まれると考えられます。特に、新興国におけるインフラ整備需要や、先進国における脱炭素化の動きが、電気炉鋼の生産を後押しするでしょう。しかしながら、電極消費原単位の改善、すなわちより少ない電極でより多くの鋼を生産する技術革新が進むため、需要の伸びは緩やかなものとなる可能性もございます。技術革新の面では、さらなる高性能化、長寿命化、低消費量化を目指したUHP電極の開発が継続されるでしょう。製造プロセスにおける省エネルギー化やCO2排出量削減、使用済み電極のリサイクル技術の進化も重要な課題となります。また、サプライチェーンの安定化も今後の重要なテーマであり、原料調達の多様化や地政学リスクへの対応が求められます。SDGsへの貢献という観点では、電気炉法が鉄スクラップというリサイクル材を主原料とし、高炉法に比べてCO2排出量が少ないことから、脱炭素社会の実現に向けた重要な役割を担うことが期待されています。黒鉛電極産業は、持続可能な社会の実現に不可欠な基盤材料として、今後もその重要性を増していくことでしょう。