代替金融市場規模と展望、2022-2030年

※本ページの内容は、英文レポートの概要および目次を日本語に自動翻訳したものです。最終レポートの内容と異なる場合があります。英文レポートの詳細および購入方法につきましては、お問い合わせください。

*** 本調査レポートに関するお問い合わせ ***

## 代替金融市場に関する詳細な市場調査レポート概要

### はじめに:代替金融市場の概観と将来展望

本レポートは、従来の金融システムの外側で発展してきた多様な金融チャネル、手続き、および手段を指す「代替金融」の世界市場に関する詳細な分析を提供します。代替金融は、規制された金融機関や資本市場といった伝統的な枠組みとは一線を画し、技術革新によって可能になった「非仲介化」を特徴としています。これは、資金調達者と資金提供者を直接結びつけることで、取引コストを削減し、市場効率を向上させる仕組みです。

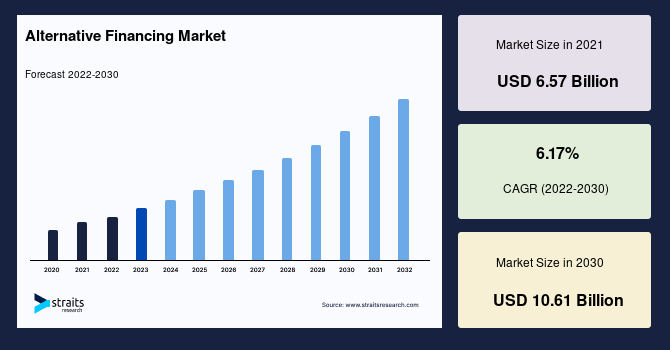

2021年において、世界の代替金融市場は65.7億米ドルの評価額に達しました。そして、2030年までには年平均成長率(CAGR)6.17%で成長し、106.1億米ドルに達すると予測されており、その成長の勢いは目覚ましいものがあります。この市場の拡大は、資金調達の選択肢を広げ、特に中小企業やスタートアップにとって、よりアクセスしやすく、柔軟な資金供給源を提供することで、経済全体に新たな活力を与える可能性を秘めています。

### 代替金融の定義と主要な形態

代替金融は、オンライン市場を通じて実行される多様な活動を含みます。具体的な例としては、報酬型クラウドファンディング、株式型クラウドファンディング、レベニューベースドファイナンス(収益連動型融資)、オンライン貸付、P2P(ピアツーピア)型の消費者向けローンおよび法人向けローン、第三者決済プラットフォームを介した請求書取引などが挙げられます。

さらに、代替金融の範疇には、ビットコインのような暗号通貨、ソーシャルインパクトボンド、中小企業向けミニボンド、コミュニティシェア、私募、そして「シャドーバンキング」と呼ばれるその他のプロセスも含まれます。これらの多様な金融商品は、従来の銀行や資本市場とは異なるアプローチで資金の流れを創出し、特に新興企業や既存の金融システムでは資金調達が困難な層に対して、重要な役割を果たしています。技術の進歩がもたらす非仲介化は、中間業者を排除し、資金の出し手と受け手を直接繋ぐことで、より迅速かつ効率的な資金移動を可能にし、市場全体のダイナミクスを根本から変革しています。

### 市場成長を牽引する主要要因

代替金融市場の成長は、いくつかの強力な要因によって推進されています。

1. **資金調達の容易さとアクセスの向上**:

代替金融オプションの登場により、資金調達は従来よりもはるかに複雑でなくなり、時間もかからなくなりました。伝統的な銀行融資に比べて、代替金融プロバイダーは、中小企業やスタートアップの要件によく合致しており、より柔軟で厳格でない条件を提供することが可能です。また、優れた顧客サービスと迅速な対応を特徴としており、これが資金へのアクセスを大幅に容易にしています。この資金調達の容易さは、伝統的な資金調達源と代替資金調達源との間で最も顕著な差別化要因となっています。

2. **代替金融商品の受容拡大と利便性、コスト削減**:

代替金融商品の普及が進み、その利便性の高さと、消費者にとってのコスト削減効果が、市場の主要な推進力となっています。低金利や手数料、迅速な手続きは、利用者にとって大きな魅力です。

3. **COVID-19パンデミックによる影響**:

COVID-19パンデミックは、世界の多くの中小企業に壊滅的な打撃を与えました。この危機を乗り越えるため、起業家や投資家は代替金融ソリューションを積極的に模索するようになり、市場にポジティブな影響を与えました。多くの企業が従来の資金調達手段にアクセスできない状況下で、代替金融は生命線としての役割を果たしました。

4. **フィンテック(Fintech)の進歩**:

近年、フィンテック分野は企業がデータを利益に変換する機会を創出してきました。フィンテック企業は、リスクをより的確に特定するための技術的進歩に注力することで、伝統的な銀行業界に大きな変革をもたらしています。データ収集の改善は、引受手続きの合理化を可能にし、さらにAI(人工知能)の発展は、引受担当者がより迅速な意思決定を下すことを可能にしました。これらの要因が相まって、融資の迅速な実行と顧客満足度の向上につながっています。

5. **代替貸し手による信用評価の優位性**:

代替貸し手は、承認率において伝統的な銀行に対して大きな優位性を持っています。彼らは、申請者の信用度を判断する上で、従来の金融機関が財務諸表や過去の返済履歴のみに注目するのに対し、より多くの基準を評価することができます。これにより、多様な背景を持つ企業や個人が資金にアクセスする機会が拡大しています。

6. **インド市場の巨大な潜在力**:

インドは代替金融の拡大において大きな潜在力を秘めています。過去数年間でノンバンク系金融の潜在力は一部認識されてきましたが、一貫して高い需要があるため、この潜在力はまだ十分に活用されていません。インドの膨大なインターネット利用者数(全地域分析対象ユーザーの29.9%にあたる6億2400万人)と高いスマートフォン普及率(2021年にはインド総人口の42%にあたる6億900万人)は、現在および将来にわたって市場の発展を確実なものにするでしょう。これらのデジタルインフラの普及は、オンラインベースの代替金融サービスが広範な層にリーチするための基盤を形成しています。

### 阻害要因について

本レポートの提供された内容では、代替金融市場の成長を明確に阻害する具体的な要因については詳細に言及されていません。主に市場の成長要因と機会に焦点が当てられており、そのポジティブな側面が強調されています。しかし、一般的に代替金融市場には、規制の不確実性、詐欺のリスク、投資家保護の課題、伝統的な金融機関との競争、そして一部の消費者や企業における認知度の低さといった潜在的な課題が存在する可能性は考えられます。これらの要因が、将来的に市場の成長速度に影響を与える可能性は否定できませんが、現在のところ、成長の勢いがそれらを上回っていると見られます。

### 主要な市場機会

代替金融市場には、今後さらなる成長を促進する数多くの機会が存在します。

1. **新興市場での継続的な成長**:

インドのような新興国市場は、インターネットとスマートフォンの普及率の高さに支えられ、代替金融の拡大にとって極めて肥沃な土壌を提供しています。未開拓の需要とデジタルインフラの発展が、市場の持続的な成長を保証します。

2. **さらなる技術統合とイノベーション**:

AI、ブロックチェーン、データ分析などの技術は、代替金融サービスの効率性をさらに高め、リスクを低減する大きな可能性を秘めています。これらの技術の進化は、新たな金融商品の開発やサービスのパーソナライゼーションを可能にし、市場を一層活性化させるでしょう。

3. **サービスが行き届いていないセグメントへの拡大**:

伝統的な金融サービスへのアクセスが限られている中小企業、スタートアップ、個人など、サービスが行き届いていないセグメントへの代替金融の拡大は、大きな市場機会となります。これらの層は、より柔軟でアクセスしやすい資金調達源を求めており、代替金融がそのニーズに応えることができます。

4. **北米市場の顕著な成長**:

予測期間中、北米地域は最も高いCAGRを記録すると予想されています。代替金融の概念は北米で主流となり、より多くの顧客、スタートアップ、中小企業、機関投資家を惹きつけています。スタートアップ・ランキングによると、米国では70,339社、カナダでは3,194社の新規事業が立ち上げられており、これは他の国と比較して非常に高い水準です。この活発な起業文化が、北米市場における代替金融にとって大きな機会を生み出しています。

5. **アジア太平洋地域の継続的な市場支配**:

アジア太平洋地域は2021年に80%以上の市場収益シェアを占め、市場を支配しました。この地域では、新規企業へのベンチャーキャピタルの収集、創造的なビジネスへの資金提供、投資家と消費者および中小企業借り手の直接的な結びつきなど、代替金融に関連する活動が活発に行われています。革新的な思考が、この地域全体の代替金融セクターの拡大を促進する主要な要因となっています。特に中国では、代替金融が急速に発展し、目覚ましい速度で進化を遂げており、この強い需要がアジア太平洋地域の総収益額を増加させています。

### セグメント分析

代替金融の世界市場は、タイプ別、エンドユーザー別、地域別に三つの主要なセグメントに分けられます。

#### タイプ別セグメント

タイプ別では、市場はクラウドインベスティングとクラウドファンディングに二分されます。

1. **クラウドインベスティング**:

2021年には、クラウドインベスティングセグメントが市場を支配し、総収益の約85%を占めました。これは、ほとんどの起業家がクレジットカード、個人の貯蓄、友人や家族のネットワークからの資金の組み合わせで資金を調達している現状において、初期投資の確保に苦労する中小企業やスタートアップにとって、クラウドインベスティングが貴重なプラットフォームとして発展してきたためです。さらに、エンジェル投資家やベンチャーキャピタル投資家も、株式型クラウドファンディングプラットフォームをますます利用するようになっています。その結果、クラウドインベスティングプラットフォームは広く利用され、代替金融ビジネスにおける収益を増加させています。

2. **クラウドファンディング**:

クラウドファンディングの需要は予測期間中に最も速いCAGRで成長すると予測されており、急速に拡大しています。過去数年間でクラウドファンディングはますます人気を博し、スタートアップや中小企業にとって検討すべき実行可能な選択肢となっています。クラウドファンディングはしばしばスタートアップのための資金調達と関連付けられますが、数ヶ月にわたる制限やロックダウンにより、多くの小規模企業が通常の業務を再開するための解決策としてクラウドソーシングを求めてきました。これにより、クラウドファンディングの適用範囲はさらに広がり、その重要性が高まっています。

#### エンドユーザー別セグメント

エンドユーザー別では、市場は個人と企業に分けられます。このセグメントに関する詳細な市場シェアや成長予測は提供されていませんが、代替金融が個人消費者のローンから大規模な企業のプロジェクト資金調達まで、幅広いニーズに対応していることを示しています。個人は主にP2Pローンや報酬型クラウドファンディングを利用し、企業は株式型クラウドファンディングやレベニューベースドファイナンスなどを活用することが一般的です。

#### 地域別セグメント

地域別では、市場は北米、欧州、アジア太平洋、ラテンアメリカ、中東・アフリカに分けられます。

1. **アジア太平洋**:

アジア太平洋地域は市場を支配しており、2021年には80%以上の市場収益シェアを占めました。この地域では、新規企業へのベンチャーキャピタルの収集、創造的なビジネスへの資金提供、投資家と消費者および中小企業借り手の直接的な結びつきなど、代替資金調達に関連する活動が活発に行われています。革新的な思考が、この地域全体の代替金融セクターの拡大を促進する主要な要因となっています。特に中国における代替金融の急速な発展と強い需要が、アジア太平洋地域の収益を大きく牽引しています。

2. **北米**:

北米は予測期間中に最も高いCAGRを記録すると予想されています。代替金融の概念は北米で主流となり、増加する顧客、スタートアップ、中小企業、機関投資家を惹きつけています。米国とカナダでの新規事業立ち上げ数の多さが、北米市場における代替金融にとって大きな機会を生み出しており、この地域が最も高い成長率を達成する主要な理由となっています。

欧州、ラテンアメリカ、中東・アフリカ地域についても市場が存在しますが、本レポートでは具体的な市場シェアや成長率に関する詳細な情報は提供されていません。しかし、これらの地域でもデジタル化の進展と伝統的金融システムへのアクセス課題を背景に、代替金融の需要が高まっていると推測されます。

### 結論

代替金融市場は、技術革新、特にフィンテックの発展と、伝統的な金融システムでは満たされなかった資金調達ニーズの存在によって、力強い成長を遂げています。資金調達の容易さ、利便性、コスト効率の良さ、そしてCOVID-19パンデミックのような予期せぬ事態への対応能力が、この市場の拡大を加速させています。特にアジア太平洋地域が市場を牽引し、北米が最も高い成長率を示すと予測される中、代替金融は今後も世界経済において不可欠な役割を果たすでしょう。中小企業やスタートアップ、そして個人にとって、よりアクセスしやすく、柔軟な資金調達の道を開くことで、経済の多様性と革新性を促進する重要な存在として、その地位を確立しつつあります。

### 調査アソシエイトについて

Tejas Zamde氏は、市場調査において2年の経験を持つリサーチアソシエイトです。彼は業界トレンドの分析、競争環境の評価、戦略的なビジネス意思決定を支援するための実用的な洞察の提供を専門としています。Tejas氏の強力な分析スキルと細部へのこだわりは、組織が進化する市場をナビゲートし、成長機会を特定し、競争優位性を強化するのに役立っています。

Report Coverage & Structure

“`html

- 目次

- セグメンテーション

- 調査方法

- 無料サンプルを入手

- 目次

- エグゼクティブサマリー

- 調査範囲とセグメンテーション

- 調査目的

- 制限と前提条件

- 市場範囲とセグメンテーション

- 考慮される通貨と価格設定

- 市場機会評価

- 新興地域/国

- 新興企業

- 新興アプリケーション/最終用途

- 市場トレンド

- 推進要因

- 市場警戒要因

- 最新のマクロ経済指標

- 地政学的影響

- 技術要因

- 市場評価

- ポーターのファイブフォース分析

- バリューチェーン分析

- 規制枠組み

- 北米

- ヨーロッパ

- APAC

- 中東およびアフリカ

- LATAM

- ESGトレンド

- 世界の代替金融市場規模分析

- 世界の代替金融市場概要

- タイプ別

- 概要

- タイプ別金額

- クラウドインベスティング

- 金額別

- クラウドファンディング

- 金額別

- エンドユーザー別

- 概要

- エンドユーザー別金額

- 個人

- 金額別

- 企業

- 金額別

- タイプ別

- 世界の代替金融市場概要

- 北米市場分析

- 概要

- タイプ別

- 概要

- タイプ別金額

- クラウドインベスティング

- 金額別

- クラウドファンディング

- 金額別

- エンドユーザー別

- 概要

- エンドユーザー別金額

- 個人

- 金額別

- 企業

- 金額別

- 米国

- タイプ別

- 概要

- タイプ別金額

- クラウドインベスティング

- 金額別

- クラウドファンディング

- 金額別

- エンドユーザー別

- 概要

- エンドユーザー別金額

- 個人

- 金額別

- 企業

- 金額別

- タイプ別

- カナダ

- ヨーロッパ市場分析

- 概要

- タイプ別

- 概要

- タイプ別金額

- クラウドインベスティング

- 金額別

- クラウドファンディング

- 金額別

- エンドユーザー別

- 概要

- エンドユーザー別金額

- 個人

- 金額別

- 企業

- 金額別

- 英国

- タイプ別

- 概要

- タイプ別金額

- クラウドインベスティング

- 金額別

- クラウドファンディング

- 金額別

- エンドユーザー別

- 概要

- エンドユーザー別金額

- 個人

- 金額別

- 企業

- 金額別

- タイプ別

- ドイツ

- フランス

- スペイン

- イタリア

- ロシア

- 北欧諸国

- ベネルクス

- その他のヨーロッパ

- APAC市場分析

- 概要

- タイプ別

- 概要

- タイプ別金額

- クラウドインベスティング

- 金額別

- クラウドファンディング

- 金額別

- エンドユーザー別

- 概要

- エンドユーザー別金額

- 個人

- 金額別

- 企業

- 金額別

- 中国

- タイプ別

- 概要

- タイプ別金額

- クラウドインベスティング

- 金額別

- クラウドファンディング

- 金額別

- エンドユーザー別

- 概要

- エンドユーザー別金額

- 個人

- 金額別

- 企業

- 金額別

- タイプ別

- 韓国

- 日本

- インド

- オーストラリア

- 台湾

- 東南アジア

- その他のアジア太平洋地域

- 中東およびアフリカ市場分析

- 概要

- タイプ別

- 概要

- タイプ別金額

- クラウドインベスティング

- 金額別

- クラウドファンディング

- 金額別

- エンドユーザー別

- 概要

- エンドユーザー別金額

- 個人

- 金額別

- 企業

- 金額別

- アラブ首長国連邦

- タイプ別

- 概要

- タイプ別金額

- クラウドインベスティング

- 金額別

- クラウドファンディング

- 金額別

- エンドユーザー別

- 概要

- エンドユーザー別金額

- 個人

- 金額別

- 企業

- 金額別

- タイプ別

- トルコ

- サウジアラビア

- 南アフリカ

- エジプト

- ナイジェリア

- その他の中東およびアフリカ

- LATAM市場分析

- 概要

- タイプ別

- 概要

- タイプ別金額

- クラウドインベスティング

- 金額別

- クラウドファンディング

- 金額別

- エンドユーザー別

- 概要

- エンドユーザー別金額

- 個人

- 金額別

- 企業

- 金額別

- ブラジル

- タイプ別

- 概要

- タイプ別金額

- クラウドインベスティング

- 金額別

- クラウドファンディング

- 金額別

- エンドユーザー別

- 概要

- エンドユーザー別金額

- 個人

- 金額別

- 企業

- 金額別

- タイプ別

- メキシコ

- アルゼンチン

- チリ

- コロンビア

- その他のLATAM

- 競合状況

- 代替金融市場のプレーヤー別シェア

- M&A契約と提携分析

- 市場プレーヤー評価

- FundedByMe AB

- 概要

- 事業情報

- 収益

- ASP

- SWOT分析

- 最近の動向

- Thunder Fund

- Kickstarter

- PBC

- Wefunder Inc.

- GoFundMe Inc.

- Patreon Inc.

- CAMPFIRE Inc.

- Crowdcube Capital Ltd

- Indiegogo Inc.

- StartEngine Crowdfunding Inc.

- FundedByMe AB

- 調査方法

- 調査データ

- 二次データ

- 主要な二次情報源

- 二次情報源からの主要データ

- 一次データ

- 一次情報源からの主要データ

- 一次データの内訳

- 二次および一次調査

- 主要な業界インサイト

- 二次データ

- 市場規模推定

- ボトムアップアプローチ

- トップダウンアプローチ

- 市場予測

- 調査の前提条件

- 前提条件

- 制限事項

- リスク評価

- 調査データ

- 付録

- ディスカッションガイド

- カスタマイズオプション

- 関連レポート

- 免責事項

“`

*** 本調査レポートに関するお問い合わせ ***

代替金融とは、従来の銀行融資や証券市場といった伝統的な金融システムとは異なる手段で、資金の貸し借りや調達を行う金融形態の総称です。インターネットやデジタル技術の発展を背景に近年急速に普及し、個人や企業が資金を必要とする際に、より多様な選択肢を提供するものとして注目を集めています。伝統的な金融機関の審査基準を満たしにくいスタートアップ企業や中小企業、あるいは個人のプロジェクトなど、既存の金融サービスでは対応しきれない資金ニーズに応える役割を担っています。

この代替金融は、その目的や仕組みに応じて様々な種類が存在します。最も代表的なものは「クラウドファンディング」で、これはインターネットを通じて不特定多数の人々から少額の資金を募る手法です。製品やサービス提供を対価とする購入型、社会貢献を目的とする寄付型、そして金銭的リターンを伴う融資型や株式投資型など、多様な形態があります。特に融資型クラウドファンディング、いわゆる「ソーシャルレンディング」や「P2Pレンディング」は、個人や企業がインターネット上のプラットフォームを介して直接資金を貸し借りするもので、従来の金融機関を挟まない効率的な取引を可能にします。株式投資型クラウドファンディングは、未上場企業が小口の株式を一般投資家に提供し資金を調達する仕組みです。これら以外にも、企業が売掛債権を売却し早期に資金を得る「インボイスファイナンス」や、サプライチェーン全体の資金流動性を高める「サプライチェーンファイナンス」、特定の事業向けに発行される「ミニボンド」なども代替金融の重要な形態です。

代替金融が活用される場面は多岐にわたります。資金を必要とする側から見れば、従来の金融機関からの融資が困難な新興企業やクリエイター、あるいは短期間で小口の資金を必要とする個人にとって、重要な資金調達源となります。例えば、革新的なアイデアを持つスタートアップがクラウドファンディングで初期資金を獲得したり、中小企業が緊急の運転資金をP2Pレンディングで調達したりする事例が見られます。一方、資金を提供する側から見れば、代替金融は新たな投資機会を提供します。従来の株式や債券とは異なるリスク・リターン特性を持つ案件に投資することでポートフォリオの多様化を図れるほか、社会貢献性の高いプロジェクトや地域経済の活性化に直接貢献できる「インパクト投資」としての側面も持ち合わせています。これにより、資金の出し手と借り手双方にとって、より柔軟で効率的な金融取引の機会が創出されています。

こうした代替金融の急速な発展を支えているのが、情報通信技術、すなわちフィンテックの進化です。中でも重要な役割を果たすのが、ブロックチェーン技術や分散型台帳技術(DLT)です。これらは取引の透明性、不変性、セキュリティを高め、仲介者を介さずに安全な取引を可能にするスマートコントラクトの基盤となります。例えば、セキュリティトークンオファリング(STO)では、ブロックチェーン上で発行されるデジタル証券を通じて資金調達が行われ、その後の取引も記録・管理されます。また、人工知能(AI)や機械学習(ML)、そしてビッグデータ解析も不可欠な要素です。これらは、膨大なデータを分析し、個人の信用リスク評価を高度化したり、不正取引を検知したり、あるいは個々のニーズに合わせた金融商品を提案したりするために活用されています。従来の信用情報だけでは捉えきれなかった潜在的な信用力を評価し、金融包摂を促進する可能性も秘めています。さらに、クラウドコンピューティングはプラットフォームの構築と運用を低コストかつスケーラブルに実現し、モバイル技術の普及は、いつでもどこでも金融サービスにアクセスできる環境を提供しています。

代替金融は、金融市場におけるイノベーションを促進し、金融包摂の推進に貢献する可能性を秘める一方で、新たなリスクや規制上の課題も抱えています。消費者保護、マネーロンダリング対策、システムの安定性確保など、その健全な発展のためには適切な法整備と監督が不可欠です。伝統的な金融機関との競合だけでなく、協調の動きも活発化しており、今後も金融サービスのあり方を大きく変革していくことが予想されます。代替金融は、現代社会において、より民主的で効率的、かつ多様な資金の流れを生み出す重要な存在として、その役割を拡大していくことでしょう。