ベンチャーキャピタル市場規模・シェア分析:成長トレンドと予測 (2026年~2031年)

ベンチャーキャピタル市場レポートは、投資段階(シード、アーリーステージなど)、業界(ヘルスケア、フィンテック、エンタープライズソフトウェアなど)、イグジットタイプ(新規株式公開、戦略的M&Aなど)、および地域(北米、南米、欧州など)別に分類されます。市場予測は、金額(米ドル)で示されます。

※本ページの内容は、英文レポートの概要および目次を日本語に自動翻訳したものです。最終レポートの内容と異なる場合があります。英文レポートの詳細および購入方法につきましては、お問い合わせください。

*** 本調査レポートに関するお問い合わせ ***

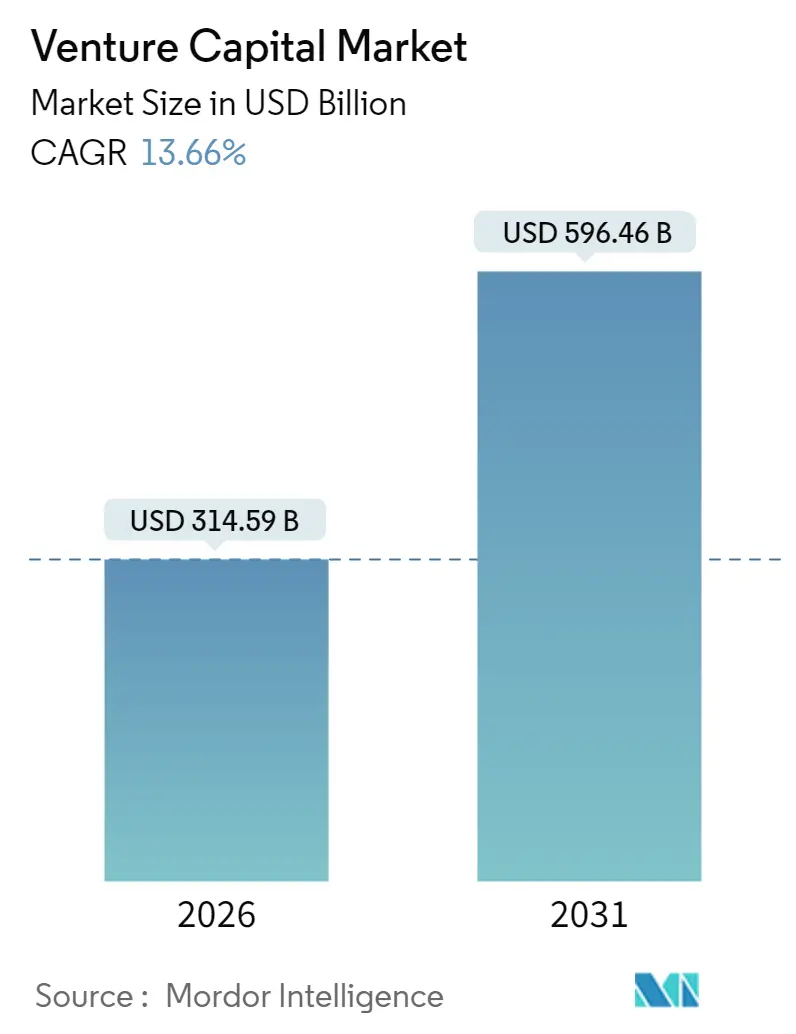

ベンチャーキャピタル市場は、投資段階(シード、アーリーステージなど)、産業(ヘルスケア、フィンテック、エンタープライズソフトウェアなど)、イグジットタイプ(新規株式公開、戦略的M&Aなど)、および地域(北米、南米、ヨーロッパなど)によってセグメント化されています。本レポートの調査期間は2020年から2031年です。市場規模は2026年に3,145.9億米ドル、2031年には5,964.6億米ドルに達すると予測されており、2026年から2031年にかけて13.66%のCAGRで成長する見込みです。最も急速に成長する市場はアジア太平洋地域であり、最大の市場は北米です。市場の集中度は低いとされています。

Mordor Intelligenceの分析によると、ベンチャーキャピタル市場は2025年の2,767.9億米ドルから2026年には3,145.9億米ドル、そして2031年には5,964.6億米ドルへと、2026年から2031年にかけて年平均成長率(CAGR)13.66%で成長すると予測されています。この成長は、AIネイティブなスタートアップへの投資、ソブリン・ウェルス・ファンドによる海外への資金再配分、企業ベンチャー部門による技術的優位性の確保に向けた取引の加速、そしてリテール投資家によるベンチャーキャピタル市場への関心の高まりによって牽引されています。

ベンチャーキャピタル市場は、イノベーションを促進し、経済成長を支える上で重要な役割を担っています。特に、破壊的技術や新しいビジネスモデルを持つスタートアップ企業への資金提供を通じて、未来の産業を形成する原動力となっています。市場のダイナミクスは、グローバルな経済状況、技術革新のペース、政府の政策、そして投資家のリスク選好度によって常に変化しています。

近年、環境・社会・ガバナンス(ESG)要因への意識の高まりも、ベンチャーキャピタル投資の意思決定に影響を与え始めています。持続可能なビジネスモデルや社会貢献度の高いスタートアップへの投資が増加する傾向にあり、これは長期的なリターンと社会的インパクトの両方を追求する投資家の増加を反映しています。

また、ベンチャーキャピタルファンドの規模は拡大しており、より大規模な投資ラウンドが可能になっています。これにより、スタートアップ企業は成長段階の各フェーズで必要な資金を確保しやすくなり、より迅速なスケールアップが期待できます。しかし、市場の競争も激化しており、質の高いディールを見つけ出すためのデューデリジェンスと専門知識がこれまで以上に重要になっています。

地域別に見ると、北米は引き続き最大の市場であり、特にシリコンバレーを中心とした技術革新のエコシステムがその優位性を支えています。一方、アジア太平洋地域は、中国やインドなどの新興経済国における急速なデジタル化と起業家精神の高まりにより、最も急速に成長する市場として注目されています。ヨーロッパも、政府の支援策やスタートアップエコシステムの成熟により、着実に市場規模を拡大しています。

今後のベンチャーキャピタル市場は、AI、バイオテクノロジー、クリーンエネルギー、フィンテックなどの分野における技術革新が主要な成長ドライバーとなるでしょう。これらの分野では、新たなビジネスチャンスが生まれ、多額の投資が呼び込まれると予測されています。同時に、地政学的なリスクや規制環境の変化が市場に与える影響も注視していく必要があります。

このレポートは、世界のベンチャーキャピタル市場に関する詳細な分析を提供しています。中小企業にとって最も需要の高い投資産業の一つであるベンチャーキャピタル市場の経済状況、市場概要、主要セグメントの市場規模推定、新たなトレンド、市場ダイナミクス、主要企業のプロファイルなどを網羅しています。

市場の成長予測と主要な動向:

世界のベンチャーキャピタル市場は、2026年から2031年にかけて年平均成長率(CAGR)13.66%で成長し、展開される資金は3,145.9億米ドルから5,964.6億米ドルに達すると予測されています。

市場を牽引する要因:

* AIネイティブのスタートアップ企業が、計算コストや高額な人材確保のため、より大規模なシードラウンドを要求しています。2024年にはAI企業の平均シードラウンドが870万米ドルに達し、2019年の3倍以上となりました。

* 政府系ファンドが非国内のVCへの配分を拡大しています。

* コーポレートVC部門が戦略的取引数を加速させています。

* セカンダリーマーケットプレイスがLP(リミテッドパートナー)の流動性を向上させています。

* トークンベースの資金調達モデルが従来のVCと融合しつつあります。

* 重要なテクノロジー分野における地政学的なリショアリング(国内回帰)インセンティブも市場を後押ししています。

市場の抑制要因:

* 高金利環境が企業評価額を圧迫しています。

* 出口戦略の停滞が資金調達サイクルを長期化させています。

* テクノロジーM&Aに対する独占禁止法の監視が強化されています。

* LPがプライベートクレジットファンドへシフトする傾向が見られます。

投資段階別分析:

投資段階別では、国際的な規模への拡大を目指す企業が5,000万~2億米ドルの資金調達を行う「スケールアップ」段階が、年平均成長率9.05%で最も急速に拡大しています。その他、シード、アーリーステージ、ブレイクアウトステージも分析対象です。

産業別分析:

ヘルスケア、フィンテック、エンタープライズソフトウェア、エネルギー、輸送、ロボティクスなどの主要産業におけるベンチャーキャピタル投資が詳細に分析されています。

出口戦略のタイプ:

出口戦略では、戦略的M&Aが48.25%を占め、IPO、セカンダリーセール、バイアウトを上回る主要な流動性イベントとなっています。その他、償却(Write-offs)も含まれます。

地域別成長:

地域別では、アジア太平洋地域が2031年までに年平均成長率9.92%で最も急速な成長を遂げると予測されています。これは、中国のハードテックの回復と日本のスタートアップエコシステムの成熟に牽引されています。北米、南米、ヨーロッパ、中東・アフリカも詳細に分析されています。

競争環境:

競争環境は中程度の集中度を示しており、上位10社の運用会社が資産の約23%を保有しています。レポートでは、Sequoia Capital、Andreessen Horowitz、SoftBank Vision Fundなど、20社の主要なベンチャーキャピタル企業のプロファイルが提供されています。

その他の分析項目:

本レポートでは、バリューチェーン分析、規制環境、技術的展望、ポーターの5フォース分析(新規参入の脅威、投資家(LP)の交渉力、スタートアップ(資金調達者)の交渉力、代替品の脅威、VC企業間の競争)も含まれています。また、市場の機会と将来の展望、未開拓分野や満たされていないニーズの評価も行われています。

1. はじめに

- 1.1 調査の前提と市場の定義

- 1.2 調査範囲

2. 調査方法

3. エグゼクティブサマリー

4. 市場概況

- 4.1 市場概要

- 4.2 市場の推進要因

- 4.2.1 AIネイティブのスタートアップがより大規模なシードラウンドを要求

- 4.2.2 政府系ファンドが非国内VCへの配分を拡大

- 4.2.3 コーポレートVC部門が戦略的取引数を加速

- 4.2.4 セカンダリー市場がLPの流動性を向上

- 4.2.5 トークンベースの資金調達モデルが従来のVCと収束

- 4.2.6 重要なテクノロジー分野における地政学的な国内回帰インセンティブ

- 4.3 市場の阻害要因

- 4.3.1 高金利環境が評価額を圧迫

- 4.3.2 出口の枯渇が資金調達サイクルを長期化

- 4.3.3 テクノロジーM&Aに対する独占禁止法の監視強化

- 4.3.4 リミテッドパートナーのプライベートクレジットファンドへの移行

- 4.4 バリュー/サプライチェーン分析

- 4.5 規制環境

- 4.6 技術的展望

- 4.7 ポーターの5つの力

- 4.7.1 新規参入者の脅威

- 4.7.2 投資家(LP)の交渉力

- 4.7.3 スタートアップ(資金調達者)の交渉力

- 4.7.4 代替品の脅威(クラウドファンディング、ICO)

- 4.7.5 VC企業間の競争

5. 市場規模と成長予測(金額、米ドル)

- 5.1 投資段階別

- 5.1.1 シード

- 5.1.2 アーリーステージ

- 5.1.3 ブレイクアウトステージ

- 5.1.4 スケールアップ

- 5.2 産業別

- 5.2.1 ヘルスケア

- 5.2.2 フィンテック

- 5.2.3 エンタープライズソフトウェア

- 5.2.4 エネルギー

- 5.2.5 運輸

- 5.2.6 ロボティクス

- 5.2.7 その他の産業

- 5.3 イグジットタイプ別

- 5.3.1 新規株式公開 (IPO)

- 5.3.2 戦略的M&A

- 5.3.3 セカンダリーセール / バイアウト

- 5.3.4 償却

- 5.4 地域別

- 5.4.1 北米

- 5.4.1.1 カナダ

- 5.4.1.2 アメリカ合衆国

- 5.4.1.3 メキシコ

- 5.4.2 南米

- 5.4.2.1 ブラジル

- 5.4.2.2 ペルー

- 5.4.2.3 チリ

- 5.4.2.4 アルゼンチン

- 5.4.2.5 その他の南米諸国

- 5.4.3 ヨーロッパ

- 5.4.3.1 イギリス

- 5.4.3.2 ドイツ

- 5.4.3.3 フランス

- 5.4.3.4 スペイン

- 5.4.3.5 イタリア

- 5.4.3.6 ベネルクス

- 5.4.3.7 北欧諸国

- 5.4.3.8 その他のヨーロッパ諸国

- 5.4.4 アジア太平洋

- 5.4.4.1 インド

- 5.4.4.2 中国

- 5.4.4.3 日本

- 5.4.4.4 オーストラリア

- 5.4.4.5 韓国

- 5.4.4.6 東南アジア

- 5.4.4.7 その他のアジア太平洋諸国

- 5.4.5 中東&アフリカ

- 5.4.5.1 アラブ首長国連邦

- 5.4.5.2 サウジアラビア

- 5.4.5.3 南アフリカ

- 5.4.5.4 ナイジェリア

- 5.4.5.5 その他の中東&アフリカ諸国

6. 競争環境

- 6.1 市場集中度

- 6.2 戦略的動向

- 6.3 市場シェア分析

- 6.4 企業プロファイル(グローバルレベルの概要、市場レベルの概要、主要セグメント、利用可能な財務情報、戦略的情報、主要企業の市場ランク/シェア、製品およびサービス、および最近の動向を含む)

- 6.4.1 Sequoia Capital

- 6.4.2 Andreessen Horowitz

- 6.4.3 SoftBank Vision Fund

- 6.4.4 Tiger Global Management

- 6.4.5 Accel

- 6.4.6 Lightspeed Venture Partners

- 6.4.7 Insight Partners

- 6.4.8 General Catalyst

- 6.4.9 Bessemer Venture Partners

- 6.4.10 Index Ventures

- 6.4.11 Kleiner Perkins

- 6.4.12 New Enterprise Associates (NEA)

- 6.4.13 GGV Capital

- 6.4.14 Y Combinator Continuity

- 6.4.15 Balderton Capital

- 6.4.16 Northzone

- 6.4.17 Khosla Ventures

- 6.4.18 Temasek Holdings

- 6.4.19 Mubadala Capital

- 6.4.20 QED Investors

7. 市場機会と将来展望

*** 本調査レポートに関するお問い合わせ ***

ベンチャーキャピタルとは、未上場かつ成長段階にある企業、いわゆるスタートアップに対し、株式と引き換えに資金を提供する投資会社やファンドのことを指します。その主な目的は、投資先の企業価値を高め、将来的にIPO(新規株式公開)やM&A(合併・買収)を通じて株式を売却し、高いキャピタルゲイン(売却益)を得ることにあります。単なる資金提供に留まらず、経営戦略のアドバイス、人材紹介、事業提携先の開拓など、多岐にわたる経営支援を行う点が、一般的な金融機関からの融資とは大きく異なります。スタートアップは高い成長可能性を秘める一方で、事業の不確実性も高く、銀行からの融資を受けにくい傾向があるため、ベンチャーキャピタルは彼らにとって重要な資金源であり、成長を加速させるためのパートナーとしての役割を担っています。

ベンチャーキャピタルには、いくつかの種類があります。まず、投資する企業の成長ステージによって分類できます。アイデア段階やプロトタイプ開発を行う「シードステージ」、製品・サービスが市場に投入され始めた「アーリーステージ」、事業が軌道に乗り急速な成長を目指す「ミドルステージ」、そしてIPOやM&Aを視野に入れた「レイターステージ」などがあり、それぞれのステージに応じたリスクとリターンの特性を持つ投資を行います。次に、ベンチャーキャピタルの主体による分類です。特定の金融機関や事業会社に属さず、独自のファンドを運営する「独立系ベンチャーキャピタル」が一般的ですが、事業会社が自社の戦略的利益のために設立する「コーポレートベンチャーキャピタル(CVC)」も近年増加しています。CVCは資金提供だけでなく、親会社の持つ技術や販路、ブランド力を活用した事業シナジーを重視する傾向があります。その他、銀行や証券会社の子会社として運営される「金融機関系ベンチャーキャピタル」や、政府が出資し特定の産業育成や地域活性化を目的とする「政府系ベンチャーキャピタル」なども存在します。

ベンチャーキャピタルの用途、すなわちスタートアップにとっての価値は多岐にわたります。最も直接的なのは、事業を拡大するための「資金調達」です。特に、まだ収益が安定しない初期段階のスタートアップにとって、ベンチャーキャピタルからの出資は事業継続と成長に不可欠な生命線となります。また、ベンチャーキャピタルは単なる出資者ではなく、経験豊富なプロフェッショナルとして「経営支援」を提供します。具体的には、事業計画の策定、組織体制の構築、優秀な人材の採用支援、マーケティング戦略の立案、法務・財務に関するアドバイスなど、スタートアップが直面する様々な課題に対して実践的なサポートを行います。さらに、ベンチャーキャピタルが持つ広範な「ネットワーク」は、スタートアップにとって大きな財産となります。顧客、パートナー企業、次の投資家、あるいは業界の専門家との出会いを創出し、事業機会の拡大に貢献します。ベンチャーキャピタルからの出資は、企業の「信用力向上」にも繋がり、他の投資家や金融機関からの評価を高め、さらなる資金調達や事業提携を有利に進める効果も期待できます。

ベンチャーキャピタルが投資対象とする関連技術は、常に時代の最先端を走る革新的な分野が中心です。近年特に注目されているのは、「AI(人工知能)」や「機械学習」を活用したソリューション開発、クラウドベースのビジネスソフトウェアを提供する「SaaS(Software as a Service)」、ブロックチェーン技術やデジタル決済、資産運用などを含む「FinTech(金融技術)」です。また、新薬開発や医療機器、デジタルヘルスケアなどを含む「Biotech/MedTech(バイオ・医療技術)」、再生可能エネルギーや環境技術に焦点を当てた「クリーンテック/エネルギートランジション」も重要な投資分野です。さらに、小型衛星開発や宇宙旅行、宇宙資源開発といった「宇宙技術」、そして分散型アプリケーションやNFT、メタバースなどを基盤とする「Web3/ブロックチェーン」といった、次世代のインターネット技術も活発な投資対象となっています。これらの技術は、社会に大きな変革をもたらす可能性を秘めており、高い成長性と市場規模の拡大が期待されるため、ベンチャーキャピタルからの投資が集中する傾向にあります。

ベンチャーキャピタル市場の背景には、グローバルな経済環境と技術革新の加速があります。近年、世界的に低金利環境が続き、機関投資家や富裕層が高リターンを求めて未上場企業への投資を拡大したことが、ベンチャーキャピタル市場の成長を後押ししてきました。また、デジタル化の急速な進展と、それに伴う新たなビジネスモデルや技術の登場が、イノベーションへの期待を高め、スタートアップへの投資意欲を刺激しています。特に日本では、政府が「スタートアップ育成5か年計画」を掲げるなど、スタートアップ支援策を強化しており、国内のベンチャーキャピタル市場の活性化に繋がっています。大企業によるオープンイノベーションへの関心の高まりも顕著で、自社の新規事業創出や技術獲得のためにCVCを設立し、スタートアップへの投資を積極的に行うケースが増加しています。一方で、グローバルなインフレや金利上昇、地政学リスクといった経済の不確実性は、ベンチャーキャピタル投資にも影響を与え、投資判断がより慎重になる局面も見られますが、長期的な視点で見れば、イノベーションを追求する動きは止まらないと考えられます。

将来展望として、ベンチャーキャピタルは今後もイノベーションを牽引し、経済成長の重要な原動力であり続けるでしょう。まず、「投資分野の多様化」がさらに進むと予想されます。AI、バイオ、クリーンテックといった既存の重点分野に加え、宇宙、量子コンピューティング、合成生物学、フードテックなど、新たなフロンティアへの投資が加速するでしょう。次に、「ESG投資の重視」が挙げられます。環境(Environment)、社会(Social)、ガバナンス(Governance)の要素を考慮した投資は、ベンチャーキャピタル業界でも一層重要視されるようになり、持続可能な社会の実現に貢献するスタートアップへの投資が増える可能性があります。また、「グローバル化の進展」も加速するでしょう。国境を越えた投資が活発化し、海外の有望なスタートアップが日本市場へ参入したり、日本のスタートアップが海外展開を目指したりする動きを、ベンチャーキャピタルが積極的に支援するようになります。さらに、「LP(リミテッドパートナー)層の多様化」も進み、機関投資家だけでなく、個人投資家やファミリーオフィスからのベンチャーキャピタルファンドへの出資が増加する可能性も考えられます。最後に、「ベンチャーキャピタルの専門化」が進み、特定の産業や技術、あるいは特定の成長ステージに特化したベンチャーキャピタルが増え、より深い専門知識とネットワークを提供することで、スタートアップの成長を強力にサポートしていくことが期待されます。経済の不確実性は残るものの、長期的な視点で見れば、ベンチャーキャピタルが果たす役割はますます大きくなると考えられます。