電池電解液市場 規模・シェア分析:成長動向と予測 (2025-2030年)

電池電解液市場レポートは、電池・電解液タイプ(鉛蓄電池、リチウムイオン電池、フロー電池、その他の化学的性質)、最終用途(電気自動車、エネルギー貯蔵、家庭用電化製品、産業用および特殊用途)、および地域(北米、欧州、アジア太平洋、南米、中東およびアフリカ)別に分類されます。市場規模と予測は、金額(米ドル)で提供されます。

※本ページの内容は、英文レポートの概要および目次を日本語に自動翻訳したものです。最終レポートの内容と異なる場合があります。英文レポートの詳細および購入方法につきましては、お問い合わせください。

*** 本調査レポートに関するお問い合わせ ***

バッテリー電解質市場の概要

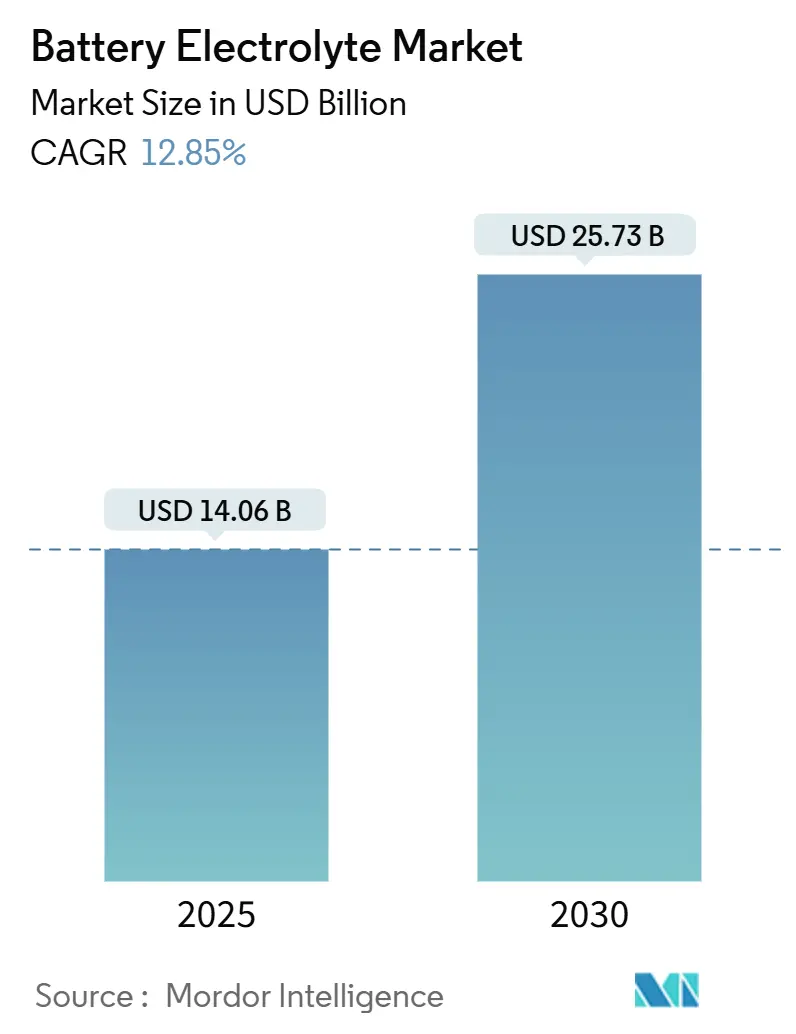

本レポートは、バッテリー電解質市場の規模、予測、シェアに関する詳細な分析を提供しています。2025年には140.6億米ドルと推定される市場規模は、2030年までに257.3億米ドルに達し、予測期間(2025-2030年)中に12.85%の年平均成長率(CAGR)で成長すると予測されています。アジア太平洋地域が最も急速に成長し、最大の市場であり続けると見込まれており、市場の集中度は中程度です。

市場の主要な動向

バッテリー電解質市場は、継続的な化学的改善、輸送の電化、および政策主導のサプライチェーンの現地化によって大きく推進されています。現在、リチウムイオン電池の電解質が収益の大部分を占めていますが、ナトリウムイオン、亜鉛空気、バナジウムフローシステムなどの代替化学物質も急速に規模を拡大しています。これは、メーカーが原材料への依存度を多様化しようとしているためです。地域別に見ると、アジア太平洋地域はコスト効率の高い生産エコシステムにより、引き続き生産量でリードしています。一方、北米と欧州は、国内コンテンツ規則に対応するため、現地生産能力の構築を加速させています。全固体電池やゲル電解質の革新、エネルギー貯蔵システムの展開拡大、リサイクル経済の進展が、競争戦略を再定義しています。しかし、PFAS(有機フッ素化合物)規制やリチウム価格の変動といった短期的な逆風も存在します。

主要なレポートのポイント

* 電池・電解質タイプ別: 2024年において、リチウムイオン電池がバッテリー電解質市場シェアの82.5%を占めました。代替化学物質は2030年までに23.5%のCAGRで成長すると予測されています。

* エンドユーザー別: 2024年において、電気自動車(EV)がバッテリー電解質市場規模の67.9%を占めました。エネルギー貯蔵部門は2030年までに17.8%のCAGRで成長すると予測されています。

* 地域別: 2024年において、アジア太平洋地域がバッテリー電解質市場の収益シェアの70.2%を占め、2030年までに14.2%のCAGRで拡大すると予測されています。

世界のバッテリー電解質市場のトレンドと洞察

推進要因

* 中国と欧州におけるEV関連需要の急増: 中国のEV生産は2024年に70%増加し、欧州のIPCEI(欧州共通利益重要プロジェクト)支援ギガファクトリーは2030年までに年間400GWhのセル容量を目指しています。EU電池規制2023/1542の現地調達規則は、欧州のセルメーカーが地域の電解質サプライヤーと直接契約することを促しており、サプライチェーンの可視性を高める一方で、貿易中断時の地政学的リスクも高めています。

* インフレ削減法(IRA)による米国サプライチェーンの活性化: IRAの国内コンテンツ基準は、2024年以降、1500億米ドル以上の電池バリューチェーンへの投資を誘発しました。UBE Corporationはルイジアナ州に5億米ドルを投じ、2026年までに年間5万トンの炭酸溶媒を生産する工場を建設中で、アジアからの輸入依存度を減らすことを目指しています。長期的な実現可能性は、2032年以降の税制優遇措置の継続と、リチウム加工事業の許可簡素化にかかっています。

* 高電圧固体・ゲル化学への移行: 4.5V以上のセル向けOEMロードマップは、アルミニウム集電体の腐食に耐え、デンドライト成長を抑制する電解質を要求しています。20社の大手メーカーが2030年までの全固体電池の商業化計画を公表しており、硫化物系は高いイオン伝導性を持つものの、高価なドライルーム製造が必要です。全固体電池のコストは液系電解質を大幅に上回っており、商業的実現可能性はセラミックおよびポリマー前駆体の量産による価格低下にかかっています。

* グリッドスケールBESS(蓄電システム)の展開: 米国は2035年までに電池貯蔵の展開を6倍に増やす計画です。長期間用途にはバナジウムレドックスフロー電池が有利で、電解質は数十年再利用可能です。バナジウム価格の変動と低温制限により、亜鉛鉄や有機フロー化学へのR&Dが促進されており、多様な化学物質ポートフォリオを習得したサプライヤーが有利な立場にあります。

* ナトリウムイオンR&Dによる原材料制約の緩和: 中国および世界的に、長期的に原材料制約を緩和する可能性を秘めています。

* リチウムイオン電解質リサイクル経済の好転: 北米とEUで、中期的にリサイクル経済が好転すると見込まれています。

抑制要因

* フッ素系溶媒に対するPFAS段階的廃止規制: EUのPFAS制限案は、2026年までにフルオロエチレンカーボネートを禁止する可能性があり、リチウムイオン電池の約60%で使用される電解質の再処方を強いる可能性があります。代替品はイオン伝導性を低下させ、コストを最大30%増加させる可能性があり、再認定サイクルには2年かかることもあります。

* 炭酸リチウムのスポット価格の変動: 中国の精製能力が需要を上回ったため、2024年初頭の8万米ドル/トンから年末には1万2千米ドル/トンに急落しました。リオ・ティントによるArcadium Lithium買収のような統合は、上流の管理を強化する一方で、価格決定力を集中させ、長期的なコストフロアを上昇させる可能性も秘めています。

* 熱暴走事故に関連する安全性リコール: 中期的に世界的に市場に影響を与える可能性があります。

* 次世代固体電解質に関する特許の密集: 長期的に世界的に市場に影響を与える可能性があります。

セグメント分析

* 電池・電解質タイプ別:リチウムイオンの優位性と代替化学物質の挑戦

リチウムイオン電池の電解質は、2024年に市場の82.5%を支配し、EVにおける確立されたギガファクトリーインフラと実績を反映しています。高ニッケルカソードは、アルミニウム集電体の腐食を抑制し、高電圧を安定させる添加剤を必要とし、プレミアムグレード溶媒の需要を維持しています。一方、ナトリウムイオンや亜鉛空気を含む「その他の化学物質」は、リチウム制約からサプライチェーンを保護する材料の入手可能性に支えられ、2030年までに23.5%のCAGRで成長すると予測されています。バナジウムフロー電解質は、10時間以上の放電要件を持つグリッド貯蔵をターゲットとしており、中国の研究室ではスタック出力密度を70kW向上させ、システムコストを40%削減しています。ゲルタイプは、屋内用鉛蓄電池の代替品として、液漏れ防止と低い初期コストが決定的な要因となっています。メーカーは単一化学物質への依存を避けるため、ポートフォリオを拡大しており、炭酸塩、エーテル、イオン液体ファミリー間で柔軟に転換できるサプライヤーが長期的な地位を強化すると考えられます。

* エンドユーザー別:電気自動車がリードし、エネルギー貯蔵が加速

電気自動車は2024年に電解質出荷量の67.9%を占め、航続距離の期待増加により平均電池サイズが75kWhに達しました。自動車グレードの電解質は、低温での移動性と10年間の製品保証にわたる高温安定性を兼ね備える必要があり、高純度溶媒と多添加剤パッケージの需要を促進しています。しかし、エネルギー貯蔵設備は最も急速に成長している分野であり、2030年までに17.8%のCAGRを記録すると予測されています。住宅用太陽光発電+蓄電システムおよびユーティリティスケールBESSは、深放電耐久性と広い動作温度範囲に調整された電解質を必要とし、仕様の多様性を拡大しています。家電製品は小さい割合ですが、急速充電添加剤の採用に大きな影響を与え、後にEVパックに移行しています。産業用、船舶用、航空宇宙用ニッチ市場は、極限環境耐性を持つカスタマイズされたブレンドに対して少量・高マージンの需要を生み出しています。このアプリケーションプロファイルの拡大は、ボリュームプールを細分化し、コモディティ生産者と特殊配合業者の間で競争ダイナミクスを形成しています。

地域分析

* アジア太平洋: 2024年の収益の70.2%を占め、14.2%のCAGRで成長しています。密なサプライチェーン、政府のインセンティブ、カソードおよびセパレーター工場への近接性が成長を支えています。中国はTinciやCapchemなどの企業を通じて世界の電解質生産能力の60%以上を支配しており、競争力のある価格で製品を国際市場に供給しています。日本と韓国はプレミアム電池向け高性能グレードに注力し、インドは生産連動型インセンティブ制度でコスト重視の生産者を誘致しています。ナトリウムイオンおよび全固体プロトタイプの技術リーダーシップは東アジアに集中しており、この地域が引き続き化学ロードマップを設定すると考えられます。

* 北米: インフレ削減法(IRA)の可決後、国内生産能力の構築を急いでいます。UBEのルイジアナ工場(5万トン)やテキサス州、オハイオ州での炭酸溶媒拡張を含む大規模な投資が行われています。カナダはリチウム精製ハブに貢献し、メキシコは米国自動車メーカーの物流コストを削減する組立拠点を提供しています。成功は、アジアの既存企業とのコスト差(現在15-25%)を縮小し、厳格な自動車品質基準を満たすかにかかっています。米国エネルギー省は2035年までに貯蔵展開が6倍に増加すると予測しており、国内工場がこの需要に対応できるかが重要です。

* 欧州: 持続可能性を戦略の柱としています。EU電池規制2023/1542は、リサイクル含有量割当とライフサイクル開示を義務付け、化学メーカーにクローズドループプロセスと再生可能エネルギーによる低炭素生産への投資を促しています。IPCEI支援のギガファクトリーは2030年までに年間400GWhのセル容量に達すると予想されており、これは数百万キロトンの電解質需要に相当します。BASF、Solvay、FUCHS-E-Lyteなどの企業は、高いユーティリティコストにもかかわらず、マージンプレミアムを確保できる高付加価値特殊ブレンドに焦点を当てて地域工場を拡大しています。循環経済の義務は、積極的な電解質リサイクル目標(2031年までにリチウム回収率80%)を促進し、リサイクル事業を垂直統合する化学サプライヤーに付帯的な収益源を開拓しています。

競争環境

バッテリー電解質市場は中程度の集中度を示しており、上位5社(Tinci、Capchem、三菱ケミカルグループ、三井化学、Shenzhen Capchem)が世界生産量の約60%を占めています。溶媒前駆体およびリチウム塩生産への垂直統合がコストリーダーシップの基盤となっています。大手企業は深いR&D基盤を活用して添加剤パッケージをカスタマイズし、セルメーカーとの高い技術サービス定着性を生み出しています。専門企業は、全固体、フッ素フリー、低粘度配合における知的財産(IP)所有を通じて差別化を図り、共同開発契約を通じて技術を収益化することが多いです。

技術競争の激化は顕著であり、高電圧添加剤や硫化物粉末に関するIPが先行者優位性をもたらす一方で、クロスライセンスや訴訟も誘発しています。企業活動としては、リオ・ティントによるArcadium Lithium買収(上流資源の確保)、UBEの米国炭酸溶媒工場(原材料アクセスと地域需要の結合)、VRB Energyのバナジウムフローハブ(長期間貯蔵における地位確立)などがあります。米国エネルギー省(DOE)Advanced Batteryコンソーシアムからの政府資金は、全固体電解質のパイロットライン開発を加速させ、国内スタートアップ企業の資本障壁を低減しています。

競争戦略は、大量生産の優位性から配合の洗練度へと移行しています。多様な化学物質ポートフォリオ、迅速な認定プロセス、クローズドループリサイクルを習得したサプライヤーが、顧客がターンキーで地域に準拠した調達パートナーを求める中で、プレミアムな市場地位を確立すると考えられます。

最近の業界動向

* 2025年5月:リオ・ティントがArcadium Lithiumを1株あたり5.85ドル、総額約67億ドルで買収を完了しました。

* 2025年1月:UBE Corporationは、ルイジアナ州に年間5万トンの炭酸溶媒生産能力を持つ5億ドルの工場を建設中で、2026年までに完成予定です。

* 2024年12月:FUCHSとE-Lyteは、ドイツのカイザースラウテルンに年間2万トンの生産能力を持つドイツ初の電解液生産工場を共同で開設しました。

* 2024年10月:VRB Energyは、グリッドスケールエネルギー貯蔵の需要増加に対応するため、中国の長治に3GWhのバナジウムフロー電池施設の建設を開始しました。

以上が、バッテリー電解質市場の概要に関する詳細な要約です。

このレポートは、バッテリー電解液市場に関する詳細な分析を提供しています。バッテリー電解液は、バッテリー内部で正に帯電したイオンをカソードとアノード間で輸送する液体またはペースト状の物質であり、バッテリーの種類によってその形態は異なります。

市場の概要と予測:

バッテリー電解液市場は、2024年には123.9億米ドルの規模に達し、2030年までには257.3億米ドルへと倍増以上すると予測されており、顕著な成長が見込まれています。現在、リチウムイオン電解液が市場を支配しており、2024年には82.5%の市場シェアを占めています。これは、ギガファクトリーの生産能力と自動車分野での確立された性能基準に起因しています。

市場の推進要因:

市場の成長を牽引する主な要因は以下の通りです。

* 中国およびヨーロッパにおけるEV(電気自動車)関連需要の急増。

* 米国のインフレ削減法(IRA)による国内サプライチェーンの活性化。

* 高電圧固体およびゲル電解液へのシフト。

* グリッドスケールバッテリーエネルギー貯蔵システム(BESS)の展開。

* ナトリウムイオン電池の研究開発による原材料制約の緩和。

* リチウムイオン電解液のリサイクル経済性の向上。

市場の阻害要因:

一方で、市場にはいくつかの課題も存在します。

* フッ素系溶媒に対するPFAS(有機フッ素化合物)段階的廃止規制。

* リチウムカーボネートのスポット価格の変動。

* 熱暴走事故に関連する安全性リコール。

* 次世代固体電解液に関する特許の密集。

新興技術と政策の影響:

ナトリウムイオン電池や亜鉛空気電池などの非リチウム系電解液は、豊富な原材料に依存するため、サプライチェーンの圧力を緩和し、2030年までに23.5%という高い年平均成長率(CAGR)で成長すると見込まれています。また、米国インフレ削減法やEUバッテリー規則2023/1542のような政策は、現地調達義務と透明性を要求し、新たな地域工場建設やリサイクル活動の加速を促しています。PFAS規制は、2026年までに主要なフッ素系溶媒の段階的廃止を促し、高コストな再処方やフッ素フリー添加剤の研究開発を推進する可能性があります。

市場のセグメンテーションと主要企業:

本レポートでは、市場をバッテリーおよび電解液の種類(鉛蓄電池、リチウムイオン電池、フロー電池、その他)、エンドユーザー(電気自動車、エネルギー貯蔵、家電製品、産業・特殊用途)、および地域(北米、ヨーロッパ、アジア太平洋、南米、中東・アフリカ)別に詳細に分析しています。

主要企業としては、Tinci、Capchem、三菱ケミカルグループ、UBEコーポレーションなどが挙げられ、これらの企業は大規模生産能力と特殊な配合技術を兼ね備えています。

結論:

バッテリー電解液市場は、EV需要の拡大、エネルギー貯蔵システムの普及、そして技術革新と政策支援に支えられ、今後も力強い成長が期待されます。同時に、原材料価格の変動や環境規制への対応、安全性確保といった課題への取り組みが重要となります。

1. はじめに

- 1.1 調査の前提条件 & 市場の定義

- 1.2 調査範囲

2. 調査方法

3. エグゼクティブサマリー

4. 市場概況

- 4.1 市場概要

-

4.2 市場の推進要因

- 4.2.1 中国および欧州におけるEV関連需要の急増

- 4.2.2 インフレ抑制法が米国の現地サプライチェーンを刺激

- 4.2.3 高電圧固体およびゲル化学への移行

- 4.2.4 グリッドスケール蓄電池システム(BESS)の展開

- 4.2.5 ナトリウムイオンR&Dによる原材料制約の緩和

- 4.2.6 リチウムイオン電解液リサイクルの経済性が好転

-

4.3 市場の阻害要因

- 4.3.1 フッ素系溶剤に関するPFAS段階的廃止規制

- 4.3.2 変動する炭酸リチウムのスポット価格

- 4.3.3 熱暴走事故に関連する安全性リコール

- 4.3.4 次世代固体電解質に関する特許の密集

- 4.4 サプライチェーン分析

- 4.5 規制環境

- 4.6 技術的展望

-

4.7 ポーターの5つの力

- 4.7.1 供給者の交渉力

- 4.7.2 消費者の交渉力

- 4.7.3 新規参入の脅威

- 4.7.4 代替製品およびサービスの脅威

- 4.7.5 競争の激しさ

5. 市場規模および成長予測

-

5.1 バッテリー&電解液タイプ別

- 5.1.1 鉛蓄電池

- 5.1.1.1 液式

- 5.1.1.2 ゲル式

- 5.1.2 リチウムイオン

- 5.1.2.1 液式

- 5.1.2.2 ゲル式

- 5.1.2.3 全固体

- 5.1.3 フロー電池

- 5.1.3.1 バナジウム

- 5.1.3.2 亜鉛臭素

- 5.1.4 その他の化学物質(Naイオン、Zn空気など)

-

5.2 エンドユーザー別

- 5.2.1 電気自動車

- 5.2.2 エネルギー貯蔵(グリッド、C&I、住宅用)

- 5.2.3 家庭用電化製品

- 5.2.4 産業用および特殊用途

-

5.3 地域別

- 5.3.1 北米

- 5.3.1.1 米国

- 5.3.1.2 カナダ

- 5.3.1.3 メキシコ

- 5.3.2 欧州

- 5.3.2.1 ドイツ

- 5.3.2.2 英国

- 5.3.2.3 フランス

- 5.3.2.4 イタリア

- 5.3.2.5 北欧諸国

- 5.3.2.6 ロシア

- 5.3.2.7 その他の欧州

- 5.3.3 アジア太平洋

- 5.3.3.1 中国

- 5.3.3.2 インド

- 5.3.3.3 日本

- 5.3.3.4 韓国

- 5.3.3.5 ASEAN諸国

- 5.3.3.6 その他のアジア太平洋

- 5.3.4 南米

- 5.3.4.1 ブラジル

- 5.3.4.2 アルゼンチン

- 5.3.4.3 その他の南米

- 5.3.5 中東およびアフリカ

- 5.3.5.1 サウジアラビア

- 5.3.5.2 アラブ首長国連邦

- 5.3.5.3 南アフリカ

- 5.3.5.4 エジプト

- 5.3.5.5 その他の中東およびアフリカ

6. 競争環境

- 6.1 市場集中度

- 6.2 戦略的動き(M&A、パートナーシップ、PPA)

- 6.3 市場シェア分析(主要企業の市場順位/シェア)

-

6.4 企業プロファイル(グローバル概要、市場概要、主要セグメント、利用可能な財務情報、戦略情報、製品&サービス、および最近の動向を含む)

- 6.4.1 3M

- 6.4.2 Guangzhou Tinci Materials

- 6.4.3 Shenzhen Capchem Technology

- 6.4.4 Mitsubishi Chemical Group

- 6.4.5 Mitsui Chemicals

- 6.4.6 UBE Corporation

- 6.4.7 Targray

- 6.4.8 NEI Corporation

- 6.4.9 NOHMs Technologies (Orion Material)

- 6.4.10 Panasonic Energy

- 6.4.11 LG Chem

- 6.4.12 Samsung SDI

- 6.4.13 BYD Co. Ltd.

- 6.4.14 CATL

- 6.4.15 Gotion High-Tech

- 6.4.16 Solvay

- 6.4.17 BASF

- 6.4.18 Asahi Kasei

- 6.4.19 Arkema (Novolyte)

- 6.4.20 Enchem Co. Ltd.

7. 市場機会と将来展望

*** 本調査レポートに関するお問い合わせ ***

電池電解液は、電池の主要な構成要素の一つであり、正極と負極の間でイオンを伝導する媒体として機能します。電子を伝導せず、イオンのみを伝導することで、電池の充放電反応を円滑に進める役割を担っています。具体的には、充電時には正極から負極へ、放電時には負極から正極へとリチウムイオンなどの電荷キャリアが電解液中を移動し、これによって電気エネルギーの貯蔵と放出が可能となります。電解液の性能は、電池の出力、エネルギー密度、サイクル寿命、そして安全性に直接的に影響を与えるため、電池開発において極めて重要な材料と位置づけられています。

電池電解液には、その形態や組成によっていくつかの種類が存在します。まず、最も広く普及しているのは「液系電解液」です。特にリチウムイオン電池では、リチウム塩(六フッ化リン酸リチウム:LiPF6などが一般的)を有機溶媒(エチレンカーボネート:EC、ジメチルカーボネート:DMC、エチルメチルカーボネート:EMCなど)に溶解させたものが主流です。これらは高いイオン伝導性を持つ一方で、有機溶媒の可燃性や揮発性が安全上の課題となることがあります。水系電解液も存在し、安全性は高いものの、水の電気分解電圧によって電池の作動電圧が制限されるという特徴があります。次に、「固体電解質」は、全固体電池の実現に向けて研究開発が進められている電解液です。液漏れのリスクがなく、不燃性であるため、高い安全性が期待されています。主な種類としては、酸化物系(ガーネット型、ペロブスカイト型など)、硫化物系(アルジロダイト型、LGPSなど)、ポリマー系(ポリエチレンオキシド:PEOなど)があり、それぞれ異なる特性を持っています。硫化物系は高いイオン伝導性を示し、酸化物系は化学的安定性に優れるといった特徴があります。さらに、「ゲル電解質」は、液系電解液をポリマーマトリックス中に保持させたもので、液系と固体系の中間的な性質を持ちます。液漏れのリスクを低減しつつ、比較的高いイオン伝導性を維持できるため、安全性と性能のバランスに優れるとされています。

電池電解液は、現代社会における様々なエネルギー貯蔵デバイスに不可欠な材料として利用されています。最も主要な用途は、スマートフォン、ノートパソコン、タブレットなどのモバイル機器、そして電気自動車(EV)やプラグインハイブリッド車(PHEV)に搭載される「リチウムイオン電池」です。これらの用途では、高エネルギー密度と長寿命が求められるため、高性能な有機溶媒系電解液が不可欠です。また、再生可能エネルギーの普及に伴い需要が高まっている「定置型蓄電池」にも、リチウムイオン電池が広く採用されており、電解液がその性能を支えています。その他にも、自動車の始動用バッテリーや非常用電源として使われる「鉛蓄電池」、ハイブリッド車や一部の家電製品に用いられる「ニッケル水素電池」など、様々な種類の電池にそれぞれの特性に合わせた電解液が使用されています。さらに、燃料電池や電気二重層キャパシタ(EDLC)といった他の電気化学デバイスにおいても、イオン伝導媒体として電解液が重要な役割を担っています。将来的には、全固体電池、リチウム空気電池、ナトリウムイオン電池、マグネシウムイオン電池といった次世代電池の実用化においても、新たな電解液技術が鍵となると考えられています。

電池電解液の開発は、単独で進められるものではなく、多岐にわたる関連技術との連携によって成り立っています。まず、「電極材料技術」は、電解液と直接接触する正極・負極材料との適合性が極めて重要です。電解液と電極界面での安定性や副反応の抑制は、電池の性能や寿命に大きく影響します。次に、「セパレータ技術」は、正極と負極の物理的な接触を防ぎつつ、電解液を保持し、イオンの透過を可能にする役割を担います。セパレータの孔径や材質は、電解液の浸透性や安全性に影響を与えます。「電池設計・製造技術」も不可欠です。電解液の均一な注入、セルの密閉性、そして電池全体の構造設計は、電解液の性能を最大限に引き出し、安全性を確保するために重要です。「安全性評価技術」は、電解液の可燃性、熱安定性、液漏れリスクなどを評価し、熱暴走や発火といった事故を未然に防ぐための技術です。不燃性電解液の開発もこの一環です。また、環境負荷低減の観点から、「リサイクル技術」も注目されています。使用済み電池から電解液成分を安全かつ効率的に回収・再利用する技術は、持続可能な社会の実現に貢献します。近年では、「AI・シミュレーション技術」が、新規電解液材料の探索、分子設計、性能予測、劣化メカニズムの解明などに活用され、開発期間の短縮と効率化に寄与しています。

電池電解液の市場は、近年、電気自動車(EV)市場の急速な拡大と、再生可能エネルギー導入に伴う定置型蓄電池の需要増加を背景に、著しい成長を遂げています。特にリチウムイオン電池の生産量増加が、電解液市場を牽引しています。市場の主要プレイヤーとしては、日本の旭化成、三菱ケミカル、セントラル硝子、宇部興産(現UBE)、富士フイルム和光純薬工業などが長年にわたり高い技術力とシェアを誇ってきましたが、近年では中国や韓国の企業も台頭し、競争が激化しています。原材料のサプライチェーンは、電解液市場における重要な課題の一つです。リチウム塩や有機溶媒、各種添加剤の安定供給と価格変動は、製品コストに直接影響を与えます。特にリチウム塩の主要産地が限られていることや、地政学的なリスクが懸念されることもあります。また、環境規制の強化も市場に影響を与えています。有機溶媒の使用に関する規制や、使用済み電池のリサイクル義務化は、電解液メーカーにとって新たな技術開発やビジネスモデルの構築を促す要因となっています。安全性への要求も高まっており、熱暴走や発火のリスクを低減するための不燃性・難燃性電解液の開発が喫緊の課題とされています。このような背景から、高性能かつ安全で、環境負荷の低い電解液の開発競争が激化している状況です。

電池電解液の将来は、持続可能な社会の実現と、より高性能なエネルギー貯蔵デバイスへのニーズに応える形で進化していくと予想されます。最も注目されるのは、「全固体電池の実用化」に向けた固体電解質の開発です。これにより、液漏れや発火のリスクが根本的に解消され、高エネルギー密度と高い安全性を両立した電池が実現される可能性があります。硫化物系、酸化物系、ポリマー系など、様々な固体電解質の研究開発が加速しています。また、液系電解液においても、「不燃性・難燃性電解液」の開発が引き続き重要なテーマです。イオン液体やフッ素系溶媒、あるいは難燃性添加剤の導入により、既存のリチウムイオン電池の安全性をさらに高める取り組みが進められています。「高電圧・高容量化への対応」も不可欠です。次世代の正極・負極材料の性能を最大限に引き出すため、より高い電圧安定性を持つ新規リチウム塩や、電極界面での副反応を抑制する高性能な添加剤の開発が求められています。電気自動車の普及をさらに進めるためには、「低温特性の改善」も重要です。寒冷地での充電・放電性能を向上させる電解液の開発が進められています。さらに、「長寿命化」と「環境負荷低減」も重要な方向性です。電解液の劣化を抑制し、電池の寿命を延ばす技術や、バイオマス由来の溶媒の使用、電解液のリサイクル技術の高度化などが進められるでしょう。研究開発の効率化においては、AIやマテリアルズインフォマティクスを活用した新規材料の探索や設計が、今後ますます重要な役割を果たすと期待されています。最終的には、リチウム資源の制約を克服するため、「ナトリウムイオン電池」など、リチウム以外の元素を用いた次世代電池への応用も視野に入れ、多様な電解液技術が開発されていくことでしょう。