世界のバイオブタノール市場2025-2030:アクリレート、アセテート、グリコールエーテル、可塑剤、バイオ燃料、その他

※本ページの内容は、英文レポートの概要および目次を日本語に自動翻訳したものです。最終レポートの内容と異なる場合があります。英文レポートの詳細および購入方法につきましては、お問い合わせください。

*** 本調査レポートに関するお問い合わせ ***

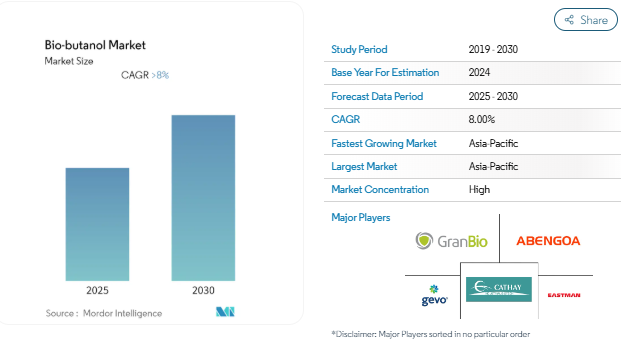

バイオブタノール市場は予測期間中に8%以上のCAGRを記録する見込み。

COVID-19パンデミックは、製造工場の操業停止や一時的な操業停止により市場に悪影響を及ぼしました。しかし、塗料およびコーティング産業向けのアクリレートにおけるバイオブタノールの用途の増加は、バイオブタノール産業の採用を後押しするでしょう。

市場を牽引する主な要因は、バイオブタノールが二酸化炭素排出量を削減し、化学製造の構成要素として脚光を浴びていることです。

その反面、生産における技術的な課題が市場の成長を妨げると見られています。

バイオブタノールは石油燃料に代わるグリーン燃料として注目されています。上述したように、バイオブタノールは他の輸送用燃料に比べて排出量が少ない。そのため、業界にとって新たな成長機会となることが期待されています。

バイオブタノールの最大消費国はアジア太平洋地域。中国、インド、日本などの国々でコーティング剤、接着剤、樹脂、繊維製品の生産が伸びていることが市場成長の原動力となっています。

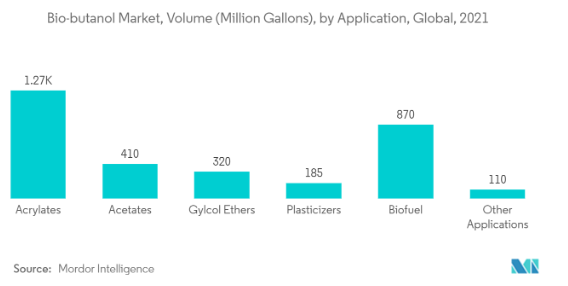

市場を支配するアクリル酸エステル

- バイオブタノールは、塗料やコーティング剤、接着剤、繊維製品などの製造に使用されるアクリル酸ブチルの中間体として使用されます。

- アクリル酸ブチルの主な消費国はアジア太平洋地域で、日本が最も多く、北米、ヨーロッパがこれに続きます。ブチルアクリレートの需要は、接着剤、繊維製品、コーティング剤の生産が増加しているアジア太平洋地域で最も高く、次いで中東とアフリカが続くと予想されています。

- アルケマ・グループ、BASF SE、BASF Petronas Chemicals Sdn Bhd、CNPC、ダウなどがアクリル酸ブチルの主要メーカーです。上記の企業のうち、需要の増加によりアクリル酸ブチルの生産能力増強に注力している企業はほとんどありません。

- 2021年8月、BASF SEとSINOPECは、中国の南京にある折半出資の合弁会社、BASF-YPC Co. これは、成長する中国市場に対応するため、新しいアクリル酸tert-ブチルプラントを含む様々な川下化学プラントの能力拡張を含むものです。拡張・新設プラントは2023年に稼働開始予定。

市場を支配するアジア太平洋地域

- アジア太平洋地域では、中国がバイオブタノール消費で最大の市場シェアを占めています。同国はアジア太平洋地域最大の塗料・コーティング剤生産国で、推定塗料生産量は1,500万トンを超え、近い将来大幅な増加が見込まれます。

- 中国は世界最大のプラスチック生産国で、世界のプラスチック生産量の3分の1近くを占めています。さらに、2020年8月から2021年8月までの同国のプラスチック製品生産量は平均650万トンから750万トン。

- 2021年5月、PPGは中国・嘉定の塗料・コーティング工場への1,300万米ドルの投資完了を発表しました。その中には8つの新しい粉体塗料生産ラインと、PPGの研究開発能力を強化することが期待される粉体塗料技術センターの拡張が含まれます。この拡張により、工場の生産能力は年間8,000トン以上増加する見込みです。

- インドの化学産業は、バルクケミカル、特殊化学品、農薬、石油化学品、ポリマー、肥料など8万種類の化学製品を生産しています。インド・ブランド・エクイティ財団(IBEF)によると、国内の化学セクターの中小企業は、内需の改善により、22年度には18~23%の収益成長が見込まれています。

バイオバターノール産業の概要

バイオ・ブタノール市場は初期段階にあり、明らかに統合された市場。調査対象市場の主要プレーヤー(順不同)は、Cathay Industrial Biotech、Gevo Inc.、GranBio、Eastman Chemical Company、Abengoaなど。

バイオブタノール市場ニュース

- 2021年9月 Gevo Inc.がButamaxの特許を取得。これにより、再生可能なイソブタノールおよび派生的な再生可能燃料製品を製造するための基本特許がポートフォリオに加わりました。Butamax特許の取得により、GevoはButamax特許を所有することになり、Gevoの知的財産価値の向上が期待されます。

1. はじめに

- 1.1 調査の前提

- 1.2 レポートの範囲

2. 調査方法

3. エグゼクティブサマリー

4. 市場ダイナミクス

- 4.1 推進要因

- 4.1.1 炭素排出量削減への関心の高まり

- 4.1.2 化学製造のビルディング・ブロックとしての注目の高まり

- 4.2 阻害要因

- 4.2.1 生産における技術的課題

- 4.2.2 高い生産コスト

- 4.2.3 COVID-19の発生による不利な条件

- 4.3 産業バリューチェーン分析

- 4.4 ポーターのファイブフォース分析

- 4.4.1 サプライヤーの交渉力

- 4.4.2 消費者の交渉力

- 4.4.3 新規参入者の脅威

- 4.4.4 代替製品・サービスの脅威

- 4.4.5 競争の程度

5. 市場セグメント(市場規模:数量)

- 5.1 用途

- 5.1.1 アクリル酸エステル

- 5.1.2 アセテート

- 5.1.3 グリコールエーテル

- 5.1.4 可塑剤

- 5.1.5 バイオ燃料

- 5.1.6 その他の用途

- 5.2 地理

- 5.2.1 アジア太平洋

- 5.2.1.1 中国

- 5.2.1.2 インド

- 5.2.1.3 日本

- 5.2.1.4 韓国

- 5.2.1.5 その他のアジア太平洋地域

- 5.2.2 北米

- 5.2.2.1 米国

- 5.2.2.2 カナダ

- 5.2.2.3 メキシコ

- 5.2.3 ヨーロッパ

- 5.2.3.1 ドイツ

- 5.2.3.2 イギリス

- 5.2.3.3 イタリア

- 5.2.3.4 フランス

- 5.2.3.5 その他のヨーロッパ

- 5.2.4 南米

- 5.2.4.1 ブラジル

- 5.2.4.2 アルゼンチン

- 5.2.4.3 その他の南米地域

- 5.2.5 中東・アフリカ

- 5.2.5.1 サウジアラビア

- 5.2.5.2 南アフリカ

- 5.2.5.3 その他の中東・アフリカ地域

6. 競争環境

- 6.1 M&A、合弁事業、提携、協定

- 6.2 市場ランキング分析

- 6.3 主要プレーヤーの戦略

- 6.4 企業プロフィール

-

- 6.4.1 Abengoa

- 6.4.2 Celtic Renewables

- 6.4.3 Cathay Industrial Biotech

- 6.4.4 Eastman Chemical Company

- 6.4.5 Gevo Inc

- 6.4.6 Green Biologics

- 6.4.7 GranBio

- 6.4.8 Metabolic Explorer

- 6.4.9 Phytonix

- 6.4.10 Working Bugs LLC

-

- *リストは網羅的ではありません

7. 市場機会と将来動向

- 7.1 エタノール代替

- 7.2 航空産業におけるバイオ燃料消費の増加

バイオブタノール産業のセグメント化

バイオブタノールは廃棄バイオマス原料から製造される再生可能燃料。低水混和性、可燃性、腐食性などの特性を備えています。従来の輸送用燃料の代替として使用されています。バイオブタノール市場は、用途別(アクリレート、アセテート、グリコールエーテル、可塑剤、バイオ燃料、その他の用途)および地域別(アジア太平洋、北米、ヨーロッパ、南米、中東・アフリカ)に区分されています。また、主要地域15カ国におけるコンクリート補修モルタル市場の市場規模や予測も掲載しています。各分野の市場規模および予測は、上記全分野の数量(百万ガロン)に基づいています。

バイオブタノール市場に関する調査FAQ

現在のバイオブタノール市場規模は?

バイオブタノール市場は予測期間中(2025〜2030年)に年平均成長率8%以上を記録すると予測されています。

バイオエタノール市場の主要企業は?

Cathay Industrial Biotech Ltd、Gevo、GranBio、Eastman Chemical Company、Abengoaがバイオブタノール市場で事業を展開している主要企業です。

バイオバターノール市場で最も急成長している地域はどこですか?

アジア太平洋地域は予測期間(2025-2030年)に最も高いCAGRで成長すると推定されています。

バイオバターノール市場で最大のシェアを持つ地域は?

2025年には、アジア太平洋地域がバイオバターノール市場で最大の市場シェアを占めます。

バイオエタノール市場は何年をカバーしますか?

本レポートは、2019年、2020年、2021年、2022年、2023年、2024年のバイオエタノール市場の過去の市場規模をカバーしています。また、2025年、2026年、2027年、2028年、2029年、2030年のバイオバターノールの市場規模を予測しています。

*** 本調査レポートに関するお問い合わせ ***