ブラックスタート発電機市場の規模とシェア分析 – 成長トレンドと予測 (2025年~2030年)

ブラックスタート発電機市場レポートは、燃料タイプ(ディーゼル、天然ガス、ハイブリッドバッテリーディーゼル、その他)、出力定格(1 MW未満、1~5 MW、5 MW超)、始動技術(ディーゼルエンジン、ガスタービン、バッテリーエネルギー貯蔵アシスト、圧縮空気/空気圧)、エンドユーザー(電力会社および送配電事業者、データセンターおよびICTハブ、その他)、および地域(北米、ヨーロッパ、アジア太平洋、その他)別に分類されます。

※本ページの内容は、英文レポートの概要および目次を日本語に自動翻訳したものです。最終レポートの内容と異なる場合があります。英文レポートの詳細および購入方法につきましては、お問い合わせください。

*** 本調査レポートに関するお問い合わせ ***

ブラックスタート発電機市場の概要を以下にまとめました。

—

ブラックスタート発電機市場の概要

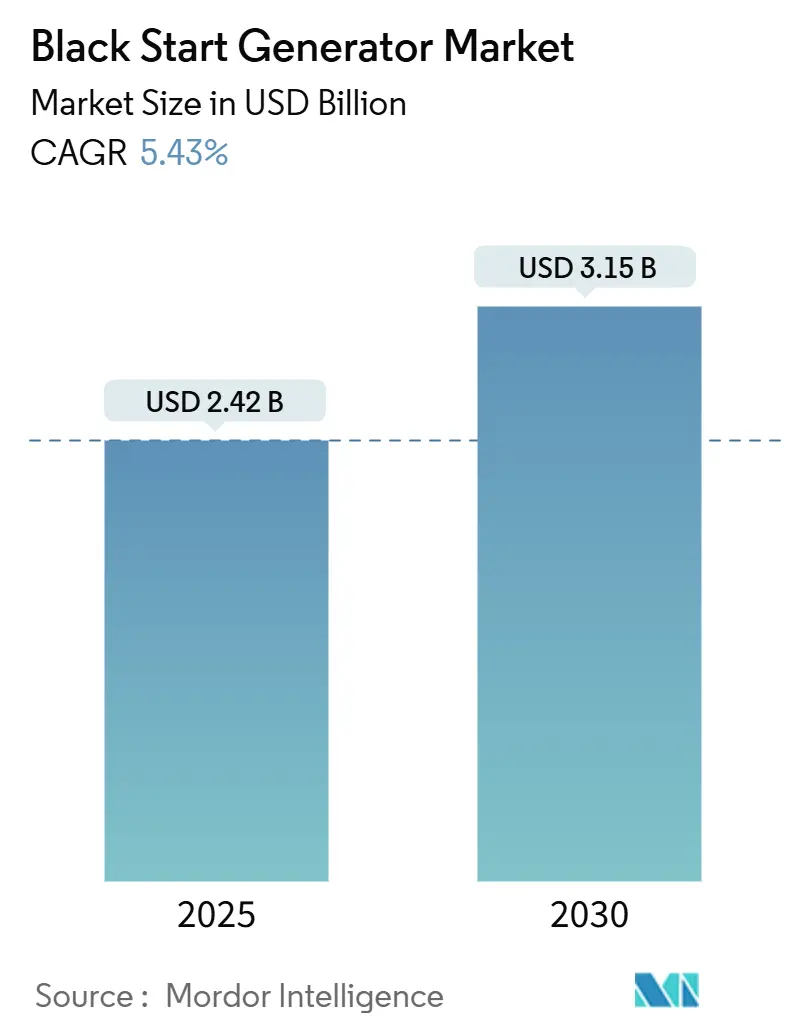

ブラックスタート発電機市場は、2025年には24.2億米ドルと推定され、2030年までに31.5億米ドルに達すると予測されており、予測期間(2025年~2030年)中の年平均成長率(CAGR)は5.43%です。この市場は、グリッドのレジリエンス強化義務、インバーターベースの再生可能エネルギーのシェア拡大、および異常気象の増加により、電力会社、データセンター、産業施設における堅牢な復旧資産への需要が高まっていることが主な要因となっています。

地域別に見ると、北米が最大の市場であり、北米電力信頼度協議会(NERC)および連邦エネルギー規制委員会(FERC)が事業者に対し、信頼性の高い再起動能力を実証することを義務付けていることが背景にあります。一方、アジア太平洋地域は、中国とインドが送電網の近代化と再生可能エネルギー容量の追加を進めているため、最も急速に成長している市場です。燃料タイプでは、燃料取り扱いの簡便さと実績のある現場性能からディーゼルが依然として主導的な地位を占めていますが、排出ガス規制の厳格化に伴い、ハイブリッドバッテリーディーゼルシステムが注目を集めています。サプライチェーンにおいては、オルタネーター生産に影響を与えるレアアース金属のボトルネックという課題に直面していますが、フェライト磁石やシリコンカーバイド電子機器を採用した新しい設計がこの問題の緩和に貢献しています。市場競争は中程度であり、Caterpillar、Cummins、GE Vernova、Generacといった主要企業が、新たな蓄電主導型ソリューションに対抗するため、デジタル制御や低炭素始動技術に投資しています。

主要なレポートのポイント

* 燃料タイプ別: 2024年にはディーゼルがブラックスタート発電機市場シェアの62.0%を占めました。ハイブリッドバッテリーディーゼルシステムは、2030年まで9.3%のCAGRで成長すると予測されています。

* 出力定格別: 2024年には、最大1MWのユニットがブラックスタート発電機市場規模の53.3%を占めました。1~5MWの定格を持つセットは、2025年から2030年の間に8.5%のCAGRで拡大すると予想されています。

* 始動技術別: 2024年には、ディーゼルエンジン始動ユニットが62.5%のシェアを占めました。バッテリーアシスト始動システムは12.6%のCAGRで成長を牽引しています。

* エンドユーザー別: 2024年には、電力会社および送電事業者が47.8%のシェアを獲得しました。データセンターは10.4%のCAGRで成長しています。

* 地域別: 2024年には北米が38.1%のシェアで市場をリードしました。アジア太平洋地域は、2030年まで8.9%のCAGRで最速の成長を示すと予想されています。

世界のブラックスタート発電機市場のトレンドと洞察

推進要因

* グリッド障害頻度と停電対策義務: 2024年には米国で合計15億顧客時間の計画外停電が発生し、連邦規則により送電事業者は3時間以内のサービス復旧と、外部支援なしで少なくとも16時間の運用維持が義務付けられました。この傾向は欧州でも見られ、最近のガス価格ショック後、送電系統運用者(TSO)が新たな復旧ゾーンを構築しています。保険会社も大規模な産業施設に対し、事業中断保険の引き受け前にブラックスタート能力の証明を要求しており、民間部門での調達を加速させています。これにより、従来のフリートがTier 4準拠またはハイブリッドユニットに置き換えられる動きが着実に進んでいます。

* 再生可能エネルギー統合のためのグリッドコード準拠: FERC指令901は、2030年までにインバーターベースのリソースに対する性能ベースのライドスルーおよび監視基準を確立し、復旧手順をグリッド形成制御へと移行させています。北海での実証実験では、洋上風力発電所が高度なコンバーターを使用して再起動シーケンス中に独立した電圧および周波数サポートを提供できることが証明されました。しかし、断続性のため、周波数変動を安定させるためには、蓄電と同期慣性を組み合わせたハイブリッド構成が依然として必要です。発電機OEMは現在、再起動時のディーゼルセット、バッテリー、再生可能エネルギーフィーダー間の電力供給を管理するデジタルコーディネーターをバンドルし、再起動の確実性と排出性能を向上させています。

* ミッションクリティカルなデータセンターの拡大: 世界のデータセンターの電力需要は、2030年までに50GW以上の追加容量を超えると予測されており、Tier IV施設はブラックスタート機能を完全に備えた「bring-your-own-power」戦略をますます採用しています。NFPA 110 Type 10規則は、10秒始動と長期間の自律性を規定しており、高速始動ディーゼルセットと、ライドスルー用のリン酸鉄リチウムバッテリーを組み合わせた注文を促進しています。主要なハイパースケーラーは、サーバーファームに隣接して専用のガスタービンを調達しており、ExxonMobilのような石油・ガス大手はオフグリッドで稼働するオンサイトプラントを建設しています。発電機ベンダーは現在、セルラーリモート診断を統合し、オペレーターが再起動準備状況を継続的に検証できるようにしています。このセグメントは、ダウンタイムが重大なデータ損失ペナルティにつながるため、従来の電力会社の支出を上回っており、高価格のサービス契約の必要性を強化しています。

* 老朽化したインフラの近代化プログラム: 中国国家電網は2024年に送電網アップグレードに830億米ドルを予算計上し、隣接する健全なゾーンから電力を引き出すことができるブラックスタート対応の変電所コンバーターに一部を割り当てています。米国では、インフラ投資雇用法がマイクログリッドと地方フィーダーをサポートする同期コンデンサーと高速始動エンジンに資金を割り当てています。日立の東清水VSC設置(2027年予定)のようなプロジェクトは、セクションの自律的な再起動が可能な周波数変換器の導入を示しています。近代化プログラムでは、古いディーゼルデイタンクを二重格納システムに交換し、リモートコマンド攻撃に耐えるサイバーセキュリティ対応のPLCを導入することで、プロジェクトの範囲と平均受注額を増加させています。これらのアップグレードは、規制当局が設定したより厳格な信頼性基準を満たしながら、機器の寿命を延ばします。

抑制要因

* ディーゼル排出ガス規制の強化: カリフォルニア州大気資源局は、2029年から2034年の間に段階的に導入されるTier 5オフロード基準を準備しており、待機エンジンからのNOxと粒子状物質のさらなる削減を要求しています。EPA Tier 4 FinalフレームワークはすでにTier 1と比較して粒子状物質を94%削減することを要求しており、後処理の複雑さとコストを増加させています。緊急時のみのユニットは限定的な免除の対象となりますが、多くの電力会社は50時間のメンテナンス上限を超えて運用しており、不適合ペナルティが発生しています。欧州連合の同様のStage V規則は、移動式発電機フリート全体にディーゼル粒子フィルターを義務付けており、設備投資を増加させ、都市部での導入においてガスまたはハイブリッドシステムへの移行を促しています。

* インバーターベースのブラックスタート代替技術の台頭: GE Vernovaは、Entergyのペリービル発電所で7.4MWのバッテリーが複合サイクルプラントの再起動に成功したことを実証し、シーケンス中のディーゼル燃料の必要性を排除しました。グリッド形成型バッテリーコンテナは現在、最大4時間、完全な有効電力と無効電力を供給でき、主要ブロックが同期するのに必要な時間に匹敵します。さらに、先進的な小型モジュール炉(SMR)は、受動冷却システムを通じて固有のブラックスタート能力を宣伝しており、外部電力なしでのコールドスタートを可能にします。これらの技術はまだニッチですが、その成功は発電機OEMが蓄電を標準機能としてバンドルすることを促しています。時間の経過とともに、特に厳格な炭素削減目標を持つ地域では、代替リスクがディーゼル販売量を侵食する可能性があります。

* レアアースオルタネーターのボトルネック: サプライチェーンは、オルタネーター生産に影響を与えるレアアース金属のボトルネックという課題に直面しています。しかし、フェライト磁石やシリコンカーバイド電子機器を採用した新しい設計が、この問題への露出を緩和しています。

* サイバーセキュリティコンプライアンスコスト: グローバルな重要施設において、サイバーセキュリティコンプライアンスに関連するコストが増加しており、市場の成長を抑制する要因の一つとなっています。

セグメント分析

* 燃料タイプ別: ディーゼルの優位性とハイブリッドの挑戦

2024年にはディーゼルがブラックスタート発電機市場シェアの62.0%を占めました。これは、電力会社が緊急備蓄のためのエネルギー密度と確立されたサプライチェーンを重視しているためです。しかし、ハイブリッドバッテリーディーゼル技術は、都市部の低排出ガスゾーンでのアイドリング時間短縮が評価され、9.3%のCAGRで成長すると予測されています。この移行は、プレミアムなハイブリッドスキッドを導入しつつ、長期間の電力供給のためにディーゼルを維持することで、ブラックスタート発電機市場全体の健全性を保っています。天然ガスは、大規模プラントでのパイプラインアクセスという利点がありますが、寒波時の供給停止リスクにさらされています。欧州では水素化植物油やバイオディーゼルなどの代替燃料が試験的に資金提供を受けていますが、その量はまだ少ないです。燃料タイプの分割は、オペレーターが冗長性を好むことを示しており、多くの新しいパッケージは、ガスとディーゼルを数秒で切り替え、バッテリーモジュールとシームレスに同期するデュアル燃料インジェクターで設計されています。

* 出力定格別: 小型ユニットがリードし、中型が加速

2024年には、最大1MWのユニットがブラックスタート発電機市場規模の53.3%を占めました。これは、商業ビル、病院、分散型再生可能エネルギーが局所的な再起動資産を必要とするためです。1~5MWの範囲の需要は、データセンタークラスターや産業団地が複数のフィーダーをキャンパス全体のマイクログリッドに統合しているため、8.5%のCAGRで最も急速に増加しています。顧客は、設置面積、コスト、ステップロード性能のバランスが取れた中型セットを好みます。5MWを超える機械は、石油化学コンプレックスや大規模な電力会社の変電所向けに特化しており、数は少ないものの、特注エンジニアリングのため高い利益率を誇ります。モジュール式パッケージへの移行により、インテグレーターは小型ユニットを並列接続して、単一フレームエンジンの設置の複雑さなしに10MWクラスに到達できるようになっています。

* 始動技術別: バッテリーアシストシステムが伝統を破壊

2024年には、ディーゼルエンジン始動技術がブラックスタート発電機市場の62.5%のシェアを占め、数十年にわたる信頼性を反映しています。バッテリーエネルギー貯蔵アシスト始動システムは、始動時の排出ガスを削減し、遮断器の閉鎖時間を短縮する商業展開の成功に後押しされ、12.6%のCAGRを記録すると予想されています。OEMは、発電機エンクロージャー内にスーパーキャパシタとリチウムイオンラックを組み込み、エンジンがより速く定格速度に達し、同期中の電圧降下を平滑化できるようにしています。ガスタービン始動は、大規模な複合サイクルブロックにとって依然として重要であり、圧縮空気システムは、電気補助装置が故障した場合に機械的な独立性を提供します。技術的な組み合わせは拡大していますが、制御アーキテクチャは、周囲条件と燃料供給状況に基づいて最適な始動経路を自律的に選択するデジタルPLCに収束しています。

* エンドユーザー産業別: 電力会社がリードし、データセンターが急増

2024年には、電力会社および送電事業者がブラックスタート発電機市場シェアの47.8%を占めました。これは、NERC規則により、グリッド所有者がすべての相互接続ポイントで再起動資産を維持することが義務付けられているためです。データセンターは、ハイパースケーラーが電力損失を許容できないAIワークロードを拡大しているため、2030年まで10.4%のCAGRを記録すると予想されています。石油・ガス施設は、グリッド停止時のフレアリング防止とパイプラインの完全性維持のためにブラックスタート能力に依存しており、製造工場は高価値のプロセスラインの保護を求めています。空港から政府機関のキャンパスまで、商業および公共施設は、供給のセキュリティを犠牲にすることなくScope 3炭素排出量削減目標を達成するために、ハイブリッドパッケージをますます指定しています。

地域分析

* 北米: 2024年には北米が38.1%のシェアでブラックスタート発電機市場をリードしました。これは、ウィンターストーム・ウリ後の米国のレジリエンス投資と、小売チェーンや重要サービス向けのマイクログリッドおよび高速始動エンジンに資金を提供する連邦資金に支えられています。テキサス州だけでも、電力会社は18億米ドルの助成金を活用してこれらのプロジェクトに資金を供給しました。カナダは水力発電が支配的なグリッドに対し州ごとの再起動計画を施行しており、メキシコの製造回廊は輸出サプライチェーンを確保するために容量を追加しています。

* 欧州: 欧州は第2位にランクされ、Stage V排出ガス規則がハイブリッド採用を加速させ、洋上風力発電のパイロットプロジェクトがタービンベースのブラックスタートシナリオをテストしていることが特徴です。ドイツは174の指定再起動プラントを維持していますが、商業契約を結んでいるのはそのうち26に過ぎず、オークションを通じて市場が再形成される余地があることを示しています。北欧地域は水力発電に接続された同期コンデンサーを進化させており、中央および東欧の加盟国はEU資金を活用してディーゼルフリートをSCRキットで改修しています。

* アジア太平洋: アジア太平洋地域は、8.9%のCAGRで最も急速に成長しているハブです。これは、中国の830億米ドルのグリッドアップグレード計画と、再起動範囲を強化するインドの揚水発電の拡大に牽引されています。日本は老朽化した火力発電所をデュアル燃料エンジンでアップグレードしており、韓国は補助発電機を備えたLNG発電ターミナルに投資しています。新興ASEAN経済圏では、急速な電化をサポートし、モンスーンによる停電時の生産性損失を防ぐため、産業団地にコンテナ型1MWセットを導入しています。

競合状況

ブラックスタート発電機市場は中程度に断片化されています。Caterpillar、Cummins、GE Vernova、Generacが世界の総価値の半分未満を占めており、地域専門企業や蓄電参入企業に余地を残しています。Generacは、その製造製品サブセグメント内で80.38%のシェアを占めていますが、全体では2.01%に過ぎず、住宅用バックアップへの集中度が高いことを反映しています。Cumminsは、2024年第3四半期にデータセンター需要に支えられ、電力ソリューションで前年比24%の収益成長を記録しましたが、総市場シェアは4.4%近くにとどまっています。

戦略的買収は統合を強調しています。DEUTZは2024年6月に米国のセット組立業者Blue Star Power Systemsを買収し、ターンキー能力を強化しました。Blackstoneは2024年8月にTrystarの支配権を獲得し、バックアップインフラに対するプライベートエクイティの意欲を示しています。一方、Mainspring Energyは、燃料の柔軟性と超低NOx排出量を約束するリニア発電機の展開を加速するために2億5800万米ドルを確保しました。

技術提携も増加しています。GE VernovaとDuke Energyは、2025年4月に最大11基の国内製造ガスタービンを導入することで合意し、グリーンビル工場の生産能力を1,500人の雇用で拡大しました。OEMはまた、スターターバッテリーの健全性を予測し、燃料の劣化を予測するデジタルツインを統合し、計画外の故障を削減しています。蓄電コストが低下するにつれて、既存のエンジンメーカーはリチウムパックをバンドルし、純粋なバッテリーサプライヤーとの競争ラインを曖昧にしています。

ブラックスタート発電機業界の主要プレイヤー

* Aggreko plc

* Caterpillar Inc.

* Cummins Inc.

* Mitsubishi Heavy Industries Ltd

* Man Diesel & Turbo Se

最近の業界動向

* 2025年5月: GE Vernovaは、サウジアラビアのパートナーと最大142億米ドルのコミットメントを確保し、グリッド安定化プロジェクト向けにタービンと同期コンデンサーを供給する予定です。

* 2025年4月: Duke EnergyはGE Vernovaを最大11基の天然ガスタービンに選定し、6億米ドルのグリーンビル工場拡張を発表し、1,500人の雇用を創出します。

* 2025年3月: ADQとEnergy Capital Partnersは、データセンター需要をサポートする米国発電資産を対象とした250億米ドルのファンドを立ち上げました。

* 2025年2月: GE Vernovaは、米国工場に6億米ドルの2年間投資計画を発表し、年間大型タービン生産量を80ユニットに引き上げる予定* 2025年1月: Siemens Energyは、欧州の洋上風力発電プロジェクト向けに次世代高電圧直流送電システムを供給する契約を獲得しました。

このレポートは、世界のブラックスタート発電機市場に関する詳細な分析を提供しています。

1. エグゼクティブサマリーと市場規模

2025年におけるブラックスタート発電機市場規模は24.2億米ドルに達すると予測されており、2030年までの予測期間において年平均成長率(CAGR)5.43%で着実に成長すると見込まれています。

2. 市場の推進要因

市場の成長を促進する主な要因は多岐にわたります。具体的には、送電網の障害頻度増加と停電からの回復力に関する義務化の進展、再生可能エネルギーの統合におけるグリッドコードへの準拠の必要性、老朽化したインフラの近代化プログラムの実施が挙げられます。さらに、ミッションクリティカルなデータセンターの設置面積の拡大、洋上風力HVDCプラットフォームにおける海洋クラスユニットの需要、都市部のゼロスタート規制に対応するためのハイブリッドバッテリー・ディーゼルシステムの導入も市場を牽引しています。

3. 市場の抑制要因

一方で、市場の成長を抑制する要因も存在します。ディーゼル排出ガス規制の厳格化は、ディーゼル発電機の利用に制約をもたらしています。また、インバーターベースのブラックスタート代替技術の台頭は、従来の発電機に対する競争圧力を高めています。希土類オルタネーター材料の供給ボトルネックや、リモートスタートにおけるサイバーセキュリティ準拠コストの増加も、市場の課題となっています。

4. セグメント別分析

* 燃料タイプ別: 2024年においてディーゼルが62.0%の市場シェアを占め、その迅速な起動能力と堅牢な供給ロジスティクスにより主要な燃料タイプとなっています。しかし、Tier 4 / Stage Vといった排出ガス規制の強化に伴い、都市部ではハイブリッドバッテリー・ディーゼルや天然ガスパッケージの採用が加速しています。

* 出力定格別: 1 MW未満、1~5 MW、5 MW超の各セグメントで市場が分析されています。

* スターター技術別: ディーゼルエンジンスタート、ガスタービンスタート、バッテリーエネルギー貯蔵アシストスタート、圧縮空気/空気圧スタートといった技術が評価されています。

* エンドユーザー産業別: データセンターおよびICTハブは、AIワークロードによる無停電電源の需要増大を背景に、年平均成長率10.4%で最も急速に成長しているセグメントです。その他、電力会社およびT&D事業者、石油・ガス上流・中流、製造・プロセス産業、商業/機関などが主要なエンドユーザーとして挙げられます。

* 地域別: アジア太平洋地域は、中国とインドにおける広範な送電網近代化プロジェクトにより、年平均成長率8.9%で最も高い成長率を示しています。北米、欧州、南米、中東・アフリカといった主要地域も詳細に分析されています。

5. 技術的展望とイノベーション

将来の代替技術として、グリッド形成バッテリーや水素対応タービンがブラックスタート能力を実証しており、従来のエンジンに代わる可能性を示唆しています。これらのイノベーションは、ディーゼルへの依存を減らす可能性を秘めています。

6. 競争環境

レポートでは、市場集中度、M&Aやパートナーシップなどの戦略的動向、主要企業の市場シェア分析が詳細に提供されています。Caterpillar Inc.、Cummins Inc.、Rolls-Royce Power Systems (mtu)、Mitsubishi Heavy Industries Ltd.、Siemens Energy AGなどを含む主要20社の企業プロファイルが分析されており、各社のグローバルおよび市場レベルの概要、主要セグメント、財務情報、戦略的情報、製品・サービス、最近の動向が網羅されています。

7. 市場機会と将来の展望

市場における未開拓の領域や満たされていないニーズの評価も行われ、将来の成長機会が特定されています。

本レポートは、燃料タイプ、出力定格、スターター技術、エンドユーザー産業、および地域といった多角的な視点から市場を包括的にカバーしており、ブラックスタート発電機市場の現状と将来の動向を理解するための貴重な情報源となっています。

1. はじめに

- 1.1 調査の前提と市場の定義

- 1.2 調査範囲

2. 調査方法

3. エグゼクティブサマリー

4. 市場概観

- 4.1 市場概要

-

4.2 市場の推進要因

- 4.2.1 グリッド障害頻度と停電耐性に関する義務

- 4.2.2 再生可能エネルギー統合のためのグリッドコード準拠

- 4.2.3 老朽化したインフラの近代化プログラム

- 4.2.4 ミッションクリティカルなデータセンターのフットプリントの拡大

- 4.2.5 海洋クラスのユニットを必要とする洋上風力HVDCプラットフォーム

- 4.2.6 都市部のゼロスタート規制を満たすハイブリッドバッテリー・ディーゼルシステム

-

4.3 市場の阻害要因

- 4.3.1 より厳格なディーゼル排出ガス規制

- 4.3.2 新たなインバーターベースのブラックスタート代替案

- 4.3.3 希土類オルタネーター材料のボトルネック

- 4.3.4 リモートスタートのためのサイバーセキュリティ準拠コスト

- 4.4 サプライチェーン分析

- 4.5 規制環境

- 4.6 技術的展望

-

4.7 ポーターの5つの力

- 4.7.1 供給者の交渉力

- 4.7.2 買い手の交渉力

- 4.7.3 新規参入の脅威

- 4.7.4 代替品の脅威

- 4.7.5 競争の激しさ

5. 市場規模と成長予測

-

5.1 燃料タイプ別

- 5.1.1 ディーゼル

- 5.1.2 天然ガス

- 5.1.3 ハイブリッドバッテリー・ディーゼル

- 5.1.4 その他(バイオディーゼル、HVOなど)

-

5.2 定格出力別

- 5.2.1 1 MWまで

- 5.2.2 1~5 MW

- 5.2.3 5 MW超

-

5.3 スターター技術別

- 5.3.1 ディーゼルエンジン始動

- 5.3.2 ガスタービン始動

- 5.3.3 バッテリー蓄電補助始動

- 5.3.4 圧縮空気/空気圧始動

-

5.4 エンドユーザー産業別

- 5.4.1 電力会社および送配電事業者

- 5.4.2 石油・ガス上流および中流

- 5.4.3 製造業およびプロセス産業

- 5.4.4 データセンターおよびICTハブ

- 5.4.5 商業/機関およびその他

-

5.5 地域別

- 5.5.1 北米

- 5.5.1.1 米国

- 5.5.1.2 カナダ

- 5.5.1.3 メキシコ

- 5.5.2 ヨーロッパ

- 5.5.2.1 ドイツ

- 5.5.2.2 イギリス

- 5.5.2.3 フランス

- 5.5.2.4 イタリア

- 5.5.2.5 北欧諸国

- 5.5.2.6 ロシア

- 5.5.2.7 その他のヨーロッパ

- 5.5.3 アジア太平洋

- 5.5.3.1 中国

- 5.5.3.2 インド

- 5.5.3.3 日本

- 5.5.3.4 韓国

- 5.5.3.5 ASEAN諸国

- 5.5.3.6 その他のアジア太平洋

- 5.5.4 南米

- 5.5.4.1 ブラジル

- 5.5.4.2 アルゼンチン

- 5.5.4.3 その他の南米

- 5.5.5 中東およびアフリカ

- 5.5.5.1 サウジアラビア

- 5.5.5.2 アラブ首長国連邦

- 5.5.5.3 南アフリカ

- 5.5.5.4 エジプト

- 5.5.5.5 その他の中東およびアフリカ

6. 競合情勢

- 6.1 市場集中度

- 6.2 戦略的動向(M&A、パートナーシップ、PPA)

- 6.3 市場シェア分析(主要企業の市場順位/シェア)

-

6.4 企業プロファイル(グローバル概要、市場概要、コアセグメント、利用可能な財務情報、戦略情報、製品&サービス、および最近の動向を含む)

- 6.4.1 キャタピラー社

- 6.4.2 カミンズ社

- 6.4.3 アグレコ社

- 6.4.4 ロールス・ロイス・パワー・システムズ (mtu)

- 6.4.5 三菱重工業株式会社

- 6.4.6 ジェネラック・ホールディングス社

- 6.4.7 バルチラ社

- 6.4.8 コーラー社

- 6.4.9 斗山パワーシステムズ

- 6.4.10 シーメンス・エナジーAG

- 6.4.11 アトラスコプコAB

- 6.4.12 現代重工業パワーシステムズ

- 6.4.13 FGウィルソン(キャタピラー)

- 6.4.14 パーキンス・エンジンズ・カンパニー社

- 6.4.15 ヤンマーホールディングス株式会社

- 6.4.16 ヒモインサS.L.

- 6.4.17 JCBパワープロダクツ(ブロードクラウン)

- 6.4.18 MANエナジーソリューションズSE

- 6.4.19 GEバーノバ

- 6.4.20 キルロスカ・オイル・エンジンズ社

7. 市場機会と将来展望

*** 本調査レポートに関するお問い合わせ ***

ブラックスタート発電機とは、電力系統全体が大規模な停電、いわゆるブラックアウトに陥った際に、外部からの電力供給なしに自立的に起動し、他の発電所や送電網の一部を復旧させるための電力を供給する能力を持つ発電機のことです。通常の発電所は、起動に際して所内電源と呼ばれる外部からの電力を必要としますが、ブラックスタート発電機はその必要がなく、文字通り「真っ暗な状態」から自力で立ち上がることができます。これは、電力系統の安定供給を支える最後の砦として、極めて重要な役割を担っています。

ブラックスタート発電機にはいくつかの種類があります。最も代表的なものの一つが水力発電機です。特に揚水式水力発電所は、下部貯水池から上部貯水池へ水を汲み上げるポンプを回すための電力供給源として、また自らが起動して系統に電力を供給する能力を持つものが多く、外部電源なしで起動できる特性から、ブラックスタート電源として非常に優れています。次に、ガスタービン発電機も広く利用されています。起動時間が比較的短く、出力調整が容易であるため、迅速な系統復旧に貢献します。燃料供給の安定性が運用上の重要な要素となります。ディーゼル発電機は、比較的小規模な電力供給に適しており、起動が迅速であることから、特定の発電所や変電所の所内電源復旧用として使われることがあります。近年では、蓄電池システム(BESS)もブラックスタート能力を持つ電源として注目されています。瞬時の電力供給が可能で、再生可能エネルギーとの連携も容易ですが、容量と持続時間に限りがあるため、他の電源と組み合わせて利用されることが多いです。複合サイクル発電機もブラックスタート能力を持つものがありますが、これはガスタービン部分がその役割を担うことが一般的です。

ブラックスタート発電機の主な用途は、大規模停電からの系統復旧です。全系統停電(ブラックアウト)が発生した際には、まずブラックスタート発電機が起動し、その電力を用いて他の基幹発電所(火力発電所や原子力発電所など)の所内電源を復旧させます。その後、これらの基幹発電所が順次起動し、送電網を通じて電力供給エリアを拡大していくことで、系統全体を立ち上げていきます。この一連のプロセスは「系統復旧」と呼ばれ、ブラックスタート発電機はその最初のステップを担う不可欠な存在です。また、特定の地域が電力系統から切り離された際に、その地域に電力を供給し続ける「孤立運転」の能力を持つ場合もあります。復旧過程においては、周波数や電圧の安定化にも寄与し、電力系統の安定性を保つ上で重要な役割を果たします。さらに、定期的なブラックスタート訓練が行われ、その際に実際の設備が使用されます。

関連技術としては、まず系統安定化技術が挙げられます。周波数制御、電圧制御、無効電力補償などは、ブラックスタート復旧過程において特に重要となり、系統の安定性を保つために不可欠です。スマートグリッド技術も関連が深く、停電検知、自動復旧、分散型電源の統合などを通じて、系統全体のレジリエンス(強靭性)向上に貢献します。マイクログリッドは、独立した電力系統を構築し、大規模停電時にも特定のエリアへの電力供給を維持する技術であり、ブラックスタート電源がその中核を担うことがあります。広域監視制御システム(WAMS/WACS)は、系統全体の状況をリアルタイムで監視し、迅速な復旧判断を支援します。また、電力系統の制御システムへのサイバー攻撃はブラックアウトのリスクを高めるため、サイバーセキュリティ対策もブラックスタート能力を確保する上で不可欠な関連技術です。

市場背景としては、電力自由化と再生可能エネルギーの大量導入が挙げられます。電力市場の自由化により、安定供給の責任が多様化し、また太陽光発電や風力発電といった再生可能エネルギーの大量導入は、系統の慣性力(安定性)を低下させる傾向があるため、ブラックスタート能力の重要性が再認識されています。地震、台風、洪水などの自然災害による大規模停電のリスクが高まっていることも、迅速な復旧能力への要求を高めています。既存の発電設備や送電網の老朽化対策も課題となっており、これらを更新する際にブラックスタート能力の強化が検討されることがあります。各国政府や電力会社は、電力系統のレジリエンス強化のため、ブラックスタート能力の確保や向上に積極的に投資しており、容量市場などを通じて、ブラックスタート能力のような系統安定化に不可欠なサービスに対して適切な対価を支払う仕組みが導入されつつあります。

将来展望としては、分散型電源との連携が大きなテーマとなります。太陽光発電や風力発電などの分散型電源が普及する中で、これらをブラックスタート復旧プロセスに組み込む技術開発が進められています。マイクログリッドやバーチャルパワープラント(VPP)との連携が、将来の系統復旧の鍵となるでしょう。大容量・高出力の蓄電池システムは、瞬時の電力供給能力と柔軟な制御性から、将来のブラックスタート電源の中核を担う可能性が高いです。AIやIoT技術の活用も期待されており、停電時の状況判断、復旧手順の最適化、設備診断などにAIが導入されることで、より迅速かつ効率的な系統復旧が実現される可能性があります。大規模停電は国境を越える可能性もあるため、国際的な情報共有や復旧手順の標準化が進むことも考えられます。長期的には、水素を燃料とするガスタービンや燃料電池がブラックスタート電源として利用される可能性も検討されています。最終的には、災害に強く、迅速な復旧が可能な「レジリエントな電力系統」の構築が、今後の電力インフラ整備の主要な目標となり、ブラックスタート発電機はその中核を担い続けることでしょう。