キャッシュマネジメントシステム市場:市場規模、シェア、成長トレンド、予測 (2025年~2030年)

キャッシュマネジメントシステム市場レポートは、業界をコンポーネント別(ソリューション、サービス)、組織規模別(中小企業、大企業)、展開モード別(オンプレミス、クラウド)、運用タイプ別(キャッシュフロー予測、企業流動性管理など)、エンドユーザー産業別(銀行、金融サービスおよび保険(BFSI)、ITおよび通信など)、および地域別に区分しています。

※本ページの内容は、英文レポートの概要および目次を日本語に自動翻訳したものです。最終レポートの内容と異なる場合があります。英文レポートの詳細および購入方法につきましては、お問い合わせください。

*** 本調査レポートに関するお問い合わせ ***

キャッシュマネジメントシステム市場の概要(2025年~2030年)

# はじめに

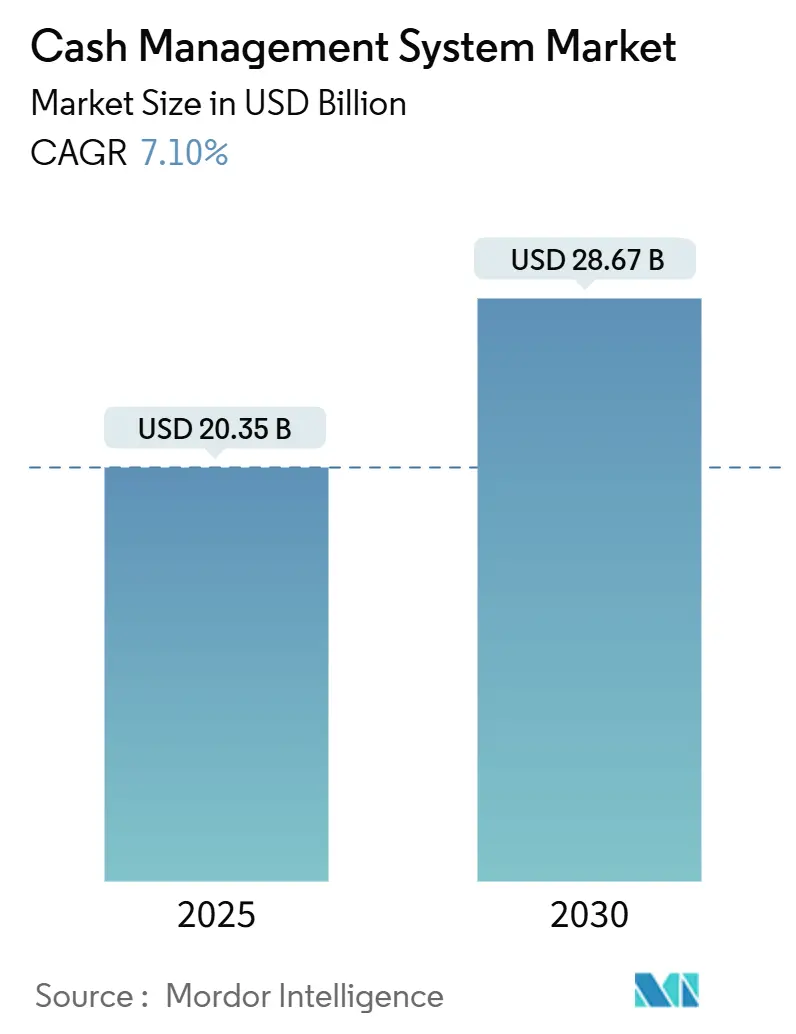

キャッシュマネジメントシステム市場は、2019年から2030年を調査期間とし、急速な成長を遂げています。2025年には203.5億米ドルの市場規模に達し、2030年には286.7億米ドルに成長すると予測されており、2025年から2030年にかけて年平均成長率(CAGR)7.10%で拡大する見込みです。特にアジア太平洋地域が最も急速に成長する市場であり、北米が最大の市場となっています。市場の集中度は中程度です。

AIを活用したキャッシュフロー予測の急速な導入、バーゼルIVの流動性ストレステストの義務化、そしてISO 20022リアルタイム決済インフラの世界的な展開が、財務業務を再構築し、ベンダーの収益機会を拡大しています。金融リーダーがITオーバーヘッドを削減するスケーラブルなツールを求める中、銀行、ERP、フィンテックAPIを接続するクラウドネイティブプラットフォームが従来のシステムに取って代わりつつあります。米国企業では1.76兆米ドルと推定される運転資本の解放への圧力も、エンドツーエンドの財務ソリューションへの需要をさらに後押ししています。同時に、取締役会は財務チームに対し、ESGプログラム、サイバーセキュリティ、詐欺リスクへの対応を期待しており、高度で常時稼働するキャッシュ可視性の必要性が高まっています。

# 市場の主要な動向と洞察

成長を促進する要因

キャッシュマネジメントシステム市場の成長を牽引する主な要因は以下の通りです。

1. AIを活用したキャッシュフロー予測(CAGRへの影響:+2.1%)

AIモデルは予測精度を最大50%向上させ、受動的なキャッシュ追跡を能動的なシナリオプランニングへと変革します。アルゴリズムは過去のデータとリアルタイムの市場フィードを組み合わせ、財務担当者が流動性ポジションをストレステストし、資金調達ニーズに迅速に対応することを可能にします。パンデミック時代の変動性と金利上昇が導入を加速させ、将来的にはブロックチェーンや量子ツールとの組み合わせにより、さらに深い洞察が期待されます。

2. リアルタイム/即時決済インフラの拡大(CAGRへの影響:+1.8%)

Fedwireの2025年3月の切り替えに代表されるISO 20022への移行期限は、24時間体制の流動性とより豊富な取引データを要求します。J.P.モルガンのような日々数兆ドルを処理する銀行は、運用ステップを70%削減するプログラマブルなブロックチェーン対応レールを展開しています。これにより、財務部門は継続的な決済と詳細なメッセージ形式に対応するためにシステムをアップグレードする必要があります。

3. クラウドネイティブな財務プラットフォームの採用(CAGRへの影響:+1.5%)

組織は、数週間で導入でき、自動的に更新され、資本支出なしでAIツールを組み込めるクラウド設定を好んでいます。2025年5月にFISが発表したQuantum Cloud Editionは、より高いボリュームとリアルタイムの流動性ハブをサポートすることで、この変化を強調しています。クラウドは柔軟な働き方をサポートし、多くの公共部門の財務担当者が退職時期を迎える中で差し迫った人材不足の緩和にも貢献します。

4. 運転資本最適化への企業の取り組み(CAGRへの影響:+1.3%)

米国企業は1.76兆米ドルを非効率なサイクルに縛られており、売上債権回転日数(DSO)は40.1日に上昇しています。BCGの調査によると、正味運転資本が引き締められると収益は5%から10%増加する可能性があります。プラットフォームは割引、照合、分析を自動化し、企業が余剰現金から二桁のリターンを得ることを可能にします。

5. オープンバンキングとAPI標準化(CAGRへの影響:+1.0%)

グローバルなオープンバンキングとAPIの標準化は、システム間のシームレスな接続を可能にし、キャッシュマネジメントの効率性を向上させます。

6. バーゼルIV流動性リスクストレステストの義務化(CAGRへの影響:+0.8%)

グローバルな銀行セクターにおけるバーゼルIVの義務化は、流動性リスク管理の強化を促し、より高度なキャッシュマネジメントシステムへの需要を高めています。

成長を阻害する要因

市場の成長を抑制する主な要因は以下の通りです。

1. サイバーセキュリティと詐欺の脆弱性(CAGRへの影響:-1.2%)

米国の平均的な情報漏洩による損失は900万米ドルを超え、AI生成のディープフェイクが新たな脅威を加えています。財務部門は小切手偽造、カード詐欺、受取人操作の増加に直面しており、規制当局はより強力な対策と本人確認フレームワークを求めています。予算が限られている中小企業は特に脆弱なままです。

2. レガシーERP/銀行接続の統合における課題(CAGRへの影響:-0.9%)

シティの調査によると、多くの企業はTMSライセンスを所有しているにもかかわらず、依然としてスプレッドシートに依存しています。複数のファイル形式、ミドルウェアの選択、銀行APIがITチームに負担をかけ、プロジェクトの遅延やデータの断片化につながっています。中堅企業が最もこの問題を抱えており、能力格差が拡大しています。

3. 高い導入コストと設備投資(CAGRへの影響:-0.6%)

特に規制の厳しいセクターでは、キャッシュマネジメントシステムの導入にかかる高額なコストと設備投資が障壁となることがあります。

4. 財務人材の不足と高齢化(CAGRへの影響:-0.4%)

北米とヨーロッパを中心に、財務分野の専門人材の不足と労働力の高齢化が、システムの導入と運用における課題となっています。

# セグメント分析

コンポーネント別:サービスセグメントがデジタルトランスフォーメーションを加速

2024年にはソリューションカテゴリーがキャッシュマネジメントシステム市場の63.1%を占め、コアソフトウェアライセンスとプラットフォーム導入の必要性を反映しています。しかし、サービス収益は14.3%のCAGRで拡大しており、企業はISO 20022マッピング、バーゼルIV規則への対応、AIモデルトレーニングのために専門家を頼っています。サービスは現在、統合、データ移行、ユーザーオンボーディングをカバーする複数年にわたる契約を推進しています。多くの場合12~18ヶ月に及ぶ長期プロジェクトは、初期ライセンス料を超えるコンサルティング収益を支えています。サイバーリスクや規制更新を監視するマネージドサービスは、継続的な契約を確保し、ベンダーは事業継続性を保証するためにサポートバンドルを提供しています。

サービスの隆盛は、成功がソフトウェアだけでなくスキルにかかっているという認識の表れでもあります。コンサルタントは数十の銀行向けにAPIを構成し、ワークフローロジックを合理化し、手動での照合時間を削減するダッシュボードを提供します。これにより、顧客は運転資本を削減し、古いスプレッドシートへの依存を減らすことができます。クラウド導入が進むにつれて、サービスチームは監視、パフォーマンスチューニング、新興分析の組み込みへと軸足を移しています。この継続的な変化は、キャッシュマネジメントシステム市場におけるサービスプロバイダーの存在感を高め、スケーラブルなアニュイティ収入源への道を開いています。

組織規模別:中小企業のデジタル化が市場の民主化を推進

大企業は、複雑な複数銀行ネットワークと大規模なキャッシュプールにより、2024年に59.6%の収益を維持しました。しかし、中小企業(SME)は、クラウドSaaSがインフラストラクチャと初期ライセンスの障壁を取り除くことで、組織階層全体で最速の16.3%のCAGRを記録しています。事前設定されたテンプレートと銀行に依存しないコネクタは数週間で稼働し、中堅企業のCFOが手動タスクの75%を自動化することを可能にします。ベンダーは月額料金を設定し、限られた予算に合わせ、迅速なROIを実現しています。

フィンテックの挑戦者が、ITスタッフが最小限の財務チーム向けに直感的なダッシュボードとローコードインターフェースを開発することで、競争が激化しています。中小企業の需要は規制の公平性を反映しています。ISO 20022と詐欺対策規則は、企業の規模に関わらず等しく適用されます。その結果、キャッシュマネジメントシステムの市場浸透は中堅企業層で増加しています。導入により透明性が向上し、滞留していた現金を解放し、これまで財務の高度化が不足していた中小製造業者やオンライン小売業者の輸出成長を支援しています。

展開モード別:クラウドの優位性がプラットフォーム革新を加速

クラウドは2024年にキャッシュマネジメントシステム市場シェアの64.5%を占め、18.5%のCAGRで拡大すると予測されています。顧客はサブスクリプション価格設定、自動パッチ適用、リアルタイム決済に関連する日中のスパイクに対応する弾力的なコンピューティングを高く評価しています。オンプレミスは厳格なデータ規則を持つ管轄区域で依然として使用されており、ハイブリッド設定は企業が段階的に移行したり、地域データセンターを維持したりするのに役立っています。

APIはクラウドの物語の中心です。これらは銀行、ERP、FXポータル、AIエンジンへの単一の統合レイヤーを作成し、古いテクノロジーのファイルベースの制限を克服します。FISのQuantum Cloud Editionは、組み込み分析、マルチアセット流動性ハブ、イベント駆動型リスクアラートといったロードマップを強調しています。継続的なイノベーションにより、クラウドは新規プロジェクトのデフォルトの選択肢として確立され、キャッシュマネジメントシステム市場の対象範囲を広げています。

運用タイプ別:AI強化予測がキャッシュマネジメントを変革

キャッシュフロー予測はすでに収益の33.6%を占め、運用タイプの中で最高の19.34%のCAGRで拡大しています。正確な予測は、資金調達コスト、資本配分、株主リターンに直接影響します。機械学習モデルはERP、POS、マクロデータを消化し、シナリオベースの予測を生成して、財務担当者が流動性バッファを計画するのに役立ちます。これは、2024年から2025年の金利引き上げ後、遊休残高と短期借入のコストが上昇したため、極めて重要な能力です。

買掛金および売掛金自動化などの補完機能は、運転資本プログラムに牽引され、堅調な二桁成長率で進展しています。しかし、予測は早期支払い割引から会社間ローンまで、あらゆる意思決定ノードに影響を与えるため、際立っています。ベンダーはアルゴリズムの透明性、データリネージ、説明可能なAIといった機能で差別化を図っており、これらは監査要件と取締役会の精査の両方を満たします。予測期間中、CFOが取引処理よりも分析を優先するため、このセグメントのキャッシュマネジメントシステム市場全体への貢献は拡大すると予想されます。

エンドユーザー産業別:小売のデジタル化が伝統的な金融を上回る

BFSI(銀行・金融サービス・保険)セクターは、重いコンプライアンス負荷と高い取引量により、2024年の収益の27.4%を占めました。しかし、小売およびEコマースは、オムニチャネル販売者がカード、ウォレット、後払い決済の流れを管理する必要があるため、13.7%のCAGRで上昇すると予測されています。この分野の財務チームは、季節的なピークやサプライヤーファイナンスを管理するために、迅速な照合と在庫連動型予測ツールを必要としています。

製造業、ヘルスケア、ITサービスが上位の採用者であり、それぞれが業界固有の課題に牽引されています。政府部門の採用も現れており、Debt Bookが2024年に公共部門向け財務ソフトウェアを発売したことがその例です。デジタルインボイスとリアルタイム決済が普及するにつれて、キャッシュマネジメントシステム市場は業界の垂直方向でさらに多様化し、銀行顧客のみへの依存度が薄れると予想されます。

# 地域分析

北米

2024年には39.5%のシェアを占め、FedのISO 20022期限、フィンテックの密度、そして1.76兆米ドルの運転資本改善ギャップに支えられています。大手銀行は、バックオフィス業務を最大70%削減するプログラマブル決済パイロットを実施しています。また、この地域は詐欺による損失が最も高く、AI駆動型リスクモジュールへの需要を刺激しています。

アジア太平洋

13.5%のCAGRでより速く成長しており、年率7%の投資銀行業務の成長と、取引銀行収益の半分を占める中小企業のデジタル化が背景にあります。中国とインドにおける深い国内Eコマース活動と、ASEAN全体にわたる国境を越えた回廊は、多通貨プーリングとヘッジを必要とします。BNYメロンのようなグローバル銀行は、日々2.5兆米ドルを処理するAPAC決済ハブを拡大しています。

ヨーロッパ

MiFID II、EMIR、および保留中のバーゼルIV規則により、依然として大きな市場です。取締役会はESG統合を重視しており、財務担当者の64%が持続可能性指標を戦略的優先事項として挙げています。北欧企業はオープンバンキングAPIの先駆者であり、英国企業はイングランド銀行の刷新されたRTGSインフラに備えています。中東、アフリカ、南米の新興地域は、デジタルIDと規制の近代化が追いつけば加速する態勢にあり、世界のキャッシュマネジメントシステム市場を拡大するでしょう。

# 競争環境

競争は中程度であり、OracleやSAPなどのERP大手は、Kyriba、GTreasury、HighRadius、Embatなどのフィンテック系挑戦者と対峙しています。伝統的なベンダーは深いコンプライアンスライブラリとグローバルサポートデスクに依存する一方、新興企業はUXデザイン、AIの速度、迅速なAPIオンボーディングでリードしています。FISは、2024年にDemicaとDragonflyを買収し、2025年にはサポートと洞察を自動化するTreasury GPTを展開することで、統合の傾向を示しました。

戦略的提携はリーチを広げています。Planixsは2025年2月にFinastraと提携し、リアルタイム流動性分析をコアバンキングスイートに組み込みました。TradewebはInstitutional Cash Distributorsを7億8500万米ドルで買収し、企業財務投資家を取り込むことで上流に進出しました。投資家も成長の可能性を見出しており、Palmは2025年2月に610万米ドルのシード資金を確保し、中堅企業向けのキャッシュプーリングを目指しています。

差別化は現在、AIを活用した予測精度、事前構築された銀行コネクタの広範さ、およびクラウドパフォーマンスの3つの柱に集中しています。測定可能な運転資本の増加、安全なワークフロー、迅速な導入を提供するベンダーが、特にクラウドファーストの中小企業層において市場シェアを獲得しています。

主要プレイヤー

* Infosys Limited

* Oracle Corporation

* Giesecke & Devrient GmbH

* The Sage Group PLC (Intacct Corporation)

* Glory Ltd. (Glory Global Solutions, Inc.)

# 最近の業界動向

* 2025年3月: FISが財務ワークフローに特化した初の大規模言語モデルであるTreasury GPTを発表し、2025年のTMIイノベーション賞を受賞しました。

* 2025年2月: CorpayがGPSの買収に合意し、145通貨でのクロスボーダー決済能力を拡大しました。

* 2025年2月: Palmがキャッシュフロー最適化プラットフォームを改良するために610万米ドルを調達しました。

* 2025年2月: PlanixsがFinastraと提携し、銀行向けにリアルタイム流動性分析を提供することを発表しました。

# 結論

キャッシュマネジメントシステム市場は、AI、クラウド、リアルタイム決済といった技術革新と、運転資本最適化や規制遵守への企業ニーズに牽引され、今後も堅調な成長が予測されます。特に中小企業のデジタル化とアジア太平洋地域の急速な成長が注目され、サイバーセキュリティやレガシーシステム統合といった課題への効果的な対応が、市場のさらなる発展を促進する鍵となるでしょう。

このレポートは、キャッシュマネジメントシステム市場に関する詳細な分析を提供しています。本市場は、企業の流動性予測、ポジション調整、支払・受取の自動化、リアルタイムでの銀行ネットワーク接続を支援するパッケージまたはクラウドネイティブのソフトウェアプラットフォーム、および必須の実装・サポートサービスで構成されます。物理的な現金処理ハードウェアや単独の現金輸送サービスは、本調査の範囲外とされています。

市場は2025年に203.5億米ドル規模に達し、2030年までに年平均成長率(CAGR)7.1%で286.7億米ドルに成長すると予測されています。

市場の成長を牽引する主な要因は多岐にわたります。AI駆動型キャッシュフロー予測の急増、リアルタイム/即時決済インフラの拡大、クラウドネイティブ財務プラットフォームの採用増加、運転資本最適化への企業努力、オープンバンキングとAPI標準化(ISO 20022)、そしてバーゼルIVによる流動性リスクストレステストの義務化が挙げられます。特にAI駆動型キャッシュフロー予測はCAGR 19.34%で最速の成長を遂げており、正確な流動性予測への需要の高まりを反映しています。また、ISO 20022のグローバルな採用は、企業がシステムをアップグレードする必要があるため、予測CAGRに1.8%の追加寄与が見込まれています。

一方で、市場の成長を阻害する要因も存在します。サイバーセキュリティと詐欺の脆弱性、レガシーERPや銀行接続の統合における課題、国境を越えた規制遵守の複雑さ、財務分析人材の不足などが挙げられます。

市場は、コンポーネント(ソリューション、サービス)、組織規模(大企業、中小企業)、展開モード(オンプレミス、クラウド)、運用タイプ(キャッシュフロー予測、企業流動性管理、買掛金自動化、売掛金自動化、財務・リスクコンプライアンス)、エンドユーザー産業(銀行・金融サービス・保険(BFSI)、IT・通信、ヘルスケア、政府・公共部門、小売・Eコマース、製造、自動車、建設、包装)、および地域(北米、南米、欧州、中東・アフリカ、アジア太平洋)に細分化されています。

中小企業(SMEs)による財務プラットフォームの採用は、クラウドSaaSの価格設定、事前構築済みテンプレート、規制の同等性により、限られたITリソースで高度なキャッシュツールを展開できるようになったため、CAGR 16.3%で加速しています。地域別では、アジア太平洋地域がSMEのデジタル化とクロスボーダー決済インフラの拡大に牽引され、CAGR 13.5%で最も高い成長を示しています。

競争環境においては、Oracle Corporation、SAP SE、Kyriba Corp.、Finastra Group Holdings Limited、Fiserv, Inc.など、多数の主要企業が市場シェアを競っています。レポートでは、これら主要21社の企業プロファイルが提供されています。

市場機会としては、米国企業が抱える1.76兆米ドルの滞留資金を、自動化と分析を通じて解放する運転資本改善の大きな可能性が指摘されています。

本レポートは、企業財務担当者や銀行接続担当者などへの一次調査と、公開情報や業界データに基づく二次調査を組み合わせた綿密な調査方法を採用しています。市場規模の算出と予測は、トップダウンとボトムアップモデルを統合して行われ、データは毎年更新され、重要な市場イベントに応じて中間更新も実施されることで、常に最新の市場見解を提供しています。

1. はじめに

- 1.1 調査の前提と市場の定義

- 1.2 調査範囲

2. 調査方法

3. エグゼクティブサマリー

4. 市場概況

- 4.1 市場概要

- 4.2 市場の推進要因

- 4.2.1 AIを活用したキャッシュフロー予測の急増

- 4.2.2 リアルタイム/即時決済インフラの拡大

- 4.2.3 クラウドネイティブな財務プラットフォームの採用拡大

- 4.2.4 企業による運転資本最適化の推進

- 4.2.5 オープンバンキングとAPI標準化 (ISO 20022)

- 4.2.6 義務的な流動性リスクストレステスト (バーゼルIV)

- 4.3 市場の阻害要因

- 4.3.1 サイバーセキュリティと詐欺の脆弱性

- 4.3.2 レガシーERP / 銀行接続の統合の課題

- 4.3.3 分断された国境を越えた規制遵守

- 4.3.4 財務分析人材の不足

- 4.4 重要な規制枠組みの評価

- 4.5 技術的展望

- 4.6 ポーターの5つの力

- 4.6.1 供給者の交渉力

- 4.6.2 買い手の交渉力

- 4.6.3 新規参入の脅威

- 4.6.4 代替品の脅威

- 4.6.5 競争上の対抗関係

- 4.7 主要な利害関係者の影響評価

- 4.8 主要なユースケースとケーススタディ

- 4.9 市場のマクロ経済要因への影響

- 4.10 投資分析

5. 市場セグメンテーション

- 5.1 コンポーネント別

- 5.1.1 ソリューション

- 5.1.2 サービス

- 5.2 組織規模別

- 5.2.1 大企業

- 5.2.2 中小企業 (SME)

- 5.3 展開モード別

- 5.3.1 オンプレミス

- 5.3.2 クラウド

- 5.4 運用タイプ別

- 5.4.1 キャッシュフロー予測

- 5.4.2 企業流動性管理

- 5.4.3 買掛金自動化

- 5.4.4 売掛金自動化

- 5.4.5 財務およびリスクコンプライアンス

- 5.5 エンドユーザー産業別

- 5.5.1 銀行、金融サービス、保険 (BFSI)

- 5.5.2 ITおよび通信

- 5.5.3 ヘルスケア

- 5.5.4 政府および公共部門

- 5.5.5 小売およびEコマース

- 5.5.6 製造業

- 5.5.7 自動車

- 5.5.8 建設

- 5.5.9 包装

- 5.6 地域別

- 5.6.1 北米

- 5.6.1.1 米国

- 5.6.1.2 カナダ

- 5.6.1.3 メキシコ

- 5.6.2 南米

- 5.6.2.1 ブラジル

- 5.6.2.2 アルゼンチン

- 5.6.2.3 その他の南米諸国

- 5.6.3 ヨーロッパ

- 5.6.3.1 英国

- 5.6.3.2 ドイツ

- 5.6.3.3 フランス

- 5.6.3.4 イタリア

- 5.6.3.5 スペイン

- 5.6.3.6 北欧諸国

- 5.6.3.7 その他のヨーロッパ諸国

- 5.6.4 中東およびアフリカ

- 5.6.4.1 中東

- 5.6.4.1.1 サウジアラビア

- 5.6.4.1.2 アラブ首長国連邦

- 5.6.4.1.3 トルコ

- 5.6.4.1.4 その他の中東諸国

- 5.6.4.2 アフリカ

- 5.6.4.2.1 南アフリカ

- 5.6.4.2.2 エジプト

- 5.6.4.2.3 ナイジェリア

- 5.6.4.2.4 その他のアフリカ諸国

- 5.6.5 アジア太平洋

- 5.6.5.1 中国

- 5.6.5.2 インド

- 5.6.5.3 日本

- 5.6.5.4 韓国

- 5.6.5.5 ASEAN

- 5.6.5.6 オーストラリア

- 5.6.5.7 ニュージーランド

- 5.6.5.8 その他のアジア太平洋諸国

6. 競合情勢

- 6.1 市場集中度

- 6.2 戦略的動向

- 6.3 市場シェア分析

- 6.4 企業プロファイル(グローバルレベルの概要、市場レベルの概要、主要セグメント、利用可能な財務情報、戦略情報、主要企業の市場ランキング/シェア、製品とサービス、および最近の動向を含む)

- 6.4.1 Oracle Corporation

- 6.4.2 SAP SE

- 6.4.3 Fidelity National Information Services, Inc.

- 6.4.4 Kyriba Corp.

- 6.4.5 Finastra Group Holdings Limited

- 6.4.6 Fiserv, Inc.

- 6.4.7 Bottomline Technologies (de), Inc.

- 6.4.8 GTreasury LLC

- 6.4.9 Infosys Limited

- 6.4.10 HCL Technologies Limited

- 6.4.11 NTT DATA Corporation

- 6.4.12 Aurionpro Solutions Limited

- 6.4.13 The Sage Group plc

- 6.4.14 Giesecke+Devrient GmbH

- 6.4.15 GLORY LTD.

- 6.4.16 Coupa Software Incorporated

- 6.4.17 HighRadius Corporation

- 6.4.18 Serrala Group GmbH

- 6.4.19 Treasury Intelligence Solutions GmbH

- 6.4.20 Nomentia Oy

- 6.4.21 Cashfac Technologies Limited

7. 市場機会と将来展望

*** 本調査レポートに関するお問い合わせ ***

キャッシュマネジメントシステムとは、企業が保有する現金、預金、短期投資などの資金を効率的に管理・運用するための情報システムを指します。複数の銀行口座や国内外の拠点に分散する資金を一元的に把握し、資金の可視化、最適化、リスク管理を支援することを目的としています。これにより、資金繰りの改善、余剰資金の有効活用、資金調達コストの削減、そして経営の意思決定の迅速化に貢献します。企業の財務部門にとって、複雑化する資金管理業務を効率化し、戦略的な資金運用を実現するための不可欠なツールとなっています。

キャッシュマネジメントシステムには、いくつかの種類が存在します。一つは、銀行が顧客企業向けに提供する「銀行系CMS」です。これは、自社の口座情報の集約、振込、残高照会といった基本的な資金管理機能をウェブバンキングの延長として提供するものが多く見られます。次に、企業の基幹業務システム(ERP)の一部として、またはERPと密接に連携して機能する「ERP連携型CMS」があります。会計、購買、販売といった基幹データと統合されることで、より高度な資金予測や分析が可能となり、企業全体の情報と連動した包括的な資金管理を実現します。また、特定のベンダーが提供する「独立型CMS」は、複数の銀行との接続性や、複雑な資金管理ロジックに対応できる柔軟性が特徴です。さらに、海外拠点を含むグループ全体の資金を管理する「グローバルCMS」は、多通貨対応や各国の法規制への対応が求められるため、高度な機能が搭載されています。

このシステムの主な用途は多岐にわたります。まず、国内外の全口座残高、入出金予定、資金移動状況をリアルタイムで把握し、資金の可視化と集中管理を実現します。これにより、資金の偏在を防ぎ、グループ全体での資金効率を最大化できます。次に、グループ内での資金プール(キャッシュプーリング)やネッティングといった手法を通じて、余剰資金の有効活用や外部借入の削減を図り、資金の最適化を推進します。また、過去のデータや将来の事業計画に基づき、資金収支を予測し、精度の高い資金繰り計画を策定することも重要な用途です。為替リスク、金利リスク、流動性リスクといった財務リスクの管理や、不正防止のための内部統制強化にも寄与します。さらに、手作業による資金管理業務の自動化や、銀行との連携による振込・入金消込作業の効率化を通じて、経理・財務部門の業務負担を大幅に軽減します。最終的には、経営層が迅速かつ的確な資金戦略を立案するための情報を提供し、企業の競争力強化を支援します。

キャッシュマネジメントシステムを支える関連技術も進化を続けています。近年では、銀行APIやFinTech企業のAPIを活用し、リアルタイムでの口座情報取得や取引実行が可能となり、システムの利便性が飛躍的に向上しています。定型的な資金管理業務(データ入力、照合など)の自動化にはRPA(Robotic Process Automation)が活用され、業務効率化に貢献しています。また、AIや機械学習は、過去の膨大なデータからパターンを学習し、資金予測の精度向上、異常検知、最適な資金配分提案などに活用され始めています。クラウドコンピューティングの普及は、システム導入・運用コストの削減、スケーラビリティの確保、セキュリティ強化といったメリットをもたらし、中小企業への導入障壁を下げています。将来的には、ブロックチェーン技術が資金移動の透明性向上や国際送金の効率化に寄与する可能性も秘めていますが、まだ実用段階は限定的です。

キャッシュマネジメントシステムが注目される市場背景には、いくつかの要因があります。企業のグローバル化の進展に伴い、多通貨・多拠点での資金管理が複雑化し、一元的な管理の必要性が高まっています。また、低金利環境が続く中で、資金効率化の重要性が増大しており、余剰資金をいかに有効活用するかが企業の収益に直結するようになりました。デジタル化の加速も大きな要因であり、銀行APIの普及やFinTechサービスの台頭により、リアルタイムかつ柔軟な資金管理が可能になったことで、システムの導入が現実的になっています。マネーロンダリング対策や不正会計防止など、コンプライアンス強化の要請も高まっており、内部統制の観点からもCMSの導入が推奨されています。さらに、経営のスピード化が求められる現代において、迅速な意思決定のためにはリアルタイムでの資金状況把握が不可欠です。経理・財務部門における人手不足も深刻化しており、業務効率化と生産性向上へのニーズがCMS導入を後押ししています。

将来の展望として、キャッシュマネジメントシステムはさらなる進化を遂げるでしょう。API連携のさらなる普及により、資金状況のリアルタイム把握と、資金移動、入金消込などの自動化がより一層進むと予想されます。AIは、過去のデータだけでなく、市場動向や経済指標も考慮に入れ、より精度の高い資金予測や、最適な資金配分、為替ヘッジ戦略などを提案するようになるでしょう。銀行だけでなく、様々なFinTech企業が提供するサービス(レンディング、決済、投資など)とCMSがシームレスに連携し、企業の資金調達・運用選択肢が広がることも期待されます。サイバー攻撃のリスク増大に伴い、システムのセキュリティ対策は常に進化し、災害時などにも事業継続を可能にするレジリエンスが重視されるでしょう。また、ESG投資の拡大に伴い、CMSが企業の資金使途を追跡し、サステナブルな事業活動への貢献度を可視化する機能も求められる可能性があります。クラウド型CMSの進化や低コスト化により、これまで大企業が中心だったCMSが、中小企業にも導入しやすくなり、より多くの企業がその恩恵を受けられるようになるでしょう。