フッ素樹脂フィルム市場 規模・シェア分析 – 成長トレンドと予測 (2025年~2030年)

フッ素樹脂フィルムレポートは、タイプ(ポリテトラフルオロエチレン(PTFE)、ポリフッ化ビニリデン(PVDF)など)、用途(バリアフィルム、離型フィルム、微多孔フィルム、セキュリティフィルム)、エンドユーザー産業(自動車/航空宇宙/防衛、建設、包装、産業、エレクトロニクス/半導体、その他)、および地域(アジア太平洋、北米、欧州、南米、中東およびアフリカ)によって分類されます。

※本ページの内容は、英文レポートの概要および目次を日本語に自動翻訳したものです。最終レポートの内容と異なる場合があります。英文レポートの詳細および購入方法につきましては、お問い合わせください。

*** 本調査レポートに関するお問い合わせ ***

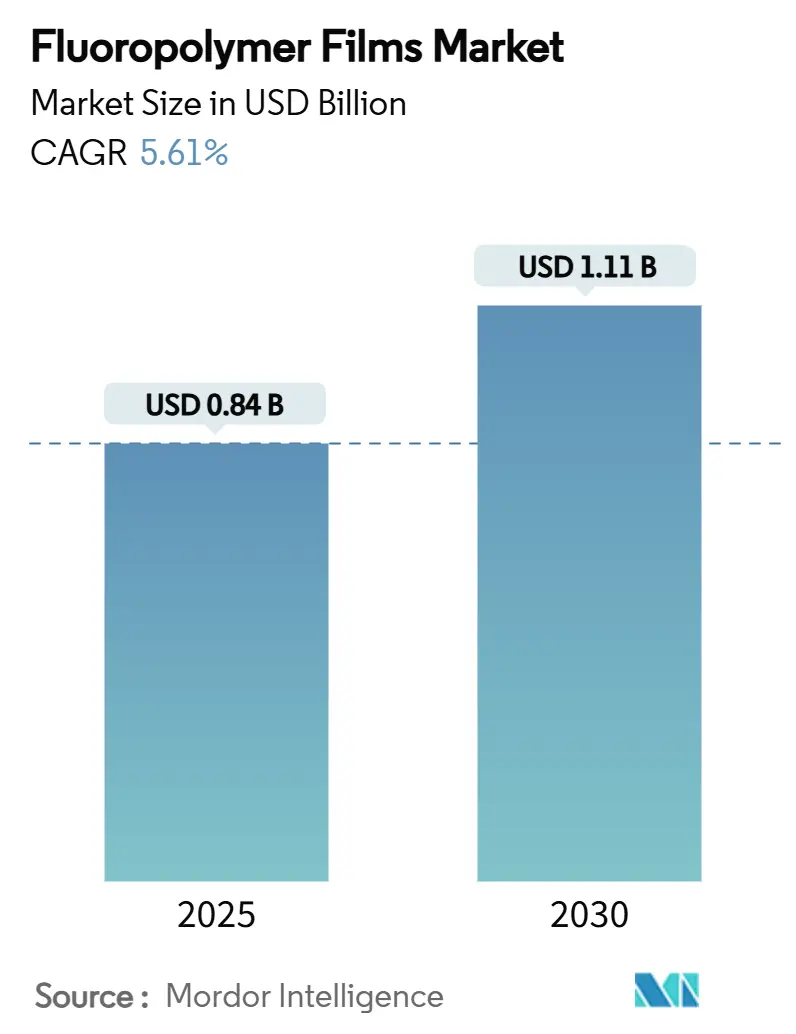

フッ素樹脂フィルム市場は、2025年には8.4億米ドルと推定され、2030年までに11.1億米ドルに達すると予測されており、予測期間(2025年~2030年)中の年平均成長率(CAGR)は5.61%です。この成長は、化学的不活性、低い表面エネルギー、広範な温度安定性といった代替不可能な性能特性が、PFAS(パーフルオロアルキル物質およびポリフルオロアルキル物質)に対する規制圧力の高まりを上回る形で需要を牽引していることを示しています。アジア太平洋地域が最大の市場であり、最も急速に成長する市場でもあります。市場の集中度は中程度です。

本レポートは、タイプ別(ポリテトラフルオロエチレン(PTFE)、ポリフッ化ビニリデン(PVDF)など)、用途別(バリアフィルム、剥離フィルム、微多孔性フィルム、セキュリティフィルム)、最終用途産業別(自動車/航空宇宙/防衛、建設、包装、産業、エレクトロニクス/半導体、その他)、および地域別(アジア太平洋、北米、欧州、南米、中東・アフリカ)にセグメント化されています。

フッ素樹脂フィルム市場の成長は、主に太陽光発電(PV)設備の急速な拡大、電気自動車(EV)の軽量化、半導体製造における汚染制御という3つの要因によって推進されています。既存の生産者は、単に量だけを追求するのではなく、ミッションクリティカルな用途向けに製品ポートフォリオを拡大しており、下流の顧客は耐久性と安全性への保証に対してより高い支払意欲を示しています。アジア太平洋地域は構造的なコスト優位性と最終用途産業への近接性を維持し、北米の購入者は高純度とトレーサビリティを優先し、欧州の政策立案者はPFAS準拠の化学物質におけるイノベーションを推進しています。これらの要因が相まって、今後5年間でフッ素樹脂フィルム市場は爆発的ではなく、着実な拡大経路をたどると予想されます。

主要なレポートのポイント

* タイプ別: ポリテトラフルオロエチレン(PTFE)が2024年にフッ素樹脂フィルム市場シェアの46.55%を占めました。一方、フッ素化エチレンプロピレン(FEP)は2030年までに6.09%のCAGRで拡大すると予測されています。

* 用途別: バリアフィルムが2024年に収益シェアの44.23%を占め、微多孔性フィルムは2030年までに6.23%のCAGRで最も急速に成長すると記録されました。

* 最終用途産業別: 産業分野が2024年にフッ素樹脂フィルム市場規模の25.40%を占め、包装分野は2030年までに6.71%のCAGRで最も高い成長を示しています。

* 地域別: アジア太平洋地域が2024年の収益の48.62%を占め、6.20%のCAGRで全地域の中で最も速い成長を遂げています。

市場のトレンドと洞察(促進要因)

市場の成長を促進する主な要因は以下の通りです。

1. PV太陽電池のフロントシートおよびバックシートフィルムの需要加速(CAGRへの影響: +1.8%): 柔軟なPV設備では、より重いガラスに代わって透明で耐候性のあるフッ素樹脂ラミネートが使用されています。低い水蒸気透過率は、ペロブスカイトモジュールが2,000時間の湿熱試験後も84%の効率を維持するのに役立ち、モジュールの保証期間を25年に延長しています。アジア太平洋地域の消費シェアは、その太陽光発電アセンブリにおける優位性を反映しており、米国のコミュニティソーラー政策も需要のピークを後押ししています。結果として、バリアフィルムはフッ素樹脂フィルム市場において最大の用途分野であり続けています。

2. 医薬品および医療用包装の採用増加(CAGRへの影響: +1.2%): バイオ医薬品や個別化治療薬には、厳格な防湿性および耐薬品性バリアが必要です。ケマーズ社は、PTFEおよびPVDFグレードが、その低い溶出物と生体適合性により、プレフィルドシリンジやマイクロカテーテルに不可欠であることを確認しています。米国FDAの容器閉鎖完全性に関するガイダンスは、敏感な有効成分を保護するために、製薬会社が高純度フッ素樹脂ライナーを指定するよう促しています。EU Annex 1の改訂における同様の傾向も、医療グレードフィルムの需要を強化しています。

3. EV主導の軽量複合材料向け剥離フィルムの採用(CAGRへの影響: +1.5%): 自動車メーカーは、航続距離を改善するために金属を炭素繊維強化プラスチックに置き換えています。剥離フィルムは、表面を汚染することなく180℃を超える硬化サイクルに耐える必要があります。業界データによると、フッ素樹脂が軽量化を可能にすることで、輸送全体で48%の燃費向上が見られます。Syensqo社のAjedium PEEKフィルムが2025年PACE Pilot Awardsの最終候補になったことは、800Vパワートレイン向けの材料革新が継続していることを示しています。

4. グリーン水素電解槽におけるフッ素樹脂プロトン交換膜(PEM)の採用(CAGRへの影響: +0.9%): 欧州連合は、2030年までに年間2,500万トンのグリーン水素生産を目標としています。ゴア社の膜技術は、電解槽スタック抵抗を低減し、効率と耐久性を向上させることで、水素の均等化コストを削減します。炭化水素代替品の研究が進む一方で、実地試験ではフッ素樹脂PEMが依然として化学的安定性において優れており、短期的な需要成長を確保しています。

5. 固体型電動航空機用バッテリー向け微多孔性PTFEセパレーター(CAGRへの影響: +0.7%): 米国およびEUにおける固体型電動航空機用バッテリーの開発は、微多孔性PTFEセパレーターの需要を促進しており、アジア太平洋地域にも波及効果が期待されます。

抑制要因

市場の成長を抑制する主な要因は以下の通りです。

1. PFAS規制の世界的強化(CAGRへの影響: –1.4%): 米国環境保護庁(EPA)は、329種類のPFASの製造を機関の審査なしに禁止し、PFOAとPFOSを危険物質に指定しました。ミネソタ州とカリフォルニア州は2025年1月から一部の消費者製品におけるPFASを禁止し、EUのREACH提案は10,000を超える物質を閾値濃度以上で制限しようとしています。コンプライアンスコストと潜在的な代替リスクが、フッ素樹脂フィルム市場の予測CAGRから合計1.4パーセントポイントを削減しています。

2. 不安定な原料コスト(CAGRへの影響: –0.8%): フッ化水素酸の前駆体は、蛍石の価格変動と地域的な生産停止に依存しています。ポリマーグレードのプロピレンの供給不足は中間コストを膨らませ、小規模押出成形業者のマージンを圧迫しています。半導体顧客は値下げ条項を適用し、コスト転嫁能力を制限することで、成長に0.8パーセントポイントの足かせとなっています。

3. フッ素フリー高バリア多層フィルムの台頭(CAGRへの影響: –0.6%): 北米およびEUでフッ素フリー高バリア多層フィルムの台頭が見られ、アジア太平洋地域にも広がりつつあり、フッ素樹脂フィルム市場に影響を与えています。

セグメント分析

* タイプ別:

* ポリテトラフルオロエチレン(PTFE): 46.55%のシェアを占めました。高い溶融粘度と比類のない化学的不活性により、半導体製造チャンバー、ガスケットシート、高周波ケーブルでの使用が定着しています。台湾と米国での工場拡張が需要の回復力を支えています。また、その低い摩擦係数により、規制の見直しが迫る中でも外科用デバイスのライナーとしてPTFEの関連性が維持されています。

* フッ素化エチレンプロピレン(FEP): 2030年までに6.09%のCAGRで最も急速に成長するポリマーファミリーとして位置付けられています。低い溶融温度により、溶融押出チューブ、色合わせ可能なシート、そして消費者向け電子機器ハウジング用の3Dプリントフィラメントが可能になります。ユーザーは、200℃の連続使用温度と組み合わせた光学的な透明性を評価しており、フレキシブルプリント回路での採用が拡大しています。

* 用途別:

* バリアフィルム: 2024年の収益の44.23%を占めました。これは、ブランドが25年間のソーラーパネル保証やバイオ医薬品に対する厳格な防湿性を義務付けているためです。フッ素樹脂フィルムの市場シェア優位性は、製品寿命を延ばす非常に低い水蒸気透過率と紫外線安定性から来ています。

* 微多孔性セパレーター: 6.23%のCAGRで急速に成長しています。半導体工場では、高度なノード純度を満たすために化学ろ過媒体として同様の構造を採用しています。この異業種間の収束が、より小さなベースからではあるものの、トン数増加を推進しています。

* 剥離フィルム: 炭素繊維複合材料に不可欠であり続けています。

* セキュリティフィルム: 紙幣やID認証のニッチ市場で利用されています。

* 最終用途産業別:

* 産業分野: 2024年の収益の25.40%を占めました。これは、化学反応器やクリーンルーム消耗品におけるフッ素樹脂ライナー、テープ、ダイヤフラムへの長年の依存を証明しています。半導体工場のエッチングおよび成膜チャンバーでは、粒子発生を最小限に抑えるためにPTFEおよびPFAフィルムが指定されており、フッ素樹脂フィルム市場の信頼できるベースラインを強化しています。

* 包装分野: 6.71%のCAGRで最も強い成長を記録しています。製薬メーカーは、耐穿刺性と防湿性においてアルミニウムとプラスチックの組み合わせを上回る積層PVDFブリスターを、湿気やガスバリア性が重要な医薬品の包装に採用しています。

* 自動車分野: 電気自動車(EV)のバッテリーパックや燃料電池のガスケット、ケーブル絶縁材として、フッ素樹脂フィルムは高い耐熱性と化学的安定性を提供し、安全性と耐久性に貢献しています。

* 電気・電子分野: 半導体製造プロセスにおけるクリーンルーム環境や、フレキシブルプリント基板(FPC)の絶縁層、高周波通信機器の誘電体材料として、フッ素樹脂フィルムは不可欠な素材となっています。

フッ素樹脂フィルム市場に関する本レポートは、その特性、市場規模、成長予測、主要な推進要因と阻害要因、競争環境、および将来の展望を詳細に分析しています。

フッ素樹脂フィルムは、優れた耐薬品性、マイナス200℃からプラス250℃に及ぶ広い使用温度範囲、良好な誘電特性および絶縁特性など、多岐にわたる優れた特性を有しています。

市場は、タイプ別、用途別、最終用途産業別、および地域別にセグメント化されています。

タイプ別では、ポリテトラフルオロエチレン(PTFE)、ポリフッ化ビニリデン(PVDF)、フッ素化エチレンプロピレン(FEP)、エチレンテトラフルオロエチレン(ETFE)、パーフルオロアルコキシアルカン(PFA)、ポリフッ化ビニル(PVF)などが含まれます。

用途別では、バリアフィルム、リリースフィルム、微多孔フィルム、セキュリティフィルムに分類されます。

最終用途産業別では、自動車・航空宇宙・防衛、建設、包装、産業、エレクトロニクス・半導体などが対象です。

地域別では、アジア太平洋(中国、日本、インド、韓国など)、北米(米国、カナダ、メキシコ)、欧州(ドイツ、英国、フランス、イタリアなど)、南米(ブラジル、アルゼンチンなど)、中東・アフリカ(サウジアラビア、南アフリカなど)の主要地域における15カ国の市場規模と予測が、収益(USD)ベースで提供されています。

市場規模と成長予測に関して、フッ素樹脂フィルム市場は2025年に0.84億米ドルと評価されており、2030年までに1.11億米ドルに達すると予測され、年平均成長率(CAGR)は5.61%です。

地域別の需要では、アジア太平洋地域が2024年の収益シェアの48.62%を占め、2030年までのCAGRが6.20%と、最も急速に成長している地域でもあります。

タイプ別では、PTFEフィルムが2024年の収益の46.55%を占め、半導体、医療機器、産業機器での広範な使用により、最大の販売シェアを誇っています。

用途別では、全固体電池セパレーターや高性能ろ過に利用される微多孔フィルムが、CAGR 6.23%で最も急速に拡大しているセグメントです。

市場の成長を加速させる主な要因としては、太陽光発電用フロントシートおよびバックシートフィルムの需要増加、医薬品および医療用包装の採用拡大、EV(電気自動車)による軽量複合材料向けリリースフィルムの需要増加、グリーン水素電解槽におけるフッ素樹脂プロトン交換膜の利用、全固体E-航空電池用微多孔PTFEセパレーターの需要などが挙げられます。

一方で、市場の成長を抑制する要因も存在します。世界的なPFAS(有機フッ素化合物)規制の強化、原料コストの変動、フッ素フリー高バリア多層フィルムの台頭などがこれにあたります。特に、米国およびEUにおけるPFAS規制の厳格化は、予測CAGRを約1.4パーセントポイント押し下げており、製造業者は排出抑制や代替化学物質への投資を余儀なくされています。

競争環境については、市場集中度、戦略的動向、市場シェア分析が行われています。3M、AGC、アルケマ、ダイキン工業、デュポン、日東電工、ソルベイ、東レ、ケマーズなど、主要な14社の企業プロファイル(グローバルおよび市場レベルの概要、主要セグメント、財務情報、戦略情報、市場ランク/シェア、製品・サービス、最近の動向を含む)が詳細に分析されています。

本レポートはまた、市場における未開拓領域や満たされていないニーズの評価を通じて、将来の市場機会と展望についても言及しています。

1. はじめに

- 1.1 調査の前提と市場の定義

- 1.2 調査範囲

2. 調査方法

3. エグゼクティブサマリー

4. 市場概況

- 4.1 市場概要

- 4.2 市場の推進要因

- 4.2.1 太陽光発電用フロントシートおよびバックシートフィルムの需要加速

- 4.2.2 医薬品および医療用包装の採用増加

- 4.2.3 軽量複合材料向け剥離フィルムのEV主導による採用

- 4.2.4 グリーン水素電解槽におけるフッ素樹脂プロトン交換膜

- 4.2.5 全固体E-アビエーションバッテリー用微多孔PTFEセパレーター

- 4.3 市場の阻害要因

- 4.3.1 世界的なPFAS規制の強化

- 4.3.2 原料コストの変動

- 4.3.3 フッ素フリー高バリア多層フィルムの台頭

- 4.4 バリューチェーン分析

- 4.5 ポーターの5つの力

- 4.5.1 供給者の交渉力

- 4.5.2 買い手の交渉力

- 4.5.3 新規参入の脅威

- 4.5.4 代替品の脅威

- 4.5.5 競争の程度

5. 市場規模と成長予測(金額)

- 5.1 種類別

- 5.1.1 ポリテトラフルオロエチレン (PTFE)

- 5.1.2 ポリフッ化ビニリデン (PVDF)

- 5.1.3 フッ素化エチレンプロピレン (FEP)

- 5.1.4 エチレンテトラフルオロエチレン (ETFE)

- 5.1.5 パーフルオロアルコキシアルカン (PFA)

- 5.1.6 ポリフッ化ビニル (PVF)

- 5.1.7 その他

- 5.2 用途別

- 5.2.1 バリアフィルム

- 5.2.2 剥離フィルム

- 5.2.3 微多孔フィルム

- 5.2.4 セキュリティフィルム

- 5.3 エンドユーザー産業別

- 5.3.1 自動車、航空宇宙・防衛

- 5.3.2 建設

- 5.3.3 包装

- 5.3.4 産業

- 5.3.5 エレクトロニクス・半導体

- 5.3.6 その他(繊維、グラフィック)

- 5.4 地域別

- 5.4.1 アジア太平洋

- 5.4.1.1 中国

- 5.4.1.2 日本

- 5.4.1.3 インド

- 5.4.1.4 韓国

- 5.4.1.5 その他のアジア太平洋地域

- 5.4.2 北米

- 5.4.2.1 米国

- 5.4.2.2 カナダ

- 5.4.2.3 メキシコ

- 5.4.3 欧州

- 5.4.3.1 ドイツ

- 5.4.3.2 英国

- 5.4.3.3 フランス

- 5.4.3.4 イタリア

- 5.4.3.5 その他の欧州地域

- 5.4.4 南米

- 5.4.4.1 ブラジル

- 5.4.4.2 アルゼンチン

- 5.4.4.3 その他の南米地域

- 5.4.5 中東・アフリカ

- 5.4.5.1 サウジアラビア

- 5.4.5.2 南アフリカ

- 5.4.5.3 その他の中東・アフリカ地域

- 5.4.1 アジア太平洋

6. 競争環境

- 6.1 市場集中度

- 6.2 戦略的動向

- 6.3 市場シェア分析

- 6.4 企業プロファイル(グローバルレベルの概要、市場レベルの概要、主要セグメント、利用可能な財務情報、戦略情報、市場ランキング/シェア、製品とサービス、最近の動向を含む)

- 6.4.1 3M

- 6.4.2 AGC Inc.

- 6.4.3 Arkema

- 6.4.4 Daikin Industries Ltd.

- 6.4.5 DuPont

- 6.4.6 Fluortek AB

- 6.4.7 Honeywell International Inc.

- 6.4.8 Jiangsu Meilan Chemical Co. Ltd

- 6.4.9 Nitto Denko Corporation

- 6.4.10 Saint-Gobain

- 6.4.11 Solvay

- 6.4.12 The Chemours Company

- 6.4.13 TORAY INDUSTRIES, INC.

- 6.4.14 Zeus Industrial Products Inc.

7. 市場機会と将来展望

*** 本調査レポートに関するお問い合わせ ***

フッ素樹脂フィルムは、フッ素原子を含む高分子化合物であるフッ素樹脂を薄膜状に成形した高機能材料でございます。その最大の特徴は、フッ素と炭素の結合エネルギーが非常に高く、分子構造が極めて安定していることに由来する、多岐にわたる優れた特性を薄膜の形で利用できる点にあります。具体的には、卓越した耐熱性、耐薬品性、非粘着性、低摩擦性、電気絶縁性、耐候性、撥水撥油性などが挙げられます。これらの特性により、過酷な環境下や高い信頼性が求められる用途において、他の材料では代替が難しい重要な役割を担っております。

フッ素樹脂フィルムには、その特性や加工性の違いからいくつかの主要な種類がございます。最も代表的なものは、ポリテトラフルオロエチレン(PTFE)フィルムです。PTFEは、優れた耐熱性、耐薬品性、非粘着性、電気絶縁性を持ちますが、溶融成形が困難であるため、フィルムはブロックから薄く切削するスキブ加工や、ペースト押出・焼成といった特殊な方法で製造されます。次に、パーフルオロアルコキシアルカン(PFA)フィルムは、PTFEの優れた特性を維持しつつ、溶融成形が可能であるという利点があります。透明性、耐熱性、耐薬品性、非粘着性に優れ、半導体分野などで高純度が求められる用途に広く使用されます。フッ素化エチレンプロピレン(FEP)フィルムもPFAと同様に溶融成形が可能で、PTFEに近い特性を持ち、透明性、耐熱性、電気絶縁性に優れております。PFAよりも比較的安価であるため、幅広い用途で利用されております。エチレン・テトラフルオロエチレン共重合体(ETFE)フィルムは、機械的強度、耐衝撃性、耐摩耗性に優れ、放射線耐性も高いのが特徴です。溶融成形が可能で、建築物の膜構造材など、耐久性が求められる用途で活躍しております。その他にも、機械的強度や耐候性に優れたポリフッ化ビニリデン(PVDF)フィルム、ガスバリア性や耐薬品性に優れたポリクロロトリフルオロエチレン(PCTFE)フィルムなどがあり、それぞれの特性を活かして多様な分野で利用されております。

これらのフッ素樹脂フィルムは、そのユニークな特性から非常に幅広い分野で活用されております。電気・電子分野では、その優れた電気絶縁性と耐熱性、耐薬品性から、ケーブル被覆材、プリント基板材料、コンデンサ、半導体製造装置の部品、ディスプレイの偏光板保護フィルムや離型フィルムなどに不可欠な材料となっております。産業機械や化学プラントにおいては、腐食性流体を取り扱う配管のライニング、ポンプやバルブの部品、ガスケット、シール材、熱交換器など、高い耐薬品性と非粘着性が求められる箇所でその真価を発揮いたします。自動車分野では、燃料ホース、Oリング、センサー保護材、ワイヤーハーネスの絶縁材として、耐熱性や耐薬品性、耐久性が重視される用途で採用されております。建築分野では、ETFEフィルムが軽量性、透明性、耐候性を活かし、スタジアムや商業施設などの膜構造建築物の屋根材や外壁材として注目を集めております。医療分野では、医療機器の部品、チューブ、カテーテル、さらには人工血管など、生体適合性や滅菌耐性が求められる用途で貢献しております。食品分野では、食品加工機械の非粘着コーティングや調理器具の離型シートとして、衛生性と非粘着性が重宝されております。その他にも、航空宇宙、繊維(撥水加工)、太陽電池のバックシート、燃料電池のセパレーターなど、多岐にわたる最先端技術分野でその応用が拡大しております。

フッ素樹脂フィルムの製造と利用を支える関連技術も多岐にわたります。まず、成形加工技術としては、PFA、FEP、ETFEなどの溶融成形可能な樹脂に対しては、Tダイ押出やインフレーション成形といった一般的なプラスチックフィルムの製造技術が用いられます。一方、PTFEのように溶融成形が難しい樹脂に対しては、ブロックから薄く切削するスキブ加工や、微粉末と潤滑剤を混合して押出し、焼成するペースト押出・焼成といった特殊な技術が不可欠です。また、フッ素樹脂フィルムは一般的に表面エネルギーが低く、接着性が悪いため、他の材料との複合化や接着を可能にするための表面改質技術が重要です。プラズマ処理やエッチング処理(ナトリウムナフタレン処理など)により、表面に極性基を導入し、接着性を向上させることが行われます。さらに、複数のフッ素樹脂や他の樹脂を積層することで、それぞれの特性を組み合わせた多層フィルムを製造する複合化技術や、ガラス繊維や炭素繊維を複合化して機械的強度を向上させる技術も開発されております。半導体分野など、特に高純度が求められる用途では、金属イオンなどの不純物を極限まで低減する高純度化技術も重要な要素でございます。

フッ素樹脂フィルムの市場は、その優れた特性が高機能材料として高く評価され、特に半導体、ディスプレイ、自動車、医療、環境・エネルギーといった先端産業分野で需要が拡大しております。近年では、5G通信、IoTデバイスの普及、電気自動車(EV)へのシフト、再生可能エネルギー(太陽電池、燃料電池)の導入加速に伴い、耐熱性、電気絶縁性、耐薬品性、軽量性などが一層求められる用途が増加しており、市場は堅調な成長を続けております。また、環境規制の強化やサステナビリティへの意識の高まりから、製品の耐久性や長寿命化に貢献するフッ素樹脂フィルムの価値が再認識されております。一方で、フッ素樹脂の原料価格の変動や製造コスト、そして特定のフッ素化合物(PFAS)に対する環境規制の動向が市場に影響を与える可能性もございます。代替材料の開発も進められておりますが、フッ素樹脂フィルムが持つユニークな特性を完全に代替できる材料は限られており、その優位性は今後も維持されると見込まれております。

将来展望といたしましては、フッ素樹脂フィルムはさらなる高機能化・多機能化が進むと予想されます。より高い耐熱性、耐薬品性、機械的強度を持つフィルムの開発はもちろんのこと、光学特性(高透明性、低屈折率)、導電性、生体適合性といった新たな機能の付与、さらには薄膜化、軽量化、フレキシブル化の進展が期待されます。新用途開拓も活発に進められ、次世代通信技術(6G)、量子コンピューティング、宇宙開発など、極限環境下での使用が想定される分野や、スマート農業、ウェアラブルデバイス、ヘルスケア分野での応用拡大が見込まれます。環境・エネルギー分野では、CO2分離膜、水素製造、次世代蓄電デバイスなど、地球規模の課題解決に貢献する役割が期待されております。製造技術においては、生産効率の向上やコストダウンに加え、環境負荷の低減を目指した製造プロセスの開発、リサイクル技術の確立、そしてPFAS規制に対応した新規フッ素樹脂の開発が重要な課題となるでしょう。グローバル市場では、アジア市場、特に中国での需要拡大と現地メーカーの台頭により競争が激化すると予想されますが、日本企業は高付加価値製品、差別化された技術、そして顧客ニーズに応じたソリューション提供を通じて、引き続き優位性を維持していくことが重要でございます。持続可能性への対応が今後の成長の鍵となり、環境規制への適合とライフサイクル全体での環境負荷低減が強く求められる時代となっていくことでしょう。