車載イメージング市場 市場規模・シェア分析 – 成長動向と予測 (2025年~2030年)

車載イメージング市場は、製品タイプ(CMOSイメージセンサー、カメラモジュールなど)、車両タイプ(乗用車、小型商用車など)、自動化レベル(SAE L0-L1、SAE L2など)、アプリケーション(リアビュー、360度サラウンドなど)、イメージング技術(2D CMOS、3D ToF/構造化光など)、および地域で区分されます。市場予測は金額(米ドル)で提供されます。

※本ページの内容は、英文レポートの概要および目次を日本語に自動翻訳したものです。最終レポートの内容と異なる場合があります。英文レポートの詳細および購入方法につきましては、お問い合わせください。

*** 本調査レポートに関するお問い合わせ ***

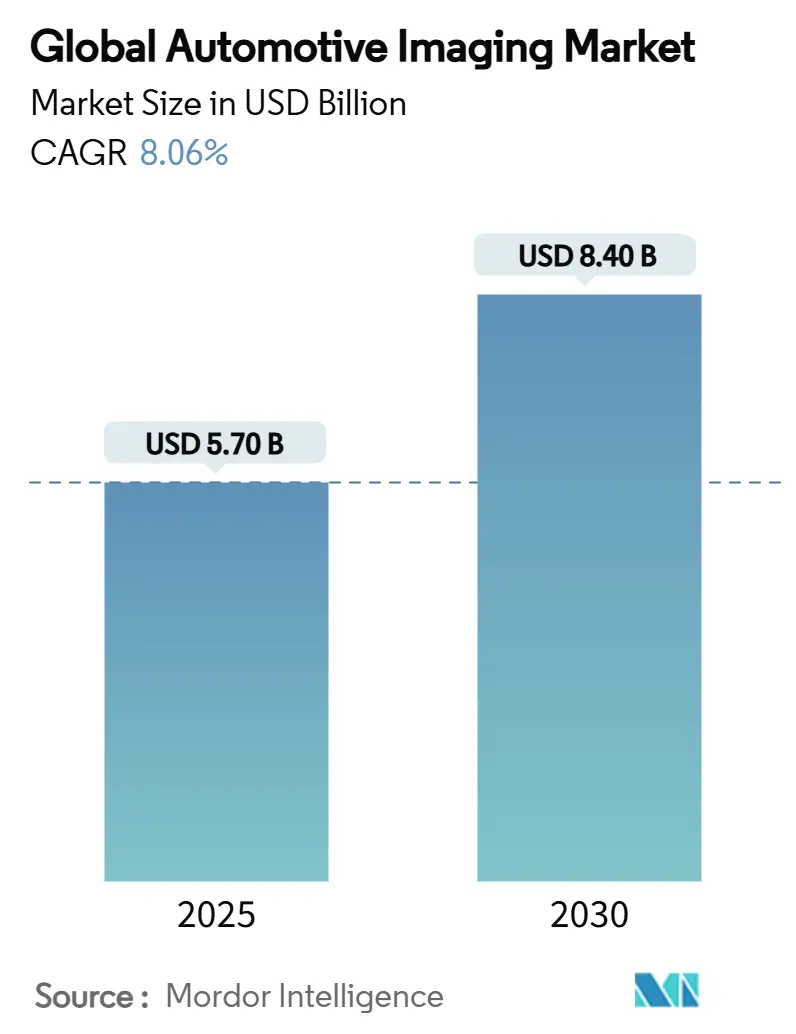

自動車用イメージング市場は、2025年から2030年にかけて堅調な成長が見込まれております。2025年には57億米ドルに達し、2030年には84億米ドルに拡大すると予測されており、この期間の年平均成長率(CAGR)は8.06%です。この成長は、車両プラットフォームがソフトウェア定義システムへと進化し、あらゆる運転モードにおいてカメラ、LiDAR、イメージングレーダーによる知覚に依存するようになったことに起因しています。

市場概要

* 調査期間: 2019年~2030年

* 市場規模 (2025年): 57億米ドル

* 市場規模 (2030年): 84億米ドル

* 成長率 (2025年~2030年): 8.06% (CAGR)

* 最も急速に成長する市場: アジア太平洋地域

* 最大の市場: 北米

* 市場集中度: 中程度

* 主要企業: ソニーグループ株式会社、オン・セミコンダクター・コーポレーション、オムニビジョン・テクノロジーズ社、コンチネンタルAG(ADAS&センサー事業部)、サムスン電子株式会社など

市場成長の主な推進要因

1. NCAP(新車アセスメントプログラム)によるマルチカメラ搭載義務の強化:

進化するNCAP規制は、より高い安全評価を得るために広範なカメラカバレッジを要求しています。米国国家道路交通安全局(NHTSA)は、2029年9月までにすべての小型車に自動緊急ブレーキ(AEB)の搭載を義務付け、自動車メーカーに歩行者検知のための前方、側面、後方イメージングユニットの追加を促しています。Euro NCAPの2026年プロトコルでは、脆弱な道路利用者に対する評価が強化され、多様な照明条件下で動作可能な高ダイナミックレンジセンサーが奨励されています。中国NCAP 2024も同様のマルチカメラ基準を導入し、夜間視認性への重点を加えており、サーマルイメージングの需要をさらに高めています。これらの基準は、マルチカメラアレイをプレミアムオプションではなく、基本的な安全インフラへと変えています。

2. 積層型SPAD ToFセンサーの50米ドル以下へのコストダウン:

ソニーのIMX479積層型SPAD深度センサーは、製造規模の拡大がソリッドステートLiDARのコストを50米ドル以下に引き下げ、ミドルクラス車両への深度知覚技術の導入を可能にしていることを示しています。SPADアレイは現在、300mの範囲で37%の光子検出効率を達成し、ISO 26262の冗長性ガイドラインを満たしています。自動車メーカーは、この経済的な転換点を活用して、ハイブリッドカメラ-LiDARバンドルを展開し、コーナーケースの故障を軽減し、自動緊急ブレーキの性能を向上させています。業界の追跡調査では、SPADベースのToFの普及率が2024年の5%未満から2027年までに世界の新型車プログラムの40%を超えることが予想されており、コストの転換が自動車用イメージング市場の主要な成長触媒であることが確認されています。

3. ADASにおける8メガピクセルHDRイメージセンサーへの急速な移行:

ソニーのISX038 CMOSイメージセンサーは、RAWとYUVストリームを同時に出力し、106dBのダイナミックレンジを提供することで、単一のカメラモジュールが複数の低解像度デバイスを置き換えることを可能にしています。スバルなどのOEMは、次世代のEyeSightシステムに8メガピクセルセンサーを組み込み、ASIL-C準拠を維持しながら200mを超える物体を分類しています。高解像度は、高速道路でのAEBやアダプティブクルーズコントロールに不可欠な長距離物体識別を向上させます。8メガピクセルアーキテクチャへの加速された移行は、平均センサー販売価格を上昇させ、車両あたりの半導体搭載量を増加させ、自動車用イメージング市場を直接押し上げています。

4. ロボタクシーの実証実験が12台以上のカメラアーキテクチャを誘発:

WaymoのJaguar I-Paceロボタクシーは、360度全方位の知覚のためにマルチスペクトルカメラを含む51個のセンサーを統合しています。テスラは、高性能AIプロセッサに依存して深度情報を抽出するカメラのみのロボタクシーコンセプトを商業化しており、サプライヤーのロードマップをより高解像度でグローバルシャッター設計へと方向付けています。ロボタクシーフリートによって確立された技術的な実証ポイントは、消費者向け車両プログラムを同様のトポロジーへと導き、自動車用イメージング市場における複雑なイメージングスイートへの長期的な需要を強化しています。

5. サイバーセキュリティ対応OTA(Over-The-Air)アップデート規制(UNECE R156):

UNECE R156などのサイバーセキュリティ対応OTAアップデート規制は、車両のソフトウェアとシステムが安全かつ確実に更新されることを保証し、イメージングシステムを含む車両全体の電子アーキテクチャの堅牢性とセキュリティを向上させる必要性を高めています。

6. AI ISP(画像信号処理)の統合によるレイテンシー30%削減:

AI画像信号処理ブロックをセンサーに直接統合することで、レイテンシーを30%削減し、プリント基板のフットプリントと消費電力を削減しています。これにより、より効率的で高性能なイメージングシステムが実現され、市場の成長に貢献しています。

市場の抑制要因

1. 120℃のエンジンルームにおける熱管理の課題:

高温環境下でのセンサーの安定動作は依然として課題であり、特に熱帯地域ではその深刻度が増します。これは市場成長をわずかに抑制する要因となっています。

2. L4規制の曖昧さがLiDARの大量採用を遅延:

レベル4(L4)自動運転に関する規制の不確実性は、LiDAR技術の大量導入を遅らせる要因となっています。特に北米やEUの規制地域で顕著です。

セグメント分析

1. 製品タイプ別:CMOSセンサーが数量を牽引し、LiDARが成長を捉える

CMOSイメージセンサーは2024年の収益の38.6%を占め、自動車用イメージング市場のペースを決定づけています。ソニーは、積層型センサーのロードマップと安定したウェハー供給契約を強みに、2026年度までに自動車分野でのシェアを43%に引き上げることを目指しています。フレームレートとHDRレベルの向上により、単一の8メガピクセルモジュールが複数のVGAユニットを置き換え、ハーネス重量を削減しながらコンテンツ価値を高めています。

一方、ソリッドステートLiDARは2024年には控えめな収益基盤でしたが、2030年までに29.4%のCAGRで成長し、自動車用イメージング市場の製品カテゴリーの中で最速の成長軌道を示しています。Luminarなどのベンダーは、1つの製品サイクルで4倍の性能向上と50%のコスト削減を実現し、ハウジング寸法を縮小してフロントガラスのブラックアウト部分に収まるようにしています。

2. 車両タイプ別:乗用車が優勢、ロボタクシーがイノベーションを推進

乗用車は2024年の自動車用イメージング市場需要の63.2%を占め、市場の大部分を占めています。しかし、ロボタクシーは、自動運転技術の進化と相まって、革新的なイメージングソリューションの採用を加速させています。これらの車両は、高度なセンサーフュージョンとリアルタイム処理を必要とし、高解像度カメラやLiDARシステムの需要を牽引しています。商用車セグメントも、安全性と効率性の向上を目的としたイメージング技術の導入により、着実に成長しています。特に、トラックやバスにおけるサラウンドビューシステムやドライバーモニタリングシステムの普及が進んでいます。

3. 地域別:中国が最大の市場、北米と欧州が続く

中国は、自動車生産台数の多さとADAS(先進運転支援システム)の急速な普及により、2024年の自動車用イメージング市場で最大のシェアを維持しています。政府の支援策と消費者の安全性への意識の高まりが、この成長を後押ししています。北米と欧州も、厳格な安全規制と自動運転技術への投資により、重要な市場として続いています。これらの地域では、プレミアムセグメントでの高機能イメージングシステムの採用が顕著です。日本と韓国を含むアジア太平洋地域の他の国々も、自動車産業の技術革新と輸出志向の生産により、市場の成長に貢献しています。新興市場では、基本的なバックアップカメラから始まり、徐々にADAS機能へと移行する傾向が見られます。

このレポートは、世界の車載イメージング市場に関する詳細な分析を提供しています。

1. はじめに

本調査では、市場の前提条件と定義、および調査範囲が明確にされています。

2. エグゼクティブサマリーと市場規模

世界の車載イメージング市場は、2025年に57億米ドルと評価され、2030年までに84億米ドルに達すると予測されています。この成長は、自動車台数の増加、先進運転支援システム(ADAS)の普及拡大、および自動運転車のトレンドの加速によって牽引されています。センサー製造企業による研究開発への投資増加が、新たな市場機会を創出しています。

3. 市場の状況

3.1. 市場の推進要因

市場の成長を促進する主な要因は以下の通りです。

* NCAP(新車アセスメントプログラム)に起因するマルチカメラ搭載義務の強化が進んでいること。

* スタック型SPAD ToFセンサーのコストが50米ドル以下に低下していること。

* ADASにおける8メガピクセルHDRイメージセンサーへの急速な移行が進んでいること。これにより、200mを超える検出範囲と106dBのダイナミックレンジが実現され、単一カメラモジュールで高速道路での自動緊急ブレーキ(AEB)やアダプティブクルーズコントロールをサポート可能になります。

* ロボタクシーの試験運用が12台以上のカメラアーキテクチャを促進していること。一部の設計では、LiDAR、レーダー、超音波デバイスを含めると50個以上のセンサーが搭載されています。

* サイバーセキュリティを確保したOTA(Over-The-Air)アップデートに関する規制(UNECE R156)が導入されていること。

* 統合型AI ISP(画像信号プロセッサ)によるレイテンシーの30%削減が実現されていること。

3.2. 市場の阻害要因

一方で、市場の成長を抑制する要因も存在します。

* 120℃に達するエンジンルーム内での持続的な熱管理問題が挙げられます。

* レベル4(L4)自動運転に関する規制の不確実性により、LiDARの大規模導入が遅れていること。

* 2µm以下のBSI(裏面照射型)ピクセル向けシリコン供給の逼迫があること。

* レーダー・カメラ融合IPに関する訴訟リスクが存在すること。

3.3. バリューチェーン分析、規制状況、技術的展望、ポーターのファイブフォース分析

これらの側面も詳細に分析されており、市場の構造、競争環境、および将来の方向性が評価されています。

4. 市場のセグメンテーションと成長予測

市場は、以下の基準で詳細にセグメント化され、成長が予測されています。

* 製品タイプ別: CMOSイメージセンサー、カメラモジュール、ビジョンプロセッサ/ISP、LiDARユニット、レーダーセンサー。このうち、ソリッドステートLiDARは、単価が50米ドル以下に低下することで、2030年までに年平均成長率(CAGR)29.4%と最も速い成長を遂げると予測されています。

* 車両タイプ別: 乗用車、小型商用車、大型商用車、ロボタクシーおよびシャトル。

* 自動化レベル別: SAE L0-L1、L2、L2+、L3、L4+。

* アプリケーション別: 後方視界、360度サラウンドビュー、前方ADAS、ナイトビジョン&サイドミラー代替、車室内ドライバー/乗員モニタリング、ダッシュボード/イベントデータ。

* イメージング技術別: 2D CMOS、3D ToF/構造化光、メカニカルLiDAR、ソリッドステートLiDAR、4Dイメージングレーダー。

* 地域別: 北米、ヨーロッパ、アジア太平洋、中東、アフリカ、南米。特にアジア太平洋地域は、2024年に収益シェアの42.0%を占め、2030年までにCAGR 11.4%で最も速い成長を示すと予測されています。

5. 競争環境

市場の集中度、戦略的動向、市場シェア分析が行われています。主要企業としては、ソニーグループ、オン・セミコンダクター、オムニビジョン・テクノロジーズ、サムスン電子、パナソニックホールディングス、STマイクロエレクトロニクス、ロバート・ボッシュ、コンチネンタル、アプティブ、ZFフリードリヒスハーフェン、ヴァレオ、マグナ・インターナショナル、デンソー、ヴィオニア・ホールディングス、LGエレクトロニクス、ルミナー・テクノロジーズ、イノビズ・テクノロジーズ、ヘサイ・グループ、ロボセンス、ピクセルプラスなどが挙げられています。

6. 市場機会と将来の展望

未開拓の分野や満たされていないニーズの評価を通じて、将来の市場機会が特定されています。

このレポートは、車載イメージング市場の現状と将来の動向を理解するための包括的な情報を提供しています。

1. はじめに

- 1.1 調査の前提と市場の定義

- 1.2 調査範囲

2. 調査方法

3. エグゼクティブサマリー

4. 市場概況

- 4.1 市場概要

-

4.2 市場の推進要因

- 4.2.1 NCAP主導のマルチカメラ義務化の強化

- 4.2.2 スタック型SPAD ToFセンサーの50米ドル以下へのコストダウン

- 4.2.3 ADASにおける8メガピクセルHDRイメージセンサーへの急速な移行

- 4.2.4 ロボタクシーの試験運用による12台以上のカメラアーキテクチャの導入

- 4.2.5 サイバーセキュリティ対応OTAアップデート規制 (UNECE R156)

- 4.2.6 統合型AI ISPによるレイテンシ30%削減

-

4.3 市場の阻害要因

- 4.3.1 120 °Cのエンジンルームにおける継続的な熱管理問題

- 4.3.2 L4規制の曖昧さによるLiDARの大量導入の遅延

- 4.3.3 2 µm未満のBSIピクセル向けシリコン供給不足

- 4.3.4 レーダー・カメラ融合IP訴訟リスク

- 4.4 バリュー/サプライチェーン分析

- 4.5 規制環境

- 4.6 技術的展望

-

4.7 ポーターの5つの力分析

- 4.7.1 新規参入者の脅威

- 4.7.2 買い手の交渉力

- 4.7.3 供給者の交渉力

- 4.7.4 代替品の脅威

- 4.7.5 競争の激しさ

5. 市場規模と成長予測(金額)

-

5.1 製品タイプ別

- 5.1.1 CMOSイメージセンサー

- 5.1.2 カメラモジュール

- 5.1.3 ビジョンプロセッサー / ISP

- 5.1.4 LiDARユニット

- 5.1.5 レーダーセンサー

-

5.2 車両タイプ別

- 5.2.1 乗用車

- 5.2.2 小型商用車

- 5.2.3 大型商用車

- 5.2.4 ロボタクシーおよびシャトル

-

5.3 自動化レベル別

- 5.3.1 SAE L0-L1

- 5.3.2 SAE L2

- 5.3.3 SAE L2+

- 5.3.4 SAE L3

- 5.3.5 SAE L4+

-

5.4 用途別

- 5.4.1 後方視界

- 5.4.2 360度サラウンド

- 5.4.3 前方ADAS

- 5.4.4 ナイトビジョン&サイドミラー交換

- 5.4.5 車室内ドライバー/乗員モニタリング

- 5.4.6 ダッシュボード / イベントデータ

-

5.5 イメージング技術別

- 5.5.1 2次元CMOS

- 5.5.2 3次元ToF / 構造化光

- 5.5.3 機械式LiDAR

- 5.5.4 ソリッドステートLiDAR

- 5.5.5 4次元イメージングレーダー

-

5.6 地域別

- 5.6.1 北米

- 5.6.1.1 米国

- 5.6.1.2 カナダ

- 5.6.1.3 メキシコ

- 5.6.2 ヨーロッパ

- 5.6.2.1 イギリス

- 5.6.2.2 ドイツ

- 5.6.2.3 フランス

- 5.6.2.4 イタリア

- 5.6.2.5 その他のヨーロッパ

- 5.6.3 アジア太平洋

- 5.6.3.1 中国

- 5.6.3.2 日本

- 5.6.3.3 インド

- 5.6.3.4 韓国

- 5.6.3.5 その他のアジア太平洋

- 5.6.4 中東

- 5.6.4.1 イスラエル

- 5.6.4.2 サウジアラビア

- 5.6.4.3 アラブ首長国連邦

- 5.6.4.4 トルコ

- 5.6.4.5 その他の中東

- 5.6.5 アフリカ

- 5.6.5.1 南アフリカ

- 5.6.5.2 エジプト

- 5.6.5.3 その他のアフリカ

- 5.6.6 南米

- 5.6.6.1 ブラジル

- 5.6.6.2 アルゼンチン

- 5.6.6.3 その他の南米

6. 競合情勢

- 6.1 市場集中度

- 6.2 戦略的動き

- 6.3 市場シェア分析

-

6.4 企業プロファイル(グローバルレベルの概要、市場レベルの概要、コアセグメント、利用可能な財務情報、戦略情報、主要企業の市場ランク/シェア、製品&サービス、および最近の動向を含む)

- 6.4.1 ソニーグループ株式会社

- 6.4.2 オン・セミコンダクター・コーポレーション

- 6.4.3 オムニビジョン・テクノロジーズ株式会社

- 6.4.4 サムスン電子株式会社

- 6.4.5 パナソニックホールディングス株式会社

- 6.4.6 STマイクロエレクトロニクスN.V.

- 6.4.7 ロバート・ボッシュGmbH

- 6.4.8 コンチネンタルAG

- 6.4.9 アプティブplc

- 6.4.10 ZFフリードリヒスハーフェンAG

- 6.4.11 ヴァレオSE

- 6.4.12 マグナ・インターナショナル株式会社

- 6.4.13 株式会社デンソー

- 6.4.14 ヴィオニア・ホールディングスLtd.

- 6.4.15 LGエレクトロニクス株式会社

- 6.4.16 ルミナー・テクノロジーズ株式会社

- 6.4.17 イノビズ・テクノロジーズLtd.

- 6.4.18 ヘサイ・グループ

- 6.4.19 RoboSense (北京) テクノロジー株式会社

- 6.4.20 ピクセルプラス株式会社

7. 市場機会と将来展望

*** 本調査レポートに関するお問い合わせ ***

車載イメージングとは、車両に搭載されたカメラやその他のイメージングセンサーを用いて、車両の周囲環境や車室内の状況を画像データとして取得し、それを解析・活用する技術の総称でございます。この技術は、自動運転や先進運転支援システム(ADAS)の実現に不可欠な要素であり、車両の安全性、快適性、利便性を飛躍的に向上させる可能性を秘めております。単に映像を記録するだけでなく、その映像から意味のある情報を抽出し、車両の制御やドライバーへの情報提供に役立てることが主な目的でございます。

車載イメージングシステムは、その設置場所と機能により大きく二つの種類に分けられます。一つは「外部イメージング」で、車両の外側に設置されるカメラ群を指します。これには、車両前方を監視し、先行車や歩行者、交通標識などを認識するフロントカメラ、車両の側方や後方の死角をカバーし、車線変更支援や駐車支援を行うサイドカメラやリアカメラが含まれます。また、広範囲を一度に捉える魚眼カメラ、奥行き情報を取得するステレオカメラ、夜間や悪天候下での視認性を高めるナイトビジョンカメラなども外部イメージングの重要な要素でございます。もう一つは「内部イメージング」で、車室内に設置されるカメラ群を指します。代表的なものとして、ドライバーの顔や視線を監視し、居眠り運転や脇見運転、体調の異変などを検知するドライバーモニタリングシステム(DMS)がございます。さらに、乗員の有無やシートベルト着用状況、置き去り防止、ジェスチャー認識などを目的としたパッセンジャーモニタリングシステム(PMS)も内部イメージングに含まれます。これらのシステムは、車両内外の状況を多角的に捉え、安全かつ効率的な運転環境の構築に貢献いたします。

車載イメージングの用途は多岐にわたります。最も主要な用途は、先進運転支援システム(ADAS)と自動運転でございます。ADASにおいては、衝突被害軽減ブレーキ、アダプティブクルーズコントロール、車線逸脱警報、死角監視、駐車支援など、様々な機能の基盤となります。カメラが捉えた映像から、車両、歩行者、自転車、車線、交通標識、信号機などを正確に認識し、危険を予測してドライバーに警告したり、自動で車両を制御したりすることで、事故のリスクを低減いたします。自動運転においては、車両の周囲環境をリアルタイムで認識し、自己位置推定、経路計画、障害物回避といった高度な判断を行うための「目」として機能します。また、安全・セキュリティ面では、DMSがドライバーの異常を検知して事故を未然に防ぐほか、乗員の安全確保や、盗難防止のための車内監視にも利用されます。さらに、インフォテインメントや快適性の向上にも寄与し、ジェスチャーコントロールによる操作、AR(拡張現実)を活用したナビゲーション、車内でのコミュニケーション支援など、新たなユーザー体験を提供いたします。将来的には、車両から収集される膨大なイメージデータを活用し、交通状況の分析、事故原因の究明、車両挙動の最適化など、様々なデータ駆動型サービスへの応用も期待されております。

車載イメージングを支える関連技術は多岐にわたります。まず、取得した画像データから意味のある情報を抽出するためには、AI(人工知能)と機械学習が不可欠でございます。特に、ディープラーニングを用いた画像認識技術は、物体検出、分類、セグメンテーションにおいて目覚ましい進歩を遂げており、車両、歩行者、車線などの高精度な認識を可能にしています。また、コンピュータビジョン技術は、画像処理、特徴点抽出、3D再構築などを行い、環境認識の精度向上に貢献いたします。カメラ単独では限界があるため、レーダー、LiDAR(ライダー)、超音波センサーといった他のセンサーと組み合わせる「センサーフュージョン」技術も重要で、これにより悪天候下や夜間でも信頼性の高い環境認識を実現します。高精度な自己位置推定や経路計画には、HDマップ(高精度地図)との連携も欠かせません。さらに、リアルタイムでの高速な画像処理と判断が求められるため、車両内でデータ処理を行うエッジコンピューティング技術が重要性を増しております。将来的なV2X(Vehicle-to-Everything)通信の普及により、車両間やインフラとの連携も強化され、より広範囲な情報共有と協調運転が可能になるでしょう。一方で、取得される個人情報を含む膨大な画像データの取り扱いには、データセキュリティとプライバシー保護の技術が不可欠でございます。

車載イメージングの市場は、近年急速な成長を遂げております。この成長の背景には、世界的な自動運転技術の開発競争の激化、ADAS機能の義務化や普及、そして交通事故削減への社会的な要請がございます。また、MaaS(Mobility as a Service)の進展に伴い、シェアリングエコノミーにおける車両管理や利用状況の把握といった新たなニーズも生まれております。主要なプレイヤーとしては、自動車メーカーが自社開発を進める一方で、ボッシュ、コンチネンタル、デンソーといったティア1サプライヤーがシステム全体の開発を担い、NVIDIA、インテル、クアルコムなどの半導体メーカーが高性能なプロセッサを提供しております。また、画像認識アルゴリズムやソフトウェアを提供するベンダーも多数参入しております。しかしながら、市場にはいくつかの課題も存在いたします。高精度なイメージングシステムの導入コスト、様々な気象条件下での信頼性の確保、そしてプライバシー保護に関する法規制の整備などが挙げられます。特に、DMSやPMSで取得される個人情報の取り扱いについては、各国で異なる規制があり、国際的な標準化が求められております。

将来の展望として、車載イメージング技術はさらなる高機能化と高精度化が進むと予想されます。より広範囲をカバーする高解像度カメラ、悪条件下でも高い性能を発揮するセンサー、そしてAIによる予測能力の向上が期待されます。AIとの融合はさらに深化し、単なる物体認識に留まらず、歩行者や他の車両の意図を予測し、より複雑な状況判断を行うことが可能になるでしょう。また、車内外のイメージングシステムが密接に連携し、ドライバーの状態や乗員のニーズに応じたパーソナライズされたサービスが提供されるようになります。例えば、ドライバーの疲労度に応じて休憩を促したり、乗員の好みに合わせて車内環境を自動調整したりする機能が実現するかもしれません。MaaSの文脈では、車両の利用状況やメンテナンス状態を遠隔で監視し、効率的なフリート管理に貢献するでしょう。法規制や標準化の面でも、国際的な枠組みが整備され、技術の普及を後押しすると考えられます。車載イメージングは、単なる安全技術に留まらず、未来のモビリティ社会を形作る上で不可欠な基盤技術として、その進化が今後も注目されております。