再保険市場 規模・シェア分析 – 成長動向と予測(2025年~2030年)

世界の再保険市場は、再保険の種類(ファカルティブ、トリーティ)、事業分野(損害保険、生命保険・医療保険など)、流通チャネル(直接引受、ブローカー仲介)、資本源(従来の格付け再保険会社、オルタナティブ資本)、および地域(北米、欧州、南米、アジア太平洋、中東・アフリカ)によって分類されます。市場予測は、金額(米ドル)で提供されます。

※本ページの内容は、英文レポートの概要および目次を日本語に自動翻訳したものです。最終レポートの内容と異なる場合があります。英文レポートの詳細および購入方法につきましては、お問い合わせください。

*** 本調査レポートに関するお問い合わせ ***

再保険市場規模、成長、シェアレポート2030

市場概要

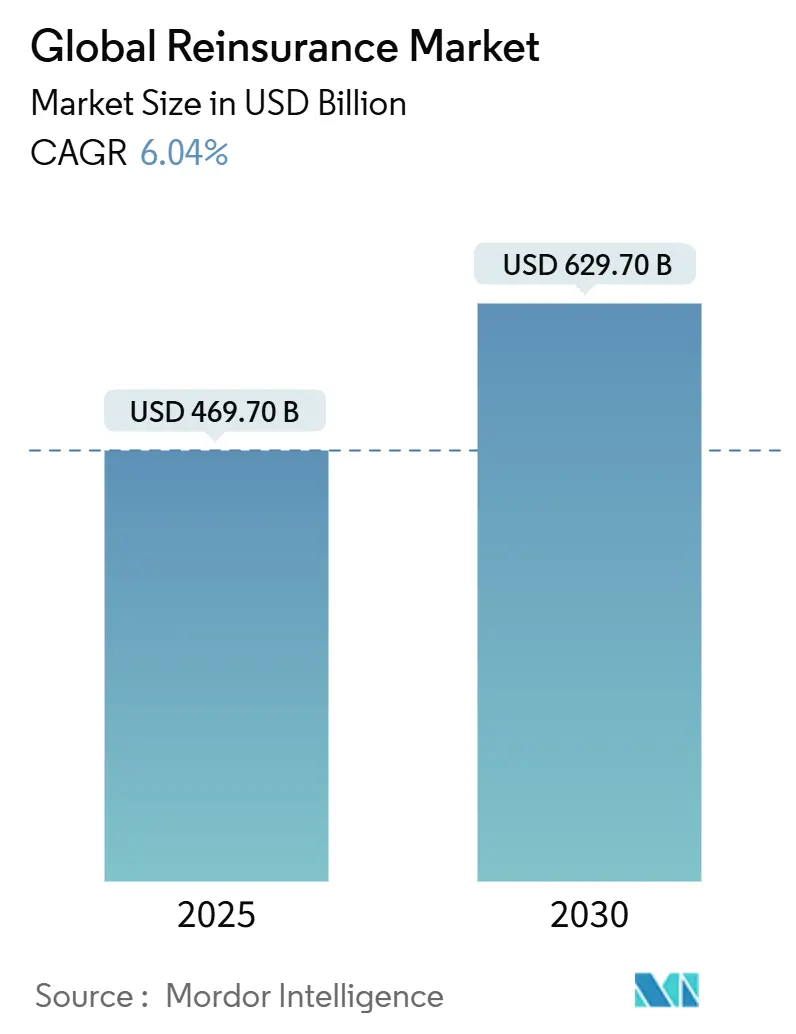

世界の再保険市場は、2025年に4,697億米ドルと推定され、2030年までに6,297億米ドルに達すると予測されており、予測期間(2025年~2030年)中の年平均成長率(CAGR)は6.04%です。この市場は、再保険タイプ(ファカルティブ、トリーティ)、事業分野(損害保険、生命・医療保険など)、流通チャネル(直接引受、ブローカー仲介)、資本源(伝統的な格付け再保険会社、オルタナティブキャピタル)、および地域(北米、ヨーロッパ、南米、アジア太平洋、中東・アフリカ)によってセグメント化されています。

近年の市場は、自然災害による損失の増加、IFRS第17号に基づく資本規制の厳格化、および有利な価格サイクルが相まって、成熟市場と新興市場の両方において、元受保険会社にとって再保険能力が不可欠なものとなっています。ハードマーケットの価格設定により、引受収益性が回復し、投資家がより選択的になる中でも、オルタナティブキャピタルは全体の能力を拡大し続けています。特にサイバーリスクのような専門リスクの急速な成長も需要を増幅させており、従来の保険だけでは補償ニーズを満たすのが困難な状況です。このような背景の中、再保険会社はデジタル変革を加速させ、パラメトリックトリガーを組み込み、元受保険会社との直接的な関係を拡大することで、利益率を維持し、新たな収益源を開拓しています。

主要なレポートのポイント

* 再保険タイプ別: 2024年にはトリーティ再保険が再保険市場規模の76.20%を占めました。ファカルティブ再保険は2030年までに8.05%のCAGRで成長すると予測されています。

* 事業分野別: 2024年には損害保険が再保険市場規模の62.40%を占めました。専門分野の保険は2030年までに11.18%のCAGRで成長すると予測されています。

* 流通チャネル別: 2024年にはブローカー仲介による契約が再保険市場規模の83.56%を占めました。直接引受は2030年までに8.65%のCAGRで成長すると予測されています。

* 資本源別: 2024年には伝統的な格付け再保険会社が再保険市場の81.24%を占めました。オルタナティブキャピタルは2030年までに13.98%のCAGRで拡大すると予測されています。

* 地域別: 2024年にはヨーロッパが再保険市場シェアの31.40%を占め、アジア太平洋地域は2030年までに7.23%のCAGRで拡大すると予測されています。

世界の再保険市場のトレンドと洞察

市場を牽引する要因:

* 新興経済国における保険普及率の向上(CAGRへの影響: +1.2%): インドは2020年代末までに世界第3位の保険セクターになる見込みであり、中国は香港を拠点とする再保険会社に有利な扱いをすることで、金融サービスの統合と外国資本へのアクセスを目指しています。アジア太平洋地域におけるサイバーリスクの急速な蓄積も、再保険の需要を押し上げています。

* 気候変動関連の自然災害損失の増加(CAGRへの影響: +1.8%): 2024年の保険付保された自然災害損失は再び過去平均を上回り、再保険市場のリスク移転における中心性が高まっています。投資家は、自然災害活動の増加を一過性の変動ではなく構造的な変化と見なしており、キャットボンドや担保付き再保険の価格再設定を促しています。

* IFRS第17号導入後の元受保険会社の資本バッファの逼迫(CAGRへの影響: +0.9%): IFRS第17号は利益認識と契約境界を変更し、資本バッファを圧迫し、元受保険会社がより多くのリスクを再保険市場に譲渡するよう促しています。

* ハードマーケットの価格サイクルによる再保険会社の収益向上(CAGRへの影響: +0.7%): 再保険市場は2025年に入っても堅調な料率を維持しており、ほとんどの再保険会社で引受利益率が向上しています。ミュンヘン再保険、スイス再保険、ハノーバー再保険などの主要企業は、堅調な純利益と良好なコンバインドレシオを報告しています。

* パラメトリックおよびサイバー再保険の革新(CAGRへの影響: +0.4%):

* 組み込み型金融プラットフォームによるマイクロリスクプールの譲渡(CAGRへの影響: +0.2%):

市場を抑制する要因:

* 地政学的およびマクロ経済の変動(CAGRへの影響: -0.8%): 地政学的緊張の高まりと不均一なマクロ経済状況は、元受保険の成長を弱め、国境を越えた再保険契約を複雑にしています。通貨変動やインフレはモデルリスクを引き起こし、貿易摩擦は規制上のチェックを増やし、コンプライアンスコストを膨らませています。

* 規制上の資本制約(ソルベンシーII、RBC)(CAGRへの影響: -0.6%): 異なるソルベンシー規制は複雑さを増し、市場参加を狭める可能性があります。EUのソルベンシーII改革案や英国のソルベンシーUKは、ポートフォリオのシフトや二重のコンプライアンスを要求する可能性があります。

* ILS投資家のリスク・リターン疲労(CAGRへの影響: -0.4%):

* AI駆動型モデルリスクとデータプライバシーの課題(CAGRへの影響: -0.3%):

セグメント分析

* 再保険タイプ別: トリーティ再保険の優位性とファカルティブ再保険の革新

2024年にはトリーティ再保険が76.20%の市場シェアを占め、元受保険会社がポートフォリオ全体のリスク保護を好む傾向を示しています。一方、ファカルティブ再保険は、大規模な太陽光発電所、洋上風力発電、特定のサイバーリスクなど、標準的なトリーティではカバーしきれないエクスポージャーに対応するため、8.05%のCAGRで成長すると予測されています。デジタル管理プラットフォームの導入により、事務処理が簡素化され、トリーティプログラムにパラメトリックトリガーを組み込むことで、迅速な回収が可能になっています。

* 事業分野別: 専門分野の保険が伝統的な優位性を打破

2024年には損害保険が再保険市場規模の62.40%を占めましたが、サイバー、航空、海洋、エネルギーなどの専門分野の保険は11.18%のCAGRで成長し、2030年までに200億米ドル以上の譲渡保険料を追加すると予測されています。この成長は、デジタル化、サプライチェーンの複雑化、従来の損害保険の枠組み外にある新たなエネルギー転換リスクによって促進されています。

* 流通チャネル別: ブローカー仲介がデジタルディスラプションに直面

2024年にはブローカー仲介による契約が再保険市場規模の83.56%を維持し、大手仲介業者が提供するアドバイザリーサービスとグローバル市場アクセスの価値を強調しています。しかし、再保険会社がAPIやセルフサービスポータルを展開し、小規模なクォータシェア取引を経済的にすることで、直接引受は8.65%のCAGRで拡大しています。

* 資本源別: オルタナティブキャピタルが伝統的なモデルを再構築

2024年には伝統的な格付け再保険会社が世界の再保険能力の81.24%を供給しましたが、オルタナティブキャピタルは13.98%のCAGRでより速い成長を見せています。キャットボンドの発行額は2024年に過去最高の160億米ドルに達し、年金基金や政府系ファンドが非相関リターンを追求しています。

地域分析

* ヨーロッパ: 2024年の再保険市場規模の31.40%を占め、成熟した保険普及率、洗練されたソルベンシー監督、ロンドン、チューリッヒなどのハブエコシステムに支えられています。激しい対流性暴風雨による損失や進化するESG義務が、商品開発と資本配分を再形成しています。

* アジア太平洋: 予測される7.23%のCAGRで最も急速に拡大している地域であり、インド、中国、東南アジアに新たな保険料プールをもたらしています。香港を拠点とする再保険会社に対する優遇的な資本扱いは、中国本土へのアクセスを容易にし、国境を越えたリスク移転に対する政策立案者の支援を示しています。

* 北米: 米国の深い資本市場と大規模な自然災害ニーズに支えられ、最大の単一国市場であり続けています。NAICのRBC要因の見直しは、オフショアの担保付きプロバイダーの再保険市場シェアに影響を与える可能性があります。

* 中東およびアフリカ: 規模は小さいものの、インフラ投資や医療保険義務に関連する需要が高まっており、再保険がソルベンシーと商品革新を支援する分野となっています。

競争環境

世界の再保険市場における競争は、規模、資本力、技術力に集中しています。ミュンヘン再保険、スイス再保険、ハノーバー再保険は、多様なポートフォリオと規律ある引受を組み合わせることで、2024年に主導的な地位を維持しました。デジタルネイティブな挑戦者であるConduit Reのような企業は、クラウドベースのプラットフォームを活用して効率的に引受を行っていますが、地理的な広がりが不足しており、多種多様な保険契約においては既存の再保険会社が優位を保っています。

戦略的な動きとしては、デジタル化の推進と専門分野の多様化が強調されています。スイス再保険とGenAIプラットフォームの提携は、機械学習がいかに見積もり時間を短縮し、料率の適切性を向上させるかを示しています。ミュンヘン再保険の自社株買いと高配当は、専門分野やサイバーセグメントでの成長のための能力を維持しつつ、持続的な収益に対する自信を強調しています。

オルタナティブキャピタルマネージャー(Fermat、Twelve Capitalなど)は、担保付き商品の提供を拡大していますが、クーポン利回りの上昇は、投資家がより明確なリスク透明性と長期的なコミットメントを求めていることを示唆しています。ブローカーは、独自の配置プラットフォームとポートフォリオ分析を通じて影響力を維持しており、AonやGallagherはデータを活用して、顧客関係を固定する複数年契約を交渉しています。

再保険業界の主要企業

* ミュンヘン再保険 (Munich Re)

* スイス再保険 (Swiss Re)

* ハノーバー再保険グループ (Hannover Re Group)

* バークシャー・ハサウェイ (Berkshire Hathaway Inc)

* スコールSE (SCOR SE)

最近の業界動向

* 2025年2月: Fortitude ReとUnum Groupは、Unumの財務柔軟性を高めることを目的とした34億米ドルの再保険取引を完了しました。

* 2025年2月: RGAはEquitableから320億米ドルの生命保険契約を再保険し、この取引を支援するために15億米ドルの資本を投入しました。

* 2024年12月: 日本生命は、Resolution Lifeの残りの株式を82億米ドルで買収することに合意しました。

* 2024年12月: MetLifeとGeneral Atlanticは、初期資本が10億米ドルを超えるChariot Reinsurance Ltdを発表しました。

このレポートは、世界の再保険市場に関する包括的な分析を提供しております。

1. 市場定義と調査範囲

本調査における再保険市場は、世界中の認可された再保険会社に譲渡された総元受保険料として定義されており、特約再保険と任意再保険の両方、および損害保険と生命・医療保険の全分野を対象としております。ブローカー仲介および直接引受チャネルを通じて配置されたリスクも含まれ、数値はインフレの影響を排除するため、2025年米ドル定数で表示されております。内部グループ再再保険および元受保険料は本調査の範囲外です。

2. エグゼクティブサマリーと市場規模予測

再保険市場は、2025年に4,697億米ドルと評価され、2030年までに6,297億米ドルに達すると予測されております。地域別では、ヨーロッパが2024年に31.40%で最大の地域シェアを占めており、アジア太平洋地域は2030年までの年間平均成長率(CAGR)7.23%で最も急速に成長する地域となる見込みです。特に、デジタル変革と新たなリスクの出現により、サイバー保険などの特殊保険分野はCAGR 11.18%で急速に成長しており、再保険会社にとって高収益セグメントとして注目されています。また、保険リンク証券(ILS)などの代替資本はCAGR 13.98%で拡大し、市場に新たなキャパシティを提供しつつ、投資家からの透明性に対する要求を高めております。

3. 市場の推進要因

市場の成長を牽引する主な要因としては、新興経済国における保険普及率の拡大、気候変動に関連する自然災害損失の増加、IFRS第17号適用後の元受保険会社の資本バッファの逼迫、ハードマーケットの価格サイクルによる再保険会社の収益性向上、パラメトリック再保険やサイバー再保険における革新、および組み込み型金融プラットフォームによるマイクロリスクプールの譲渡が挙げられます。

4. 市場の抑制要因

一方で、市場の成長を阻害する要因としては、地政学的およびマクロ経済の変動、ソルベンシーIIやRBCなどの規制上の資本制約、ILS投資家のリスク・リターン疲労、AI駆動型モデルリスクおよびデータプライバシーに関する課題が指摘されております。

5. 市場セグメンテーション

市場は以下の主要なセグメントに分類され、詳細な分析が行われております。

* 再保険タイプ別: 任意再保険、特約再保険。

* 事業分野別: 損害保険、生命・医療保険、特殊保険(航空、海上、エネルギー)、その他。

* 流通チャネル別: 直接引受、ブローカー仲介。

* 資本源別: 伝統的な格付け再保険会社、代替資本(ILS、サイドカー)。

* 地域別: 北米、南米、ヨーロッパ、アジア太平洋、中東・アフリカに細分化されております。

6. 競争環境

競争環境の分析では、市場集中度、主要企業の戦略的動向、市場シェア分析が含まれております。主要な再保険会社として、Munich Re、Swiss Re、Hannover Re、Berkshire Hathaway Re、SCOR SE、Lloyd’s、China Re、Reinsurance Group of America、Everest Re、PartnerRe、RenaissanceRe、Sompo Re、AXA XL Re、General Re、Tokio Marine Kiln / TMR、Mapfre Re、QBE Re、Korean Re、Peak Re、Odyssey Reなどがプロファイルされております。

7. 調査方法論

本レポートの調査は、一次調査(引受責任者、レトロ購入者、規制当局、ブローカー専門家との議論)と二次調査(IAIS GIMAR、NAIC、EIOPA、OECDなどの公開データ、企業年次報告書、S&P Global、Swiss Reのシグマノートなど)を組み合わせて実施されました。市場規模の算出と予測は、トップダウンとボトムアップのアプローチを統合し、自然災害損失頻度、コンバインドレシオサイクル、世界の再保険専用資本、元受保険料成長、投資利回りスプレッドなどの主要な要素を考慮した多変量回帰分析とシナリオ分析に基づいております。データは厳格な異常値スキャン、ピアレビュー、経営陣の承認を経て検証され、毎年更新されるサイクルで最新性が保たれております。

8. 市場機会と将来展望

未開拓分野や満たされていないニーズの評価を通じて、将来の市場機会が特定され、今後の市場の方向性が示されております。

1. はじめに

- 1.1 調査の前提条件 & 市場の定義

- 1.2 調査範囲

2. 調査方法

3. エグゼクティブサマリー

4. 市場概況

- 4.1 市場概要

-

4.2 市場の推進要因

- 4.2.1 新興国における保険普及率の向上

- 4.2.2 気候変動関連の自然災害損失の増加が需要を押し上げ

- 4.2.3 IFRS第17号適用後の元受保険会社の資本バッファの逼迫

- 4.2.4 ハードマーケットの価格サイクルが再保険会社の収益を押し上げ

- 4.2.5 パラメトリックおよびサイバー再保険の革新(過小報告)

- 4.2.6 組み込み型金融プラットフォームによるマイクロリスクプールの譲渡(過小報告)

-

4.3 市場の阻害要因

- 4.3.1 地政学的およびマクロ経済の変動性

- 4.3.2 規制上の資本制約(ソルベンシーII、RBC)

- 4.3.3 ILS投資家のリスク・リターン疲労(過小報告)

- 4.3.4 AI駆動型モデルリスクとデータプライバシーの課題(過小報告)

- 4.4 バリュー/サプライチェーン分析

- 4.5 規制環境

- 4.6 技術的展望

-

4.7 ポーターの5つの力

- 4.7.1 新規参入者の脅威

- 4.7.2 買い手の交渉力

- 4.7.3 供給者の交渉力

- 4.7.4 代替品の脅威

- 4.7.5 競争の激しさ

- 4.8 主要な市場リスクと影響分析

5. 市場規模と成長予測

-

5.1 再保険タイプ別

- 5.1.1 任意再保険

- 5.1.2 特約再保険

-

5.2 事業分野別

- 5.2.1 損害保険

- 5.2.2 生命保険・医療保険

- 5.2.3 特殊分野(航空、海上、エネルギー)

- 5.2.4 その他

-

5.3 流通チャネル別

- 5.3.1 直接引受

- 5.3.2 ブローカー仲介

-

5.4 資本源別

- 5.4.1 従来の格付け再保険会社

- 5.4.2 代替資本(ILS、サイドカー)

-

5.5 地域別

- 5.5.1 北米

- 5.5.1.1 米国

- 5.5.1.2 カナダ

- 5.5.1.3 メキシコ

- 5.5.2 南米

- 5.5.2.1 ブラジル

- 5.5.2.2 アルゼンチン

- 5.5.2.3 その他の南米諸国

- 5.5.3 欧州

- 5.5.3.1 英国

- 5.5.3.2 ドイツ

- 5.5.3.3 フランス

- 5.5.3.4 イタリア

- 5.5.3.5 スペイン

- 5.5.3.6 ロシア

- 5.5.3.7 その他の欧州諸国

- 5.5.4 アジア太平洋

- 5.5.4.1 中国

- 5.5.4.2 インド

- 5.5.4.3 日本

- 5.5.4.4 オーストラリア

- 5.5.4.5 韓国

- 5.5.4.6 その他のアジア太平洋諸国

- 5.5.5 中東・アフリカ

- 5.5.5.1 アラブ首長国連邦

- 5.5.5.2 サウジアラビア

- 5.5.5.3 南アフリカ

- 5.5.5.4 その他の中東・アフリカ諸国

6. 競争環境

- 6.1 市場集中度

- 6.2 戦略的動き

- 6.3 市場シェア分析

-

6.4 企業プロファイル(グローバルレベルの概要、市場レベルの概要、主要セグメント、利用可能な財務情報、戦略情報、主要企業の市場ランク/シェア、製品&サービス、および最近の動向を含む)

- 6.4.1 ミュンヘン再保険

- 6.4.2 スイス再保険

- 6.4.3 ハノーバー再保険

- 6.4.4 バークシャー・ハサウェイ再保険

- 6.4.5 スコアSE

- 6.4.6 ロイズ

- 6.4.7 中国再保険

- 6.4.8 アメリカ再保険グループ

- 6.4.9 エベレスト再保険

- 6.4.10 パートナー再保険

- 6.4.11 ルネサンス再保険

- 6.4.12 損保再保険

- 6.4.13 アクサーXL再保険

- 6.4.14 ジェネラル再保険

- 6.4.15 東京海上キルン / TMR

- 6.4.16 マップフリー再保険

- 6.4.17 QBE再保険

- 6.4.18 韓国再保険

- 6.4.19 ピーク再保険

- 6.4.20 オデッセイ再保険

7. 市場機会&将来展望

*** 本調査レポートに関するお問い合わせ ***

再保険とは、保険会社が引き受けた保険契約のリスクの一部または全部を、別の保険会社、すなわち再保険会社に転嫁する仕組みを指します。これは、原保険契約者と保険会社との間の契約とは別に、保険会社同士の間で締結される契約であり、原保険契約者には直接的な影響はありません。再保険の主な目的は、保険会社が抱えるリスクを分散し、大規模な損害が発生した場合でも財務的な安定性を保ち、ひいては保険金支払能力(ソルベンシー)を維持することにあります。また、自社の資本力だけでは引き受けが難しい巨大なリスク(例えば、原子力発電所や航空機、大規模なインフラプロジェクトなど)を、再保険を活用することで引き受けることを可能にし、引受能力の拡大にも貢献します。

再保険には、その仕組みによっていくつかの主要な種類があります。まず、「比例再保険」は、原保険会社が引き受けた保険料と損害額を、再保険会社と一定の割合で分担する方式です。この中には、契約ごとに一定の割合で再保険を付す「特約再保険(クォータシェア再保険)」や、原保険会社が一定の金額までを保有し、それを超える部分を再保険会社が引き受ける「超過額再保険(サープラスシェア再保険)」などがあります。次に、「非比例再保険」は、損害額が一定の基準を超えた場合にのみ再保険会社が責任を負う方式です。代表的なものとして、個々の事故による損害額が一定額を超過した部分を再保険会社が負担する「超過損害額再保険(エクセス・オブ・ロス再保険)」や、一定期間内の累積損害額が原保険会社の保有する保険料収入の一定割合を超過した場合に、その超過分を再保険会社が負担する「超過損害率再保険(ストップロス再保険)」があります。さらに、個別の契約ごとに再保険の条件を交渉する「任意再保険(ファカルタティブ再保険)」と、一定範囲の契約を包括的に再保険に付す「特約再保険(トリーティ再保険)」という分類もあります。

再保険の用途は多岐にわたります。最も重要なのは、巨大な自然災害や大規模な事故が発生した際に、原保険会社が被る損害の集中を避け、財務的な破綻を防ぐためのリスク分散機能です。これにより、保険会社は安定した経営を維持し、保険契約者への約束を果たすことができます。また、再保険は、原保険会社が自社の資本力や専門知識だけでは対応できないような、非常に大規模で複雑なリスクを引き受けることを可能にします。これにより、社会全体の経済活動を支える大規模プロジェクトや、新たな技術開発に伴うリスクの保険化が促進されます。さらに、再保険会社が持つ豊富なデータやリスク評価に関する専門知識は、原保険会社のリスク管理能力向上にも寄与します。再保険は、原保険会社の収益の安定化にも貢献します。損害率の変動を平準化することで、経営成績の予測可能性を高め、資本市場からの評価を安定させる効果も期待できます。

近年、再保険業界ではテクノロジーの活用が急速に進んでいます。データ分析と人工知能(AI)は、過去の災害データ、地理空間情報、気象データなど膨大な情報を分析し、リスク評価の精度を飛躍的に向上させています。これにより、より正確な再保険料率の設定や、引受判断の迅速化が可能になっています。ブロックチェーン技術は、再保険契約の管理における透明性と効率性を高め、清算プロセスの自動化やスマートコントラクトの活用を通じて、事務コストの削減に貢献すると期待されています。また、IoT(モノのインターネット)やセンサー技術は、リアルタイムでのリスクモニタリングを可能にし、損害発生の早期検知や予防策の実施に役立てられています。クラウドコンピューティングは、大規模なデータ処理やシステム連携の柔軟性を向上させ、再保険業務のデジタル変革を支える基盤となっています。さらに、特定の事象(例えば、地震のマグニチュードや降水量など)が発生した場合に、損害額の査定なしに事前に定められた保険金を支払う「パラメトリック保険」の仕組みも、再保険市場で活用され始めています。

再保険市場は、グローバルな規模で展開されており、ミュンヘン再保険、スイス再保険、ハノーバー再保険といった大手再保険会社が市場を牽引しています。また、ロイズ市場も重要な役割を担っています。近年の市場背景としては、自然災害の増加、世界的なインフレ、金利上昇などの要因が重なり、再保険料率が上昇し、引受条件が厳しくなる「ハードマーケット」の傾向が見られます。一方で、保険リンク証券(ILS)などを通じて、ヘッジファンドなどの資本市場からの資金が再保険市場に流入しており、リスクファイナンスの多様化が進んでいます。また、気候変動リスクへの対応やサステナビリティへの意識の高まりから、ESG(環境・社会・ガバナンス)投資の観点が再保険の引受判断や商品開発において重視されるようになっています。新興国市場における経済成長と保険普及率の向上は、新たな再保険需要を生み出し、市場の成長ドライバーの一つとなっています。

将来の展望として、再保険業界はいくつかの大きな課題と機会に直面しています。最も顕著なのは、気候変動による自然災害の頻発化と激甚化です。これにより、再保険の重要性は一層高まり、より高度なリスクモデルの開発と、気候変動に適応した新たな再保険商品の提供が不可欠となります。また、デジタル化の進展に伴い、サイバー攻撃による大規模な損害リスクが顕在化しており、サイバー再保険市場の成長が期待されています。AI、IoT、ブロックチェーンなどのテクノロジーは、リスク評価、引受、契約管理、損害査定といった再保険のあらゆるプロセスにおいて、さらに深く統合され、効率性と精度の向上をもたらすでしょう。リアルタイムデータや予測分析に基づいた、よりパーソナライズされたリスクソリューションの提供へと、ビジネスモデルが進化していく可能性もあります。各国の保険規制や資本規制の動向も、再保険市場に継続的に影響を与え、業界の構造や戦略に変化をもたらす要因となるでしょう。再保険は、今後も社会の安定と経済活動の発展を支える上で、不可欠な役割を担い続けると考えられます。