イソブチレン市場 規模・シェア分析 – 成長動向と予測 (2025年~2030年)

イソブチレン市場レポートは、製品タイプ(メチルターシャリーブチルエーテル(MTBE)およびエチルターシャリーブチルエーテル(ETBE))、用途(燃料添加剤、ブチルゴム用モノマーなど)、エンドユーザー産業(自動車、航空宇宙など)、および地域(アジア太平洋、北米、ヨーロッパ、南米、中東およびアフリカ)別に分類されます。市場予測は、金額(米ドル)で提供されます。

※本ページの内容は、英文レポートの概要および目次を日本語に自動翻訳したものです。最終レポートの内容と異なる場合があります。英文レポートの詳細および購入方法につきましては、お問い合わせください。

*** 本調査レポートに関するお問い合わせ ***

イソブチレン市場の概要:2025年から2030年の成長トレンドと予測

本レポートは、イソブチレン市場の規模、シェア、トレンドについて、2030年までの詳細な分析を提供しています。製品タイプ(メチルターシャリーブチルエーテル(MTBE)、エチルターシャリーブチルエーテル(ETBE))、用途(燃料添加剤、ブチルゴム用モノマーなど)、最終用途産業(自動車、航空宇宙など)、および地域(アジア太平洋、北米、ヨーロッパ、南米、中東・アフリカ)別に市場をセグメント化し、米ドル建ての価値で予測を提供しています。

市場概要

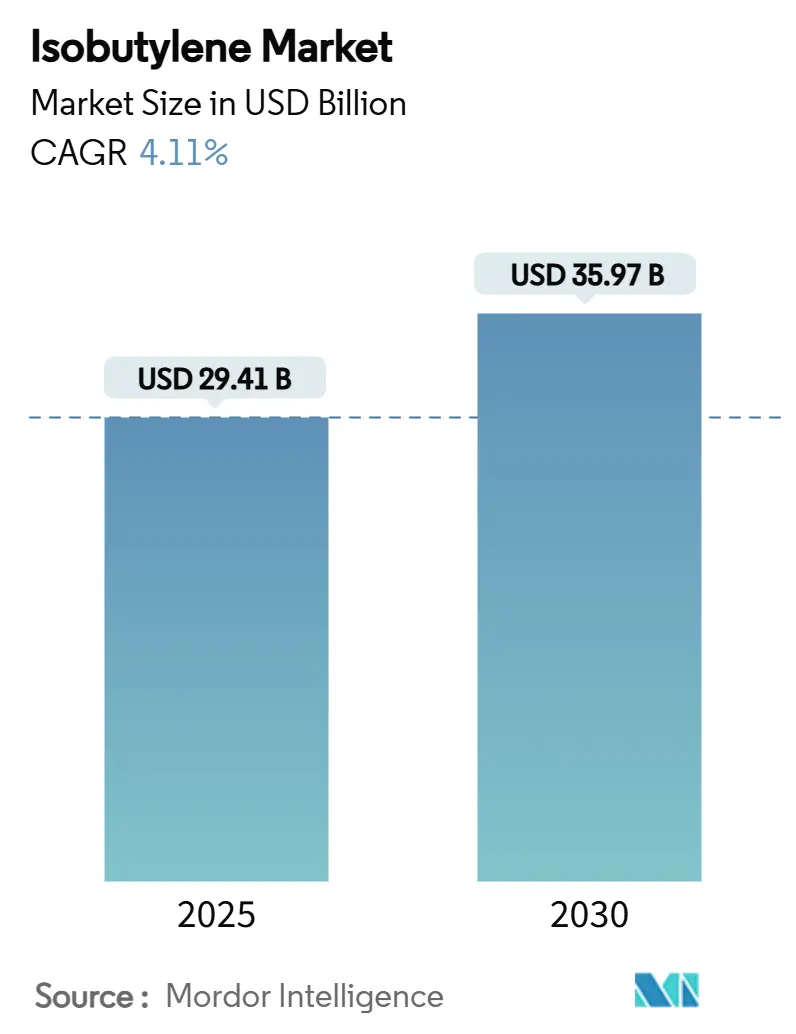

イソブチレンの世界市場は、2025年に294.1億米ドルと評価され、2030年までに359.7億米ドルに達すると予測されており、予測期間(2025年~2030年)において年平均成長率(CAGR)4.11%で拡大する見込みです。特にアジア太平洋地域が最も急速に成長し、最大の市場として位置づけられています。市場の集中度は中程度です。

イソブチレンは、燃料添加剤のブレンド、ブチルゴムの合成、および多様な特殊材料において中心的な役割を担っており、着実な成長を遂げています。米国環境保護庁(EPA)による中西部8州でのE10ガソリンに対する1-psi RVP免除の撤回といった最近の規制変更は、オクタン価向上剤の需要を再形成し、精製業者にC4ストリームの抽出を促しています。テキサス州のPO/TBA複合施設やアジア太平洋地域の石油化学プラント建設といった新たな生産能力の追加は供給を強化していますが、軽質オレフィンにおける地域的な過剰生産能力が依然としてマージンに圧力をかけています。医薬品のクロージャーや航空宇宙用シーラントに必要な高純度グレードはプレミアムニッチ市場を形成しており、バイオイソブチレンのスタートアップは、より長期的な低炭素ルートへの転換を示唆しています。

主要なレポートのポイント

* 製品タイプ別では、MTBEが2024年にイソブチレン市場シェアの78.85%を占め、ETBEは2030年までに5.18%の最速CAGRを記録すると予測されています。

* 用途別では、ブチルゴム用モノマーが2024年にイソブチレン市場規模の39.76%を占め、燃料添加剤は2025年から2030年の間に5.61%のCAGRで拡大すると予想されています。

* 最終用途産業別では、自動車部門が2024年に収益シェアの43.81%を占め、医薬品部門は2030年までに5.20%のCAGRで成長すると予測されています。

* 地域別では、アジア太平洋地域が2024年にイソブチレン市場シェアの55.19%を占めて優位に立ち、2030年までに4.90%のCAGRで成長する見込みです。

世界のイソブチレン市場のトレンドと洞察(促進要因)

* 世界のブチルゴムタイヤ生産の急速な回復(CAGRへの影響:+1.2%):自動車生産の回復に伴いブチルゴムの需要が増加し、2024年には北米のポリプロピレン消費量が7%、ポリエチレン消費量が4%増加しました。電気自動車(EV)プラットフォームは、優れた空気保持性を持つハロゲン化ブチルインナーライナーを好む傾向があり、イソブチレンモノマーの需要を直接支えています。ARLANXEOのX Butylラインは医療グレードの選択肢を広げ、USP <381>認証を受けた新規ポリイソプレン化合物は、規制対応エラストマーへの移行を強調しています。このトレンドはグローバル、特にアジア太平洋地域で中期的(2~4年)に影響を与えます。

* MTBEおよびETBEアンチノック添加剤の需要増加(CAGRへの影響:+0.8%):米国は2024年に38,000バレル/日のMTBEを主にメキシコとチリに輸出しました。2027年から2032年のより厳格な車両基準は、皮肉にも燃焼エンジンの適合性を維持するために高オクタン価ブレンドを促進しています。ブラジルの液体燃料市場は2025年に1.4%、2026年に1.9%拡大し、エタノールがオットーサイクル燃料の47%を占めることで、ETBEの下流生産が奨励されています。MTBEと金属酸化物ナノ添加剤を組み合わせることで、COと未燃炭化水素を抑制し、エンジン効率を高めることが研究で示されています。このトレンドは北米、ヨーロッパ、新興市場で短期的(2年以内)に影響を与えます。

* 医薬品エラストマーにおける高純度イソブチレンへのシフト(CAGRへの影響:+0.6%):TPC Groupは、医療用エラストマー、接着剤樹脂、パーソナルケア製品向けに高純度イソブチレンの生産を拡大しました。需要は、気密性があり抽出物が少ないシールを必要とする注射薬のクロージャーから生じています。RJ651-30ポリイソプレンはUSP <381>のタイプIおよびIIストッパーに適合し、従来の配合よりも15%高い引張強度を提供します。グリーンカチオンルートは、ハロゲン廃棄物を削減し、医薬品サプライチェーンの持続可能性基準に応えています。インドや東南アジアにおける新興市場のワクチン充填・仕上げ施設の拡大も、超クリーンエラストマーの需要を後押ししています。このトレンドは北米、ヨーロッパ、日本で長期的(4年以上)に影響を与えます。

* 航空宇宙複合材料におけるイソブチレンベースのPIBシーラントの採用(CAGRへの影響:+0.4%):BASFは85年間のPIBノウハウを活用し、燃料システムや胴体接合部向けの防湿シーラントを提供しています。PIBの化学的不活性は、ビスフェノール規制が迫る複合航空機フレーム樹脂との適合性を保証します。Global Bioenergiesは、持続可能な航空燃料(e-SAF)中間体に対して95%以上の選択性を達成し、将来のジェット燃料ブレンドにバイオイソブチレンを位置づけています。長い認証サイクルは高い切り替えコストを生み出し、PIBシーラントのサプライヤーはコモディティエラストマーを超えるマージンを獲得できます。このトレンドは北米、ヨーロッパで長期的(4年以上)に影響を与えます。

* 余剰トウモロコシベースのバイオエタノールを収益化するためのバイオイソブチレンルートの採用(CAGRへの影響:+0.3%):北米とブラジルを中心に、バイオエタノールを原料とするバイオイソブチレンの生産ルートが長期的(4年以上)な影響をもたらすと予測されています。

市場の抑制要因

* MTBE代替品としてのアルキル-ターシャリー-アミルエーテル(TAME)の浸透増加(CAGRへの影響:-0.7%):地下水汚染問題を受けて23の米国州がMTBEを禁止したため、精製業者はTAMEの低い溶解度と同等のオクタン性能を検討しています。RFGブレンド中の蒸気圧バランスは直接的な切り替えを複雑にしますが、ISOMALK-3異性化技術は運用コストを20%削減し、触媒寿命を10年延長するため、TAME原料がより安価になります。将来の再生可能燃料基準(RFS)の目標は、高度なバイオ酸素化合物を重視しており、MTBEの経済性にさらなる圧力をかけています。この抑制要因はグローバル、特に先進国で中期的(2~4年)に影響を与えます。

* 製油所のC4ストリームの変動が自家供給原料を制限(CAGRへの影響:-0.5%):2024年には東南アジアのいくつかのクラッカーでマージンがマイナスに転じ、計画外のシャットダウンが発生して地域のC4供給が逼迫しました。スポットn-ブタンの変動はブレント原油の変動に追随し、イソブチレン生産者にとって原料価格の急激な変動を引き起こしています。ONGCは2028年半ばまでに年間80万トンの米国産エタンを輸入し、クラッカーの収率を安定させる予定であり、企業が供給リスクを軽減するために講じる対策を浮き彫りにしています。EUのクラッカー合理化は、2026年までにさらに100万トン/年のエチレンを停止し、86~88%の稼働率を回復することを目指しています。2025年7月に発効する米国の燃料合理化規則は、追加のコンプライアンスコストを課し、C4ストリームがイソブチレン抽出よりもアルキレートに向かう可能性があります。この抑制要因はグローバル、特にアジア太平洋地域で短期的(2年以内)に影響を与えます。

* バイオイソブチレン技術のスケールアップリスク(CAGRへの影響:-0.2%):バイオイソブチレン技術の商業的スケールアップには依然としてリスクが伴い、特に北米とヨーロッパにおいて長期的な市場成長を抑制する可能性があります。

セグメント分析

* 製品タイプ別:MTBEの優位性とETBEの挑戦

MTBEはオクタン価向上における確立された役割により、2024年にイソブチレン市場の78.85%のシェアを維持しました。一方、ETBEは2030年までに5.18%のCAGRで成長すると予測されています。Evonikのドイツおよびベルギーの工場はヨーロッパへの供給を維持しており、より厳格な燃料指令下でもMTBEの回復力を示しています。対照的に、ETBEのバイオエタノールとの連携は脱炭素化戦略の中心にあります。タイは下流のETBE経路を支援する年間20万トンのバイオエチレンプロジェクトを承認しました。MTBEベースの誘導体のイソブチレン市場規模は2030年までに270億米ドルに達すると予測されていますが、ETBEのより小さな基盤は急速に拡大しています。MTBEとナノTiO₂添加剤を組み合わせた研究開発は、排気ガス排出量を削減し、MTBEの競争力を維持しています。しかし、再生可能燃料義務はETBEを優遇しており、特にEUとブラジルでは、2030年以降のMTBEのシェアが徐々に侵食される可能性を示唆しています。両誘導体は、下流のイソブチレン回収のために高純度TBAを共同生産する統合型PO/TBA複合施設から恩恵を受けています。

* 用途別:ブチルゴムがリードし、燃料添加剤が加速

ブチルゴム合成は、安定したタイヤ交換サイクルと電気自動車の普及に支えられ、2024年にイソブチレン市場シェアの39.76%を占めました。ExxonMobilは、空気保持ライナーやEVバッテリーガスケットにおけるブチルゴムの重要な役割を強調しています。ブチルゴムに起因するイソブチレン市場規模は、4.2%のCAGRで成長し、2030年までに140億米ドルに達すると予想されています。燃料添加剤は、ラテンアメリカとアジアでのMTBE/ETBE需要の復活により、5.61%の最も急なCAGRを示しています。ブラジルのオットーサイクル成長と米国の高オクタン価ブレンドが添加剤の需要を後押ししています。特殊エラストマーとシーラントは、医薬品ストッパーや航空宇宙接合部におけるPIBの不透過性に依存しており、高マージンのニッチ市場を形成しています。OXO-Dプロセスからのブタジエンなどの化学中間体は、下流の多様性を広げています。

** 地域別:アジア太平洋地域が市場を牽引

アジア太平洋地域は、自動車産業の拡大、インフラ開発、および化学製造拠点の成長により、イソブチレン市場において最も大きなシェアを占めています。特に中国とインドでは、タイヤ製造や燃料添加剤の需要が増加しており、市場の成長を強力に推進しています。北米とヨーロッパは、特殊エラストマーや高付加価値製品への需要に支えられ、安定した成長を続けています。ラテンアメリカと中東・アフリカ地域は、経済発展と工業化の進展に伴い、新たな成長機会を提供しています。

このレポートは、イソブチレン市場に関する包括的な分析を提供しています。イソブチレンは、石油のような穏やかな臭いを持つ無色のガスで、航空ガソリン、化学薬品、食品用酸化防止剤、包装材、プラスチックなど、幅広い製品の製造中間体として利用されています。

市場規模と成長予測に関して、イソブチレン市場は2025年に294.1億米ドルと評価され、2030年までに359.7億米ドルに達すると予測されています。特に、燃料添加剤セグメントは、規制当局によるオクタン価および排出ガス要件の厳格化を背景に、2025年から2030年の間に年平均成長率(CAGR)5.61%で最も速い成長を遂げると見込まれています。

製品タイプ別では、メチルターシャリーブチルエーテル(MTBE)とエチルターシャリーブチルエーテル(ETBE)に分類されます。MTBEは、オクタン価向上剤としての確立された役割により、2024年には世界の収益の78.85%を占め、市場を支配しています。用途別では、燃料添加剤、ブチルゴム用モノマー、化学中間体、特殊エラストマーおよびシーラントが主要なセグメントです。エンドユーザー産業別では、自動車、航空宇宙、医薬品、酸化防止剤、その他の産業(潤滑剤、農薬など)が含まれます。

地域別分析では、アジア太平洋地域が世界の需要の55.19%を占める主要な市場となっています。これは、中国とインドにおける大規模な石油化学製品の拡張により、豊富なC4原料が確保され、最終用途の成長が促進されているためです。その他、北米、欧州、南米、中東およびアフリカ地域も詳細に分析されています。

市場の成長を促進する主な要因としては、世界のブチルゴムタイヤ生産の急速な回復、MTBEおよびETBEアンチノック添加剤の需要増加、医薬品エラストマーにおける高純度イソブチレンへのシフト、航空宇宙複合材料におけるイソブチレンベースのPIBシーラントの採用、そして余剰のトウモロコシ由来バイオエタノールを収益化するためのバイオイソブチレン経路の導入が挙げられます。

一方で、市場の成長を抑制する要因も存在します。これには、MTBE代替品としてのアルキルターシャリーアミルエーテル(TAME)の普及拡大、製油所のC4ストリームの変動による自家原料の制限、およびバイオイソブチレン技術のスケールアップリスクが含まれます。

競争環境の章では、市場集中度、戦略的動向、市場シェア/ランキング分析が提供されています。主要企業のプロファイルには、Axens、BASF、Exxon Mobil Corporation、Honeywell International Inc.、Kaneka Corporation、Linde PLC、LyondellBasell Industries Holdings B.V.、OMV Aktiengesellschaft、Shell plc、SIBUR Holding PJSC、Sumitomo Chemical Co., Ltd.、TPC Group、Vinati Organics Limitedなどが含まれ、各社の概要、主要セグメント、財務情報、戦略的情報、製品・サービス、最近の動向が詳述されています。

本レポートは、市場の機会と将来の展望、未開拓分野および満たされていないニーズの評価も行っており、イソブチレン市場の全体像を把握するための包括的な情報を提供しています。市場規模と予測は、価値(USD百万)に基づいており、世界15カ国の市場をカバーしています。

1. はじめに

- 1.1 調査の前提と市場の定義

- 1.2 調査範囲

2. 調査方法

3. エグゼクティブサマリー

4. 市場概況

- 4.1 市場概要

- 4.2 市場の推進要因

- 4.2.1 世界のブチルゴムタイヤ生産の急速な回復

- 4.2.2 MTBEおよびETBEアンチノック添加剤の需要増加

- 4.2.3 医薬品エラストマーにおける高純度イソブチレンへの移行

- 4.2.4 航空宇宙複合材料におけるイソブチレン系PIBシーラントの採用

- 4.2.5 余剰トウモロコシ由来バイオエタノールの収益化のためのバイオイソブチレン経路の採用

- 4.3 市場の阻害要因

- 4.3.1 MTBE代替品としてのアルキル-ターシャリー-アミルエーテル(TAME)の浸透の増加

- 4.3.2 製油所C4ストリームの変動による自家原料の制限

- 4.3.3 バイオイソブチレン技術のスケールアップリスク

- 4.4 バリューチェーン分析

- 4.5 ポーターの5つの力

- 4.5.1 供給者の交渉力

- 4.5.2 消費者の交渉力

- 4.5.3 新規参入の脅威

- 4.5.4 代替製品およびサービスの脅威

- 4.5.5 競争の程度

5. 市場規模と成長予測(金額)

- 5.1 製品タイプ別

- 5.1.1 メチルターシャリーブチルエーテル (MTBE)

- 5.1.2 エチルターシャリーブチルエーテル (ETBE)

- 5.2 用途別

- 5.2.1 燃料添加剤

- 5.2.2 ブチルゴム用モノマー

- 5.2.3 化学中間体

- 5.2.4 特殊エラストマー&シーラント

- 5.3 エンドユーザー産業別

- 5.3.1 自動車

- 5.3.2 航空宇宙

- 5.3.3 医薬品

- 5.3.4 酸化防止剤

- 5.3.5 その他のエンドユーザー産業 (潤滑剤、農薬)

- 5.4 地域別

- 5.4.1 アジア太平洋

- 5.4.1.1 中国

- 5.4.1.2 インド

- 5.4.1.3 日本

- 5.4.1.4 韓国

- 5.4.1.5 その他のアジア太平洋地域

- 5.4.2 北米

- 5.4.2.1 米国

- 5.4.2.2 カナダ

- 5.4.2.3 メキシコ

- 5.4.3 ヨーロッパ

- 5.4.3.1 ドイツ

- 5.4.3.2 イギリス

- 5.4.3.3 フランス

- 5.4.3.4 イタリア

- 5.4.3.5 その他のヨーロッパ地域

- 5.4.4 南米

- 5.4.4.1 ブラジル

- 5.4.4.2 アルゼンチン

- 5.4.4.3 その他の南米地域

- 5.4.5 中東およびアフリカ

- 5.4.5.1 サウジアラビア

- 5.4.5.2 南アフリカ

- 5.4.5.3 その他の中東およびアフリカ地域

6. 競合情勢

- 6.1 市場集中度

- 6.2 戦略的動向

- 6.3 市場シェア(%)/ランキング分析

- 6.4 企業プロファイル (グローバル概要、市場概要、主要セグメント、利用可能な財務情報、戦略情報、主要企業の市場ランク/シェア、製品&サービス、および最近の動向を含む)

- 6.4.1 Axens

- 6.4.2 BASF

- 6.4.3 Exxon Mobil Corporation

- 6.4.4 Honeywell International Inc.

- 6.4.5 Kaneka Corporation

- 6.4.6 Linde PLC

- 6.4.7 LyondellBasell Industries Holdings B.V.

- 6.4.8 OMV Aktiengesellschaft

- 6.4.9 Shell plc

- 6.4.10 SIBUR Holding PJSC

- 6.4.11 住友化学株式会社

- 6.4.12 TPC Group

- 6.4.13 Vinati Organics Limited

7. 市場機会と将来展望

*** 本調査レポートに関するお問い合わせ ***

イソブチレンは、化学式C4H8で表される分岐鎖アルケンの一種であり、2-メチルプロペンとも呼ばれます。常温常圧では無色の気体で、特有の甘い臭気を持ち、引火性が高いのが特徴です。炭素原子が4つ、水素原子が8つから構成され、その分子構造中に二重結合を持つため、非常に反応性に富んでいます。石油化学工業において、ナフサ分解や流動接触分解(FCC)プロセスで生成されるC4留分(ブテン類)の一つとして得られ、他のブテン異性体(1-ブテン、シス-2-ブテン、トランス-2-ブテン)と区別されます。この高い反応性が、様々な高分子材料や化学品の原料として利用される基盤となっています。

イソブチレンそのものに直接的な「種類」という概念はあまりありませんが、その誘導体や関連化合物が多岐にわたります。主要なものとしては、イソブチレンを重合させて得られるポリイソブチレン(PIB)や、少量のイソプレンと共重合させて製造されるブチルゴム(IIR)が挙げられます。また、かつてガソリンのオクタン価向上剤として広く用いられたメチル-tert-ブチルエーテル(MTBE)もイソブチレンから合成されます。MTBEの代替品として注目されるtert-ブタノール(TBA)も関連が深く、さらにアクリル樹脂の原料となるメタクリル酸メチル(MMA)もイソブチレンを原料とする製造法が存在します。これらの化合物は、イソブチレンの特性を活かして多様な産業分野で利用されています。

イソブチレンの主な用途は、その誘導品の製造にあります。最も重要な用途の一つは、ポリイソブチレン(PIB)の原料です。PIBは、粘着剤、シーラント、潤滑油添加剤、燃料添加剤、電気絶縁材料などに幅広く使用されています。次に重要なのが、ブチルゴム(IIR)の原料としての利用です。ブチルゴムは、優れた気密性、耐熱性、耐薬品性を持つため、自動車タイヤのインナーライナー、医療用栓、防振材、シーリング材などに不可欠な素材です。また、メタクリル酸メチル(MMA)の製造にも用いられ、MMAは透明性の高いアクリル樹脂(PMMA)の原料として、建築材料、自動車部品、電子機器、光学材料などに広く使われています。かつてはガソリン添加剤であるMTBEの主要原料でしたが、環境規制によりその需要は大きく減少しました。その他にも、酸化防止剤、香料、医薬品中間体などのファインケミカルの原料としても利用されています。

イソブチレンの製造は、主に石油化学プラントにおけるナフサ分解や流動接触分解(FCC)プロセスで生成されるC4留分からの分離・精製技術に依存しています。C4留分中にはイソブチレンの他に1-ブテン、2-ブテン、ブタジエンなどが含まれるため、選択的な分離技術が重要となります。具体的には、MTBE合成反応を利用してイソブチレンのみを反応させ、その後MTBEを分解して高純度のイソブチレンを回収するMTBE分解法が広く用いられてきました。また、イソブタンの脱水素反応によってイソブチレンを製造する技術も存在します。誘導品の製造においては、ポリイソブチレンやブチルゴムを製造するためのカチオン重合技術、MMA製造における触媒技術などが重要な関連技術として挙げられます。これらの技術は、イソブチレンの効率的な生産と高付加価値化に貢献しています。

イソブチレンの市場は、その供給源が主に石油化学プラントの副産物であるため、原油価格やナフサ分解の稼働状況に大きく左右されます。かつてはMTBEが最大の需要分野でしたが、環境規制によるMTBEの使用制限・禁止が世界的に進んだことで、イソブチレン市場は大きな転換期を迎えました。これにより、余剰となったイソブチレンをブチルゴムやポリイソブチレン、MMAなどの高付加価値製品へ転換する動きが加速しました。現在、アジア、特に中国がイソブチレンの最大の生産・消費地域となっており、自動車産業の成長やインフラ整備が需要を牽引しています。市場価格は、原料であるC4留分の価格動向、主要誘導品の需給バランス、そして各地域の環境規制や政策によって変動する傾向にあります。主要メーカーは、供給の安定化と誘導品ポートフォリオの最適化に注力しています。

イソブチレンの将来展望は、持続的な需要が見込まれる誘導品分野の成長と、環境規制への対応が鍵となります。ブチルゴムは、電気自動車(EV)の普及に伴う軽量化ニーズや、高性能タイヤへの需要増加により、今後も安定した成長が期待されます。ポリイソブチレンも、自動車部品、医療、建設分野での用途拡大が見込まれます。MMAの需要も、アクリル樹脂の幅広い用途(建築、自動車、電子機器など)に支えられ、堅調に推移すると考えられます。一方で、環境負荷低減の観点から、バイオマス由来のイソブチレン製造技術の研究開発が進められており、将来的には持続可能な原料への転換が期待されます。また、より効率的な生産プロセスや、新たな高機能誘導品の開発も、イソブチレン市場の成長を後押しする要因となるでしょう。グローバルな経済状況や地政学的リスク、原油価格の変動など、外部要因の影響も引き続き注視していく必要があります。