信用状確認市場の規模と展望、2025-2033年

※本ページの内容は、英文レポートの概要および目次を日本語に自動翻訳したものです。最終レポートの内容と異なる場合があります。英文レポートの詳細および購入方法につきましては、お問い合わせください。

*** 本調査レポートに関するお問い合わせ ***

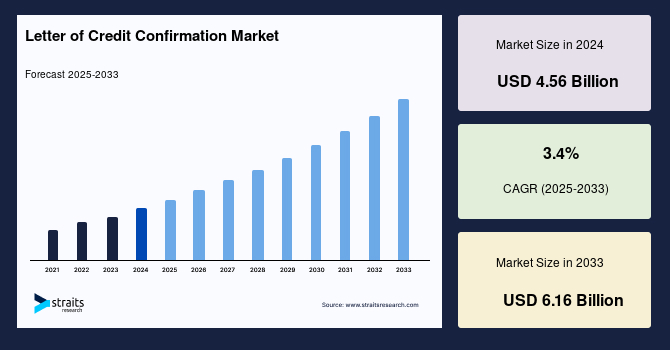

世界の信用状確認市場は、2024年に45.6億米ドルの規模を記録し、2025年には47.1億米ドル、そして2033年までには61.6億米ドルに達すると予測されており、予測期間(2025年~2033年)における年平均成長率(CAGR)は3.4%が見込まれています。

**市場概要**

信用状とは、取引において買い手が売り手に確実に支払いを行うことを保証する金融商品の一種です。これは、国内および海外貿易市場において、安全な支払条件と国際取引を円滑に進めるために利用されます。信用状発行のプロセスでは、銀行またはその他の金融機関が買い手と売り手の間の第三者として機能し、信用状を発行します。これにより、貿易契約に詳細に記載された特定の約束が履行された際に、資金の引き渡しが保証されます。

典型的な信用状確認取引には、買い手側の銀行である発行銀行と、売り手側の銀行である確認銀行の二つの銀行が関与します。輸入業者に代わって信用状を発行する発行銀行は、支払いを保証します。そして、現在の取引条件が発行銀行によって満たされることを前提に、確認銀行も信用状に独自の確認を追加します。

輸入業者と輸出業者は、グローバル貿易の拡大を背景に、貿易書類を保護し、支払いリスクを低減するために信用状確認サービスを主に利用しています。特に、輸出業者と、政治的または経済的に高い不確実性を持つ国の発行銀行との間に信頼の問題がある場合、信用状確認は重要なセキュリティメカニズムとなります。このため、貿易業者が信用状確認サービスの利用に傾倒する傾向は、市場を牽引する最も重要な要因の一つとなっています。

**市場推進要因**

信用状確認市場の成長を推進する主な要因は多岐にわたります。

1. **グローバル貿易の拡大と支払いリスクの低減:** 世界貿易の拡大に伴い、ますます多くの輸入業者と輸出業者が、市場における支払いリスクを軽減するために、保有する貿易書類を保護するための予防策を講じています。信用状確認は、このような状況下で支払い保証を強化し、貿易業者に安心感を提供します。これにより、国境を越えた取引がより活発に行われるようになり、信用状確認の需要も増加しています。

2. **専門的な貿易金融ソリューションへの需要増加:** 信用状確認サービスの提供業者が業界内で製品ラインを拡大するにつれて、個別化された貿易金融ソリューションへの需要が高まっています。輸出業者や輸入業者は、発行銀行および確認銀行に対し、彼らのニーズにより良く適合した、迅速な信用状確認サービスを求めています。このようなカスタマイズされたソリューションへの要求が、市場の拡大を促しています。

3. **規制支援と法的枠組みの整備:** 市場での競争力を維持するために、信用状確認の提供業者は現在、いくつかのモデル法、規則、および規制を導入しています。新たな規制機関によって導入される法的手続きに関する貿易協定は、市場における安全な信用状確認サービスの拡大を推進する技術の一つとなっています。これにより、信用状確認が提供する保証の信頼性がさらに高まり、利用が促進されています。

**市場抑制要因**

一方で、信用状確認市場の成長を阻害する要因も存在します。

1. **詐欺行為とサイバー攻撃の脅威:** 市場の成長に伴い、支払いや取引の実行がより簡単になる一方で、信用状確認のプロセスがオンライン化され、発行銀行と受取銀行間の取引には世界中で多数の仲介者が関与するようになりました。これにより、オンライン取引メカニズムのネットワークに対する詐欺行為やサイバー攻撃が発生しやすくなり、データ漏洩、貿易情報の損失、そして莫大な貿易金額の損失につながる可能性があります。

2. **偽造・不正な基礎書類の提出:** 輸出業者や輸入業者によって業界に提出される偽造または不正な基礎書類も、信用状確認市場の成長を妨げる主要な問題の一つとなっています。これらの不正行為は、信用状確認システムの信頼性を損ない、取引の安全性を低下させる懸念があります。

**市場機会**

これらの課題にもかかわらず、市場には大きな成長機会が存在します。

1. **ブロックチェーンおよび分散型台帳技術(DLT)などの技術革新:** ブロックチェーンや分散型台帳技術(DLT)といった技術の進歩は、信用状確認業界にとって大きな可能性を秘めていると期待されています。これらの技術的改善により、信用状確認の提供業者は、リアルタイムのデジタル化された信用状契約を構築し、取引に関する自動通知を実装し、市場におけるビジネス運営の全体的な効率を向上させることができます。

2. **新技術の導入と採用:** 時間のかかる伝統的な貿易書類の確認プロセスを合理化するため、信用状確認サービスを提供する企業による新技術の導入と採用は、今後数年間で市場に利益をもたらすと予想されています。これにより、取引の迅速化、コスト削減、およびセキュリティ強化が実現し、市場の新たな成長を牽引するでしょう。

3. **トレーダーによる迅速なオープンアカウント取引と簡素化された貿易プロセスの期待:** トレーダーがより迅速なオープンアカウント取引や信用状を介したより簡単な貿易プロセスを期待していることは、今後の数年間で収益性の高い機会を提示すると予想されるいくつかの変数の一つです。技術革新がこれらの期待に応えることで、市場はさらに拡大する可能性があります。

4. **中堅企業へのサービス拡大:** 中堅企業は担保、信用履歴、保証の不足により、市場の異なる銀行や金融機関から資金を確保する際に課題に直面しています。しかし、これらの企業は国内外の貿易市場拡大と経済成長を支えています。したがって、将来的に貿易金融サービスを提供する銀行やその他の金融機関が中堅企業にリーチを拡大する大きな機会が存在します。

**セグメント分析**

信用状確認市場は、信用状の種類別および企業規模別に詳細に分析されます。

**信用状の種類別**

1. **一覧払い信用状(Sight L/Cs):**

* このセグメントは最大の市場シェアを占めると推定されており、CAGRは2.87%で拡大すると予想されています。

* 一覧払い信用状は、国際貿易取引における商品およびサービスの支払いを証明するものです。支払いは市場の確認銀行に対して行われ、必要な書類を確認するために金融機関に提出されます。

* 信用状の条件が満たされ次第、サービス提供企業は合意された金額を支払うことが義務付けられています。一覧払い信用状による支払いの処理時間は、通常72時間、つまり3営業日です。

* 一覧払い信用状による支払いを完了するためには、買い手が購入した商品の出荷および配達の証明を含む必要な書類が必要です。

* 一覧払い支払いシステムは、即時かつ迅速な支払いの利点を提供し、市場のディーラーによって広く利用されています。発行機関および確認機関は、主要な市場トレンドになりつつある信用状確認のための即時支払いソリューションを開発しています。

* さらに、一覧払い支払いは商品の配達後、売り手への迅速な支払いを可能にし、市場の拡大に貢献しています。これは、売り手にとってキャッシュフローの改善とリスクの軽減に直結するため、非常に魅力的です。

2. **期限付信用状(Usance L/Cs / Deferred Payment L/Cs):**

* このセグメントは二番目に大きな市場シェアを占めます。

* 猶予払い信用状または繰延払い信用状として知られる商業信用状は、顧客と売り手が異なる国にいる場合に発行されます。これは、輸入業者の銀行に支払いが行われるまでに、買い手に追加の時間を与えます。

* 繰延払いは、取引中に当事者に関連書類が提示された時点で確定されます。繰延払いは、取引を完了するために、請求書または輸送書類が発行された日から60日以内に処理されなければなりません。

* 繰延払いは通常、従来のプロセスで記述され、取引の完了には2〜3ヶ月を要します。この長い期間のため、ディーラーは即時支払いオプションに移行しつつあります。結果として、これは信用状確認支払い市場における主要なトレンドの一つとして急速に浮上しています。

* さらに、この支払いメカニズムは、国際貿易取引に従事する買い手と売り手の間で長期的な信頼関係を構築するのに貢献します。また、最低2ヶ月以内に支払いが行われる必要があるため、買い手は比較的低い金融コストで商品を輸入することができます。これらは、繰延払い市場の成長を推進するいくつかの要因です。

**企業規模別**

1. **大企業(Large Enterprises):**

* 大企業セグメントは最大の市場シェアを占めると推定されており、CAGRは2.91%で拡大すると予想されています。

* 大企業とは、従業員が500人以上の大規模な企業経営のビジネスを指します。これらの大規模な企業は、その要件に合わせた専門的な貿易金融ソリューションに頻繁に依存しています。

* これらの大企業には、サプライチェーンファイナンス、信用状の発行および確認、出荷保証、輸入ローン、インボイスファイナンス、その他類似の貿易金融サービスが提供されています。

* ヘルスケア、メディア&テクノロジー、電力&公益事業など、さまざまな業界の大企業は、近年、信用状確認サービスの最も重要な利用者となっています。これらの分野の大企業は広範な貿易を行い、優れた収益水準を生み出しています。

* 結果として、確認銀行および発行銀行は、この分野内で製品およびサービスの開発と、カスタマイズされたオファーの提供において魅力的な潜在力を持つと期待されています。

2. **中堅企業(Medium-Sized Enterprises):**

* 中堅企業セグメントは二番目に大きな市場シェアを占めると推定されています。

* 中堅企業は、独自の収入と資産を管理する自律的なビジネスです。拡大する中堅企業は、この絶えず進化する技術分野における新興経済国に大きく貢献しています。

* 将来的に、この分野の企業は、国際的にビジネスを行うことで生産量を増やし、市場を多様化する可能性があります。これは市場成長の重要な推進要因となるでしょう。

* しかし、中堅企業は、担保、信用履歴、および保証の不足により、市場の異なる銀行や金融機関から資金を確保する際に課題に直面しています。

* これらのビジネスセクターは、国内外の貿易市場の拡大と経済成長の両方を支えています。したがって、将来的に貿易金融サービスを提供する銀行やその他の金融機関が中堅企業にリーチを拡大する大きな機会が存在します。

**地域分析**

地域別に見ると、市場の成長と特徴には顕著な違いが見られます。

1. **アジア太平洋地域(Asia Pacific):**

* アジア太平洋地域は、5.71%という最も高いCAGRで拡大し、地域市場を牽引すると推定されています。

* この地域の確認銀行および発行銀行は、拡大を追求し続け、地域の貿易金融サービスの将来の発展に注力しています。

* さらに、新興経済国と地域の変化する法的環境により、トレーダーは事業を拡大しています。その結果、これらのトレーダーは信用状確認市場にとって不可欠な成長要因となっています。

* 地域のトレーダーが信用状確認サービスに引き続き依存しているため、これらのサービスは予測期間中も支配的な地位を維持すると予想されます。

2. **欧州(Europe):**

* 欧州は11億9,100万米ドルの市場規模を保持し、2.2%のCAGRで成長すると予想されています。

* ほとんどの欧州諸国において、貸付および施設メカニズムの基盤となる信用状は、他の欧州貸し手に代わって発行銀行が前面に立って提供しています。結果として、これは地域における主要なトレンドの一つとして進化しています。

* しかし、デジタル技術が普及するにつれて、欧州の信用状確認サービス提供業者は、ブロックチェーンや分散型台帳技術を積極的に導入しています。これにより、従来の信用状確認サービスにとっては市場の制約要因の一つとなりつつあります。

* 逆に、トレーダーがより迅速なオープンアカウント取引や、信用状を介したより簡単な貿易プロセスを期待していることは、今後数年間で収益性の高い機会を提示すると予想されるいくつかの変数の一つです。これは、欧州市場におけるイノベーションと適応の必要性を示唆しています。

Report Coverage & Structure

- 目次

- セグメンテーション

- 調査方法

- 無料サンプルを入手

- 目次

- エグゼクティブサマリー

- 調査範囲とセグメンテーション

- 調査目的

- 制限と仮定

- 市場範囲とセグメンテーション

- 考慮される通貨と価格設定

- 市場機会評価

- 新興地域/国

- 新興企業

- 新興アプリケーション/エンドユース

- 市場トレンド

- 推進要因

- 市場警告要因

- 最新のマクロ経済指標

- 地政学的な影響

- 技術的要因

- 市場評価

- ポーターの5つの力分析

- バリューチェーン分析

- 規制の枠組み

- 北米

- 欧州

- アジア太平洋

- 中東およびアフリカ

- ラテンアメリカ

- ESGトレンド

- 世界の信用状確認市場規模分析

- 世界の信用状確認市場の紹介

- 信用状の種類別

- 概要

- 信用状の種類別(金額)

- 一覧払い信用状

- 金額別

- 期限付き信用状

- 金額別

- エンドユーザー別

- 概要

- エンドユーザー別(金額)

- 小規模企業

- 金額別

- 中規模企業

- 金額別

- 大規模企業

- 金額別

- 信用状の種類別

- 世界の信用状確認市場の紹介

- 北米市場分析

- 概要

- 信用状の種類別

- 概要

- 信用状の種類別(金額)

- 一覧払い信用状

- 金額別

- 期限付き信用状

- 金額別

- エンドユーザー別

- 概要

- エンドユーザー別(金額)

- 小規模企業

- 金額別

- 中規模企業

- 金額別

- 大規模企業

- 金額別

- 米国

- 信用状の種類別

- 概要

- 信用状の種類別(金額)

- 一覧払い信用状

- 金額別

- 期限付き信用状

- 金額別

- エンドユーザー別

- 概要

- エンドユーザー別(金額)

- 小規模企業

- 金額別

- 中規模企業

- 金額別

- 大規模企業

- 金額別

- 信用状の種類別

- カナダ

- 欧州市場分析

- 概要

- 信用状の種類別

- 概要

- 信用状の種類別(金額)

- 一覧払い信用状

- 金額別

- 期限付き信用状

- 金額別

- エンドユーザー別

- 概要

- エンドユーザー別(金額)

- 小規模企業

- 金額別

- 中規模企業

- 金額別

- 大規模企業

- 金額別

- 英国

- 信用状の種類別

- 概要

- 信用状の種類別(金額)

- 一覧払い信用状

- 金額別

- 期限付き信用状

- 金額別

- エンドユーザー別

- 概要

- エンドユーザー別(金額)

- 小規模企業

- 金額別

- 中規模企業

- 金額別

- 大規模企業

- 金額別

- 信用状の種類別

- ドイツ

- フランス

- スペイン

- イタリア

- ロシア

- 北欧

- ベネルクス

- その他の欧州

- アジア太平洋市場分析

- 概要

- 信用状の種類別

- 概要

- 信用状の種類別(金額)

- 一覧払い信用状

- 金額別

- 期限付き信用状

- 金額別

- エンドユーザー別

- 概要

- エンドユーザー別(金額)

- 小規模企業

- 金額別

- 中規模企業

- 金額別

- 大規模企業

- 金額別

- 中国

- 信用状の種類別

- 概要

- 信用状の種類別(金額)

- 一覧払い信用状

- 金額別

- 期限付き信用状

- 金額別

- エンドユーザー別

- 概要

- エンドユーザー別(金額)

- 小規模企業

- 金額別

- 中規模企業

- 金額別

- 大規模企業

- 金額別

- 信用状の種類別

- 韓国

- 日本

- インド

- オーストラリア

- 台湾

- 東南アジア

- その他のアジア太平洋

- 中東およびアフリカ市場分析

- 概要

- 信用状の種類別

- 概要

- 信用状の種類別(金額)

- 一覧払い信用状

- 金額別

- 期限付き信用状

- 金額別

- エンドユーザー別

- 概要

- エンドユーザー別(金額)

- 小規模企業

- 金額別

- 中規模企業

- 金額別

- 大規模企業

- 金額別

- アラブ首長国連邦

- 信用状の種類別

- 概要

- 信用状の種類別(金額)

- 一覧払い信用状

- 金額別

- 期限付き信用状

- 金額別

- エンドユーザー別

- 概要

- エンドユーザー別(金額)

- 小規模企業

- 金額別

- 中規模企業

- 金額別

- 大規模企業

- 金額別

- 信用状の種類別

- トルコ

- サウジアラビア

- 南アフリカ

- エジプト

- ナイジェリア

- その他のMEA

- ラテンアメリカ市場分析

- 概要

- 信用状の種類別

- 概要

- 信用状の種類別(金額)

- 一覧払い信用状

- 金額別

- 期限付き信用状

- 金額別

- エンドユーザー別

- 概要

- エンドユーザー別(金額)

- 小規模企業

- 金額別

- 中規模企業

- 金額別

- 大規模企業

- 金額別

- ブラジル

- 信用状の種類別

- 概要

- 信用状の種類別(金額)

- 一覧払い信用状

- 金額別

- 期限付き信用状

- 金額別

- エンドユーザー別

- 概要

- エンドユーザー別(金額)

- 小規模企業

- 金額別

- 中規模企業

- 金額別

- 大規模企業

- 金額別

- 信用状の種類別

- メキシコ

- アルゼンチン

- チリ

- コロンビア

- その他のラテンアメリカ

- 競争環境

- 信用状確認市場のプレイヤー別シェア

- M&A契約と提携分析

- 市場プレイヤー評価

- バンク・オブ・アメリカ・コーポレーション

- 概要

- 事業情報

- 収益

- 平均販売価格 (ASP)

- SWOT分析

- 最近の動向

- シティグループ

- DBS銀行

- JPモルガン・チェース

- みずほ銀行

- 三菱UFJ銀行

- スコシアバンク

- スタンダードチャータード

- 三井住友銀行

- PNCファイナンシャル・サービシズ・グループ

- バンク・オブ・アメリカ・コーポレーション

- 調査方法

- 調査データ

- 二次データ

- 主要な二次情報源

- 二次情報源からの主要データ

- 一次データ

- 一次情報源からの主要データ

- 一次情報の内訳

- 二次および一次調査

- 主要な業界インサイト

- 二次データ

- 市場規模推定

- ボトムアップアプローチ

- トップダウンアプローチ

- 市場予測

- 調査仮定

- 仮定

- 制限事項

- リスク評価

- 調査データ

- 付録

- ディスカッションガイド

- カスタマイズオプション

- 関連レポート

- 免責事項

*** 本調査レポートに関するお問い合わせ ***

信用状確認とは、国際貿易における決済手段の一つである信用状(Letter of Credit, L/C)に対し、開設銀行(発行銀行)以外の銀行(確認銀行)が、その信用状に基づく支払いの義務を別途引き受けることを指します。信用状は、輸入者の依頼に基づき開設銀行が発行し、輸出者(受益者)に対し、指定された書類が提示されれば支払いを確約するものです。しかし、開設銀行の信用力や、その国の政治的・経済的リスク、あるいは輸出者が開設銀行と直接取引がない場合など、輸出者にとって不安要素が存在することがあります。このような状況で、確認銀行が信用状の支払いを追加で保証することで、輸出者はより安心して取引を進めることができるようになります。

確認の主な目的は、輸出者にとっての支払い確実性を高めることにあります。具体的には、開設銀行が破綻するリスクや、開設銀行のある国で外貨送金が制限されるなどのカントリーリスクを回避することが可能になります。確認銀行は、通常、輸出者の所在国にある大手銀行や、国際的な信用力のある銀行が務めることが多く、これにより輸出者は、自国または信頼できる第三国の銀行からの支払い保証を得られるため、安心して商品の出荷やサービスの提供を行うことができます。確認が行われた信用状は「確認信用状(Confirmed L/C)」と呼ばれ、確認銀行は開設銀行とは独立して、信用状条件を満たした書類が提示された場合に支払いを履行する義務を負います。

信用状確認にはいくつかの形態があります。最も一般的なのは、開設銀行が確認を依頼し、確認銀行がこれに応じて支払いを保証する「確認信用状」です。これに対し、確認が行われない信用状は「非確認信用状(Unconfirmed L/C)」と呼ばれ、この場合、通知銀行は単に信用状の存在を輸出者に通知するだけで、自身の支払い義務は負いません。また、特別なケースとして「サイレントコンファメーション(Silent Confirmation)」と呼ばれるものも存在します。これは、開設銀行の依頼や通知なしに、受益者(輸出者)の依頼に基づき、通知銀行やその他の銀行が信用状の確認を行う形態であり、開設銀行はこの確認の存在を知らないことが一般的です。さらに、信用状金額の一部のみを確認する「部分確認」や、特定の書類条件のみを確認するといった柔軟な対応が取られることもあります。

信用状確認の利用は、特に新興市場国や政治経済情勢が不安定な国との取引において、輸出者にとって極めて重要な意味を持ちます。輸出者は、遠隔地の見知らぬ銀行が開設した信用状に対して、自国または信頼のおける金融機関からの保証を得ることで、貿易代金回収のリスクを大幅に軽減できます。これにより、輸出者は資金繰りの計画を立てやすくなり、また、確認銀行から信用状の買い取り(ネゴシエーション)を受けることで、早期に代金を受け取ることが可能になるため、キャッシュフローの改善にも寄与します。このように、信用状確認は、国際貿易の円滑化とリスクヘッジのための強力なツールとして機能しているのです。

このプロセスにおいて、複数の銀行が関与するため、情報の正確かつ迅速な伝達が不可欠です。そこで重要な役割を果たすのが、SWIFT(Society for Worldwide Interbank Financial Telecommunication)と呼ばれる国際銀行間金融通信ネットワークです。信用状の発行、修正、そして確認の依頼や通知は、SWIFTメッセージ(例えば、信用状発行にはMT700、確認の通知にはMT710などが用いられます)を通じて行われ、これにより世界中の銀行間で標準化された形式で安全かつ効率的に情報が交換されます。また、信用状取引全般、そして確認に関する国際的なルールは、国際商業会議所(ICC)が定める「信用状統一規則(UCP: Uniform Customs and Practice for Documentary Credits)」によって規定されており、最新版であるUCP600が広く適用されています。

近年では、デジタル技術の進化に伴い、信用状確認を含む貿易金融の分野でもデジタルトランスフォーメーションが進んでいます。ブロックチェーン技術や分散型台帳技術(DLT)を活用したプラットフォームが開発され、信用状の電子化、書類の電子提示、そして確認プロセスの透明化と効率化が試みられています。これらの技術は、取引の参加者間でリアルタイムに情報を共有し、改ざん不可能な形で記録することで、従来の紙ベースのプロセスに比べて、処理時間の短縮、コスト削減、そしてセキュリティの向上を実現することを目指しています。しかし、法的な枠組みの整備や国際的な標準化など、実用化にはまだ課題も残されていますが、将来的には信用状確認のあり方を大きく変える可能性を秘めていると言えるでしょう。

このように、信用状確認は、国際貿易における決済リスクを軽減し、輸出者の安心感を高めるための重要な金融サービスです。開設銀行の信用リスクやカントリーリスクをヘッジし、SWIFTやUCPといった国際的なインフラとルールに支えられながら、貿易取引の確実性と効率性を向上させています。そして、最新のデジタル技術を取り入れながら、その進化は今後も続くことでしょう。