マイクロインシュアランス市場規模・シェア分析 – 成長トレンドと予測 (2025年~2030年)

グローバルマイクロインシュアランス市場は、モデルタイプ(パートナーエージェントモデル、フルサービスモデル)、製品タイプ(生命保険、医療・入院給付金、財産・作物保険など)、流通チャネル(直接販売、金融機関・MFI、デジタル)、プロバイダー(商業保険会社、協同組合・相互保険会社、援助・政府支援スキーム)、および地域によってセグメント化されています。市場予測は、金額(米ドル)で提供されます。

※本ページの内容は、英文レポートの概要および目次を日本語に自動翻訳したものです。最終レポートの内容と異なる場合があります。英文レポートの詳細および購入方法につきましては、お問い合わせください。

*** 本調査レポートに関するお問い合わせ ***

マイクロインシュアランス市場の概要:成長トレンドと2030年までの予測

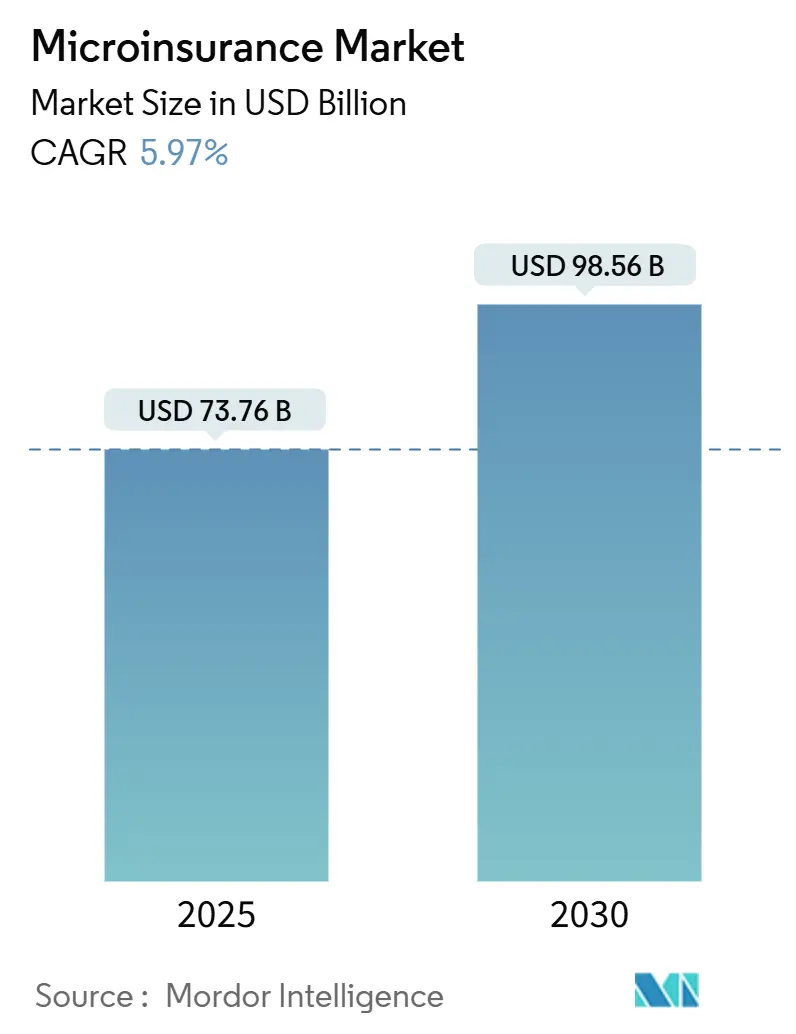

マイクロインシュアランス市場は、2025年には737.6億米ドルと推定され、2030年には985.6億米ドルに達すると予測されており、予測期間(2025年~2030年)において年平均成長率(CAGR)5.97%で成長すると見込まれています。この市場の拡大は、モバイルマネーの普及、包括的な金融を求める規制要件、および流通コストを削減するインシュアテックの急速な採用が複合的に作用していることによって推進されています。

デジタルプラットフォームはすでに保険料収入の35.4%を占めており、代理店モデルよりも速いペースで成長しています。これは、初めて保険に加入する人々にとって、シームレスで手間のかからない加入プロセスが魅力的であることを示しています。商業保険会社は、その資本力とコンプライアンスに関する専門知識を活用して、手頃な価格の保険を拡大し続けています。一方、パートナーエージェント提携は、アクセスが困難な地域社会において地域に根ざしたサービスを提供しています。アジア太平洋地域は現在、マイクロインシュアランス市場において最も高い保険料収入の増加に貢献していますが、あらゆる地域で保険の保護ギャップは依然として大きく、パラメトリック型、組み込み型、AI引受型ソリューションに対する長期的な需要を支えています。

# 主要なレポートのポイント

* 製品タイプ別: 2024年には生命保険が収益シェアの36.7%を占めました。健康・入院給付金保険は、2030年までにCAGR 5.78%で成長すると予測されています。

* モデルタイプ別: パートナーエージェントモデルが2024年の世界マイクロインシュアランス市場シェアの43.5%を占め、2030年までにはCAGR 8.31%で最も速い成長を記録すると予測されています。

* 流通チャネル別: デジタルプラットフォームは2024年の世界マイクロインシュアランス市場規模の35.4%を占め、2025年から2030年の間にCAGR 6.52%で拡大すると予測されています。

* プロバイダー別: 商業保険会社は2024年の世界マイクロインシュアランス市場規模の62.3%を占め、2030年までにはCAGR 7.22%で成長すると予測されています。

* 地域別: 北米が2024年の世界マイクロインシュアランス市場シェアの26.5%を占めましたが、アジア太平洋地域は2030年までにCAGR 6.23%で最も急速に成長する地域となる見込みです。

# 世界のマイクロインシュアランス市場のトレンドと洞察

促進要因

1. モバイルマネーの普及による金融サービスへのアクセス拡大:

モバイルマネーのエコシステムは、低所得層のユーザーが携帯電話一つで支払い、本人確認、保険契約サービスを完結できるため、初めて保険に加入する機会を創出しています。エチオピアでは2024年に820億米ドルのモバイル取引が行われ、50%の増加を記録し、世界のマイクロインシュアランス市場の成長基盤を拡大しました。ザンビアでも同様の傾向が見られ、成人の58.4%がモバイルウォレットを積極的に利用しており、保険会社に直接的で低コストなチャネルを提供しています。ChubbのGrab Ride Coverのように、チェックアウト時に旅行遅延保護を販売する事例は、デジタルトラフィックを保険料収入に転換する方法を示しています。従来の保険普及率が5%を下回る市場では、携帯電話を介したサービス提供により、顧客獲得費用が60%以上削減され、大衆向け商品のユニットエコノミクスが強化されています。この要因はCAGR予測に+1.8%の影響を与え、サハラ以南アフリカや東南アジアで特に顕著であり、中期的(2~4年)な影響が見込まれます。

2. 包括的保険を義務付ける政府の政策:

多くの規制当局が保険を不可欠なサービスと位置付けています。インドの保険規制開発庁(IRDAI)は「2047年までにすべての人に保険を」というロードマップを立ち上げ、2024年には手数料無料の保険購入・サービスを提供するデジタルマーケットプレイス「Bima Sugam」を稼働させました。ブラジルのSUSEPはオープンインシュアランスのデータ共有規則を導入し、顧客が記録をシームレスに転送できるようにしました。この取り組みは、共有データに基づいたオーダーメイドの保険商品を開発するよう保険会社を促し、大幅な商品革新を促進すると期待されています。一方、インドネシアのOJK規制第8号(2024年)は、商品承認をわずか5日間に短縮し、新商品の市場投入までの時間を大幅に削減しています。これらの規制は、執行と堅牢なインフラを組み合わせることで、安定した保険料収入を確保し、業務効率を高め、革新的な設計の開発におけるコンプライアンス課題を軽減することを目指しています。この要因はCAGR予測に+1.2%の影響を与え、アジア太平洋地域やラテンアメリカで特に顕著であり、長期的(4年以上)な影響が見込まれます。

3. デジタルプラットフォームとインシュアテックパートナーシップの台頭:

世界の組み込み型保険料収入は、二桁成長率で急速に拡大しています。POS(販売時点)保険は、日常的なアプリ内で規模を拡大しています。SmartpayはChubbと提携し、日本のBNPL(後払い決済)チェックアウトに購入保護を統合し、消費者に取引中の追加セキュリティを提供しています。一方、Allianz PartnersはCosmo Connectedと協力し、IoTヘルメットに個人傷害保険を組み込み、リアルタイムでユーザーの安全性を高めています。ラテンアメリカでは、Prudentialが123Seguroと提携し、配車サービスやEコマースのデータを活用して迅速かつ正確な保険見積もりを提供することで、保険未加入層をターゲットにしています。これらの戦略的提携は、流通コストを削減し、コンバージョン率を高め、保険会社に行動データの安定した流入を提供することで、引受プロセスを改善・最適化し、より良いリスク評価と顧客満足度を実現しています。この要因はCAGR予測に+1.5%の影響を与え、北米やアジア太平洋地域で特に顕著であり、短期的(2年以内)な影響が見込まれます。

4. 気候リスクに対するパラメトリック型マイクロインシュアランス:

パラメトリック型トリガーは、従来の調査から衛星データによる損害査定へと移行しており、保険金支払いを迅速化し、透明性と効率性を確保することで顧客の信頼を高めています。世界のパラメトリック保険料のプールが拡大するにつれて、特に気候リスクに脆弱な地域において、世界のマイクロインシュアランス市場の成長に大きな機会が生まれています。フィリピンでは、CLIMBS Cooperativeが14の信用組合から126にまでリーチを大幅に拡大し、現在85,000人の農家を自動的な気象指数連動型決済で保護しており、悪天候時にタイムリーで信頼性の高い財政支援を提供しています。このモデルの適応性を示すものとして、Swiss Reは炭素クレジットの不履行をカバーし始めており、新たなリスクや持続可能性の課題に対処するパラメトリック保険の可能性を示しています。さらに、AI駆動型のハザード分析は、ベースリスクを低減し、世界のマイクロインシュアランス市場のイノベーターが、これまで保険不可能と見なされていた農業リスクを正確に価格設定できるようにすることで、サービスが行き届いていないコミュニティへの保険ソリューションのアクセス可能性と手頃な価格を向上させています。この要因はCAGR予測に+0.9%の影響を与え、世界中の気候変動に脆弱な地域で特に顕著であり、中期的(2~4年)な影響が見込まれます。

5. Eコマースや配車アプリにおける組み込み型保険:

組み込み型保険は、Eコマースや配車アプリなどの日常的なデジタルプラットフォームにシームレスに統合されることで、消費者が商品やサービスを購入する際に、関連する保険を同時に購入できる機会を提供します。これにより、保険の購入プロセスが簡素化され、顧客体験が向上し、保険の普及率が向上します。この要因はCAGR予測に+1.1%の影響を与え、世界中の都市市場で特に顕著であり、短期的(2年以内)な影響が見込まれます。

6. 衛星・リモートセンシングデータによるマイクロ作物保険:

衛星やリモートセンシングデータは、農業分野におけるマイクロ作物保険の引受と支払いプロセスを革新しています。これらの技術は、作物の健康状態、気象パターン、災害の影響に関する正確なデータを提供し、従来の現地調査が困難な地域でもリスク評価と迅速な保険金支払いを可能にします。これにより、開発途上国の農業地域におけるマイクロインシュアランス市場の拡大が促進されます。この要因はCAGR予測に+0.7%の影響を与え、開発途上市場の農業地域で特に顕著であり、長期的(4年以上)な影響が見込まれます。

抑制要因

1. データプライバシーとセキュリティの懸念:

ニューヨーク州金融サービス局は、人工知能の利用における説明責任と透明性を確保するため、取締役会承認のAIガバナンスプログラムを義務付けています。一方、コロラド州はアルゴリズムバイアステストを義務付け、差別的な結果を特定・軽減することを目指しており、代替データを活用する保険会社にとってコンプライアンスコストを増加させています。EU AI法は、潜在的なリスクに基づいてAIシステムを分類する階層型リスクフレームワークを導入し、違反に対する罰金は世界売上高の最大6%に達します。携帯電話のメタデータに依存する保険会社は、データの完全性とプライバシーを保護するために、暗号化、同意管理、監査ツールへの投資を余儀なくされており、すでに厳しいマイクロインシュアランスの経済性をさらに圧迫しています。アルゴリズムの公平性やこれらの規制への準拠を証明できないプロバイダーは、重大な市場アクセス制限に直面するリスクがあり、その事業継続性に影響を与える可能性があります。この要因はCAGR予測に-0.8%の影響を与え、EUや北米で特に顕著であり、短期的(2年以内)な影響が見込まれます。

2. 価格設定のための保険数理データの不足:

多くの新興経済国では、疾病率、死亡率、災害に関する複数年データが不足しており、正確なリスク評価と商品価格設定に不可欠な情報が不足しています。アフリカでは、驚くべきことに人口の97%が保険未加入であり、情報空白が生じ、損害率を著しく歪め、オーダーメイドの保険商品の開発を妨げています。インドの農村部における健康保険のパイロットプログラムでは、保険料無料の場合の加入率が79%であったのに対し、価格が導入されると60%に低下し、詳細で粒度の高いデータがない場合の逆選択の可能性を浮き彫りにしました。これらのギャップを埋めるため、保険会社は衛星画像、通話詳細記録、モバイルウォレット履歴などの代替データソースをますます活用して、リスクプロファイルの理解を深めています。しかし、これらのデータソースを検証し、保険数理モデルに統合するためのフレームワークはまだ初期段階にあり、広範な採用に課題を提起しています。この要因はCAGR予測に-1.1%の影響を与え、サハラ以南アフリカや東南アジアで特に顕著であり、中期的(2~4年)な影響が見込まれます。

3. 不正代理店による低い保険金支払い信頼度:

一部の市場では、不正な代理店による不適切な販売や保険金支払いの遅延・拒否が、顧客の保険に対する信頼を損なう原因となっています。特に規制が緩い市場では、このような問題が顕著であり、マイクロインシュアランスの普及を妨げる要因となります。この要因はCAGR予測に-0.9%の影響を与え、監督体制が弱い市場で特に顕著であり、中期的(2~4年)な影響が見込まれます。

4. 国境を越えた商品展開を制限する規制裁定:

各国の規制の違いは、多国籍企業が国境を越えてマイクロインシュアランス商品を展開する際の障壁となります。異なる規制要件に対応するためのコストと複雑さは、商品のスケーラビリティを制限し、市場の効率性を低下させる可能性があります。この要因はCAGR予測に-0.6%の影響を与え、多国籍企業の商品展開で特に顕著であり、長期的(4年以上)な影響が見込まれます。

# セグメント分析

モデルタイプ別: パートナーエージェントモデルが市場拡大を牽引

パートナーエージェントモデルは、2024年の保険料収入の43.5%を占め、世界のマイクロインシュアランス市場で最大のシェアを誇り、2030年までにCAGR 8.31%で拡大すると予測されています。この優位性は、地域信用組合、協同組合、郵便ネットワークが、中核的な銀行サービス普及率が30%を下回り、消費者の信頼が身近な機関にある地域社会において、ラストマイルの実現者として機能していることを反映しています。保険会社はバランスシートの能力と商品設計を提供し、代理店は現地での加入とサービス提供能力を提供することで、純粋な代理店モデルよりも20%~40%低い複合的な顧客獲得コストを実現しています。デジタルタブレットやUSSDフローにより、代理店は5分以内に保険証券を発行できるようになり、事務処理を削減し、コンプライアンス記録を監査対応可能な状態に保っています。これらの効率性は、一般的なマイクロチケットポリシーが年間5米ドル未満の保険料しか生み出さないため、極めて重要です。

パートナーエージェントモデルは、非公式な収入パターンに合わせた柔軟な保険料徴収サイクルもサポートしています。例えば、AXAのEssentiALLは、事故、生命、入院給付金を単一の保険にまとめ、保険契約者がモバイルウォレットを通じて週払いを可能にする機能を提供しており、2024年には更新率を14ポイント上昇させました。マレーシアのVSure TechのSMEプラットフォームは、マイクロ小売業者が使用するPOSソフトウェアに賠償責任保険を組み込むことで、このアプローチをさらに推進し、専任の営業部隊なしで60,000社に到達しています。規制当局は、パートナー企業が通常、堅牢なKYC(顧客確認)ファイルを維持しているため、マネーロンダリングのリスクを低減できるとして、この取り決めを支持しています。これらの利点により、このモデルは、完全にデジタルな挑戦者が規模を拡大する中でも、世界のマイクロインシュアランス市場シェアを拡大し続けると予測されています。

製品タイプ別: 健康保険が成長のリーダーとして浮上

クレジットライフ、定期保険、葬儀費用保険を含む生命保険商品は、2024年の保険料収入の36.7%を依然として占めていますが、健康・入院給付金保険は、2030年までにCAGR 5.78%で世界のマイクロインシュアランス市場で最も急速に成長している分野です。パンデミック後の意識の高まり、自己負担医療費の増加、政府の補助金プログラムが、たとえ最小限の入院給付金であっても、世帯をこれらの保険へと向かわせています。インドの480億ルピー(57億米ドル)の低額健康保険スキームへの割り当ては、非正規労働者の流動性ギャップを埋めるため、1日あたり10~15米ドルの入院費を払い戻すバンドル型保険のパイプラインを創出しました。アフリカでも同様の勢いが見られ、mPharmaの薬局主導型サブスクリプションは14の慢性疾患をカバーし、会員はコーヒー2杯分の月額料金を支払うことができます。

成長は、商品のモジュール性にも大きく依存しています。保険会社は、コアポリシーの文言を再設計することなく、歯科、出産、遠隔医療の特約を追加することができ、これにより規制当局への申請時間を短縮するのに役立っています。指数ベースの作物・家畜保険は、衛星気象データを使用して保険金支払いをトリガーし、従来の損害査定が実行不可能な農業地域における世界のマイクロインシュアランス市場規模の拡大を可能にしています。事故・障害特約は、月収の1%未満で所得補償給付を求める配車サービスや配達員の間で注目を集めています。より多くの政府がデジタル健康記録を義務付けるにつれて、引受会社は、価格設定をさらに洗練させ、損害率を削減できる詳細な請求データを取得できるようになるでしょう。

流通チャネル別: デジタルプラットフォームがアクセスを再構築

デジタルチャネルは、2024年のマイクロインシュアランス市場における世界保険料収入の35.4%を生み出し、CAGR 6.52%で成長しており、支店、MFIs(マイクロファイナンス機関)、代理店チャネルを上回っています。アジアの都市部におけるスマートフォン普及率が70%を超えることで、保険会社は3クリック未満で見積もりから契約までのプロセスを提供できるようになり、組み込み型チェックアウトオファーのコンバージョン率を30%以上に押し上げています。インドのBima Sugamは、規制当局が支援するプラットフォームアプローチを示しており、ユーザーが購入したすべての保険を収容する中立的なマーケットプレイスとして機能し、保険サービス時間を数日から数分に短縮し、重複するKYCを排除しています。ラテンアメリカでは、123SeguroのホワイトラベルAPIが現在40以上のEコマースサイトに接続されており、販売業者がカートページを離れることなく貨物保険をアップセルできるようになっています。

しかし、農村部や準都市部では物理的な接点が依然として重要です。ハイブリッドモデルでは、対面で保険を販売し、その後WhatsAppボットやIVRメニューを通じてサービスを提供することで、教育ニーズとコスト管理のバランスを取っています。MFIsは通常、ローン返済と同時に保険料を一括徴収することで、失効リスクを低減しています。ケニアの支店なし銀行代理店は、0.20米ドルという低額のマイクロ保険料の追加徴収を行っており、適切なテクノロジースタックがあれば少額のチケットでも収益性があることを証明しています。規制サンドボックスがリモートでの加入を促進するにつれて、純粋なデジタルジャーニーから生じる世界のマイクロインシュアランス市場規模は、2028年までに代理店主導の経路を上回ると予測されています。

プロバイダー別: 商業保険会社が規模の優位性を活用

商業保険会社は、2024年の保険料収入の62.3%を支配し、2030年までにCAGR 7.22%で成長すると予測されており、世界のマイクロインシュアランス市場におけるリードを固めています。彼らのソルベンシー資本、再保険契約、および保険数理の深さは、複数の地域で商品開発コストを償却することを可能にしています。Allianzの2024年第1四半期の営業利益40億ユーロは、発行コストを45%削減し、リアルタイムの請求トリアージを可能にするクラウドネイティブなポリシー管理プラットフォームに資金を提供しました。Zurichの営業利益74億米ドルは、外部からの寄付なしにサハラ以南アフリカでパラメトリック型干ばつ保険を試験的に導入する余力をもたらしています。

協同組合および相互保険会社は、社会的結束が最も高い地域で関連性を維持しており、多くの場合、マイクロインシュアランス市場におけるコミュニティの規範に響く貯蓄または配当要素を組み合わせています。援助関連スキームは超低所得層向けに介入しますが、資金の変動性がスケーラビリティを制限します。これら3つのプロバイダーカテゴリー間の戦略的提携が増加しており、商業保険会社がリスクを負担し、相互保険会社が流通を担い、援助機関が立ち上げ期間中に保険料補助金を提供しています。このような三者構造は、ソルベンシーコンプライアンスを確保しつつ、手頃な価格を維持するのに役立ち、利益目標と包摂の義務の両方をサポートするバランスの取れた競争環境を確立しています。

# 地域分析

* 北米: 2024年、北米はマイクロインシュアランス市場における世界の保険料収入の26.5%を占めました。これは、全米保険監督官協会(NAIC)が金融包摂を促進する取り組みを推進したことによるものです。この取り組みは、多様な人口層への保険商品の幅広いアクセスを奨励しています。カリフォルニア州では、主要な保険会社が市場シェアの85%に相当する基本的な保険を提供することが義務付けられており、これは山火事に脆弱な地域に資源を向け、高リスク地域におけるリスク軽減の重要なニーズに対応する動きです。米国は集中型の健康保険市場に直面しており、州の95%が高濃度に分類されているため、従来の雇用主提供プランを回避するニッチなマイクロ商品に機会が生まれています。これらのマイクロ商品は、特定の消費者のニーズに応え、柔軟性と手頃な価格を提供します。一方、カナダは連邦フィンテックサンドボックスを通じて成長を促進しており、金融サービスにおけるイノベーションのための管理された環境を提供しています。メキシコのフィンテック法は、オープンデータの採用を加速させ、保険分野における透明性と効率性を高めています。

* アジア太平洋: アジア太平洋地域は、2030年までにCAGR 6.23%で最も急速に成長するマイクロインシュアランス市場となる見込みです。40億人の消費者がデジタルウォレットに移行するにつれて、決済エコシステムが変革され、デジタル保険ソリューションへの需要が高まっています。衆安オンラインは、2024年に総書込保険料が24.7%急増し、テクノロジー輸出収益も40%増加したと報告しており、この地域の「保険+テクノロジー」の勢いを強調しています。テクノロジーの保険業務への統合は、顧客体験と業務効率を向上させています。インドのIRDAIは、2047年までにすべての市民が保険にアクセスできるようにするため、ユニバーサルカバレッジに向けた改革を推進しています。Bima Sugamプラットフォームは、市民に保険会社をまたがるポータブルなポリシーロッカーを提供し、ポリシー管理を簡素化し、透明性を向上させています。東南アジアのギグエコノミーは、ギグワーカーが直面する固有のリスクに対処するため、組み込み型個人傷害保険への需要を牽引しています。さらに、インドネシアは5日間の承認サイクルで商品発売を合理化しており、保険会社が市場の需要に迅速に対応し、より速いペースで革新することを可能にしています。

* ヨーロッパ: ヨーロッパでは、EU AI法によってアルゴリズムガバナンスが標準化され、国境を越えた事業が迅速化されることで、マイクロインシュアランス市場が着実に成長しています。この規制枠組みは、コンプライアンスと消費者保護を確保しつつ、イノベーションを促進します。AllianzによるViridiumの35億ユーロでの買収は、大陸における生命保険ポートフォリオ統合のトレンドを強調しており、ポートフォリオパフォーマンスの最適化と規模の達成に戦略的に焦点を当てていることを反映しています。北欧諸国でのパイロットプログラムは、リアルタイムのポリシーポータビリティの実現可能性を示しており、顧客の利便性を高め、市場競争力を促進しています。

* 南米: 南米は、ブラジルのオープンインシュアランスイニシアチブとメキシコのフィンテック法によって進展を遂げており、イノベーションを推進し、市場アクセスを改善しています。しかし、インフレと通貨変動が利益率に悪影響を与えており、保険会社が収益性を維持する上で課題となっています。

* 中東・アフリカ: 中東・アフリカは未開拓の可能性を秘めており、ケニアのパラメトリック型干ばつ保険や南アフリカの洪水保険は、気候関連リスクに対処するためのマイクロインシュアランス市場における機会を浮き彫りにしています。しかし、技術導入の限定性や流通ネットワークの未発達といったインフラ上の課題が、持続可能な成長のためのスケーラビリティの問題を引き起こしており、これらに対処する必要があります。

# 競合状況

世界のマイクロインシュアランス市場では、上位5社が中程度の集中度を示しています。商業グループは、その財務力を活用して、オーダーメイドの商品を提供し、規模の経済を活かすことで、そのリーチを拡大しています。対照的に、地域の協同組合は、その地域に根ざした存在感とコミュニティの信頼に支えられ、パーソナライズされたサービスを提供し、長期的な関係を育むことで、村落地域で優位性を保ち続けています。モバイルネットワーク事業者が引受業務に参入することで、競争環境はさらに顕著になります。彼らの合弁事業は、技術的な専門知識と広大な顧客基盤、そして斬新な流通チャネルを導入し、サービスが行き届いていないセグメントに対応し、マイクロインシュアランス商品へのアクセスを向上させています。

パートナーシップは、成長とイノベーションの戦略的焦点となっています。例えば、AXAのEssentiALLは、郵便局との提携を活用して、サービスが行き届いていない地域でのアクセスを強化し、その足跡を拡大することで、2026年までに2,000万人の顧客をターゲットにしています。一方、衆安は、そのクラウドコアを海外の保険会社にライセンス供与することで、技術を収益化しており、これらの保険会社が大規模なインフラ投資なしに業務を近代化できるようにし、新たな収益源を創出しています。また、VSure Techの革新的な従量課金モデルは、中小企業に時間単位の賠償責任保険を提供し、中小企業の特定のニーズに対応しており、ニッチな需要に応えるための商品マイクロセグメンテーションへの広範なトレンドを反映しています。

テクノロジーへの投資は、AI駆動型引受、パラメトリックトリガー、ブロックチェーンベースのポリシー管理に大きく偏っています。保険会社は、運転習慣、作物収量、配達プラットフォームからのデータを活用して、価格戦略を微調整し、リスク評価を改善し、業務効率を向上させています。気候関連ソリューション、非正規労働者向けの健康保険、中小企業向けのサイバー保険など、未開拓の分野には大きな潜在的成長機会が存在しますが、これらはまだほとんど探索されていません。低い参入障壁により、新規参入企業は迅速に市場適合性を評価でき、既存企業を常に刺激し、市場における継続的なイノベーションを促進するダイナミックな変化をもたらしています。このダイナミックな環境は、既存企業と新規参入企業の両方に、進化する顧客ニーズに対応し、新たなリスクに対処するための革新的なアプローチを模索することを促しています。

# マイクロインシュアランス業界の主要リーダー

* Allianz SE

* AXA SA

* Zurich Insurance Group

* American International Group (AIG)

* Hollard Insurance Company

# 最近の業界動向

* 2025年3月: Allianzは、BlackRockおよびT&D Holdingsと協力し、Viridium Groupを35億ユーロで買収するという重要な動きを見せました。この買収は、Allianzの生命保険ポートフォリオ統合市場における地位を強化し、事業規模と市場プレゼンスを向上させる戦略的な取り組みを反映しています。

* 2025年3月: Swiss Reは、Good Carbonと提携し、革新的な炭素クレジット不履行保険を導入しました。この革新的な商品は、代替クレジットのためのバッファプールを組み込むことで、炭素クレジットプロジェクトに関連するリスクに対処し、炭素オフセットメカニズムにおける信頼性と信頼性を高めることを目的としています。

* 2025年1月: Allianz Partnersは、EUの4つの市場で「allyz Cyber Care」を発表しました。この商品は、高度な予防技術と包括的な保険給付を組み合わせたもので、サイバー脅威に対する高まる懸念に対処し、消費者の保護を強化することを目指しています。

* 2024年10月: AmwinsはFloodbaseと協力し、カリフォルニア州の自治体向けにカスタマイズされたパラメトリック型洪水保険を導入しました。この革新的なソリューションは、気候変動による洪水リスクの増加に直面するコミュニティに対し、より迅速な保険金支払いと改善された財政的レジリエンスを提供することを目的としています。

マイクロインシュアランス市場に関する本レポートは、低所得者層が経済的な困難から立ち直るための手頃な保護を提供することを目的としています。本レポートでは、市場の動向、成長予測、主要な推進要因と阻害要因、競争環境、および将来の展望について詳細に分析しています。

世界のマイクロインシュアランス市場は、2025年には737.6億米ドルの規模に達し、2030年までには985.6億米ドルに成長すると予測されています。

市場の成長を牽引する主な要因としては、モバイルマネーの普及による金融サービスへのアクセス拡大、包括的な保険を義務付ける政府の政策、デジタルプラットフォームやインシュアテック企業との提携の増加が挙げられます。特に、気候変動リスクに対応するためのパラメトリック型マイクロインシュアランスの導入、Eコマースや配車アプリにおける組み込み型保険の台頭、衛星・リモートセンシングデータを利用したマイクロ作物保険の実現などが注目されています。

流通チャネル別では、モバイルウォレット、組み込み型決済、規制当局が支援するマーケットプレイスに支えられたデジタルプラットフォームが、2030年までに年平均成長率6.52%で最も急速に成長すると見込まれています。モデルタイプ別では、保険会社の能力とMFI(マイクロファイナンス機関)や協同組合などの地域機関を組み合わせたパートナーエージェントモデルが、2024年の保険料の43.5%を占め、モデルタイプの中で最も高い8.31%の年平均成長率を記録しています。地域別では、モバイルマネーの急速な普及、インドのBima Sugamのような支援的な規制、低額保険商品の提供を効率化するインシュアテックとの提携により、アジア太平洋地域が年平均成長率6.23%で主要な成長エンジンとなっています。

一方で、市場の成長を阻害する主な要因としては、データプライバシーとセキュリティに関する懸念、新興市場における保険料設定のためのアクチュアリーデータの不足、不正な代理店による低い保険金支払い信頼度、および国境を越えた商品展開を制限する規制上の問題が挙げられます。

本レポートでは、市場をモデルタイプ(パートナーエージェントモデル、フルサービスモデル)、商品タイプ(生命保険、医療・入院給付金、財産・作物保険、傷害・障害保険、家畜・指数型農業保険など)、流通チャネル(直接販売、金融機関・MFI、デジタル)、プロバイダー(商業保険会社、協同組合・相互保険会社、援助・政府支援スキーム)、および地域(北米、南米、欧州、アジア太平洋、中東・アフリカ)に細分化して分析しています。

競争環境については、市場集中度、戦略的動向、市場シェア分析、および主要企業のプロファイル(Allianz SE、AXA SA、Zurich Insurance Group、Ping An Insuranceなど多数)が含まれています。また、市場の機会と将来の展望、特に未開拓の領域や満たされていないニーズの評価についても言及されています。

1. はじめに

- 1.1 調査の前提と市場の定義

- 1.2 調査範囲

2. 調査方法

3. エグゼクティブサマリー

4. 市場概況

- 4.1 市場概要

-

4.2 市場の推進要因

- 4.2.1 モバイルマネーの拡大による金融サービスへのアクセス

- 4.2.2 包括的保険に関する政府の義務

- 4.2.3 デジタルプラットフォームとインシュアテック提携の台頭

- 4.2.4 気候リスクに対するパラメトリック型マイクロインシュアランス

- 4.2.5 Eコマースおよびライドヘイリングアプリにおける組み込み型保険

- 4.2.6 衛星およびリモートセンシングデータによるマイクロ作物保険の実現

-

4.3 市場の阻害要因

- 4.3.1 データプライバシーとセキュリティに関する懸念

- 4.3.2 価格設定のための限られた保険数理データ

- 4.3.3 不正な代理店による低い保険金支払い信頼度

- 4.3.4 国境を越えた製品展開を制限する規制裁定

- 4.4 バリュー/サプライチェーン分析

- 4.5 規制環境

- 4.6 技術的展望

-

4.7 ポーターの5つの力

- 4.7.1 新規参入者の脅威

- 4.7.2 買い手の交渉力

- 4.7.3 供給者の交渉力

- 4.7.4 代替品の脅威

- 4.7.5 競争上の対抗関係

- 4.8 業界のトレンドとイノベーション

5. 市場規模と成長予測(金額、米ドル)

-

5.1 モデルタイプ別

- 5.1.1 パートナーエージェントモデル

- 5.1.2 フルサービスモデル

-

5.2 製品タイプ別

- 5.2.1 生命保険(信用生命保険、定期保険、葬儀保険)

- 5.2.2 医療保険&入院給付金

- 5.2.3 財産保険&作物保険

- 5.2.4 傷害保険&障害保険

- 5.2.5 家畜保険&指数型農業保険

-

5.3 流通チャネル別

- 5.3.1 直販(代理店/支店)

- 5.3.2 金融機関&MFI

- 5.3.3 デジタル

-

5.4 提供者別

- 5.4.1 商業保険会社

- 5.4.2 協同組合&相互保険会社

- 5.4.3 援助/政府支援スキーム

-

5.5 地域別

- 5.5.1 北米

- 5.5.1.1 アメリカ合衆国

- 5.5.1.2 カナダ

- 5.5.1.3 メキシコ

- 5.5.2 南米

- 5.5.2.1 ブラジル

- 5.5.2.2 ペルー

- 5.5.2.3 チリ

- 5.5.2.4 アルゼンチン

- 5.5.2.5 その他の南米諸国

- 5.5.3 ヨーロッパ

- 5.5.3.1 ドイツ

- 5.5.3.2 イギリス

- 5.5.3.3 フランス

- 5.5.3.4 イタリア

- 5.5.3.5 スペイン

- 5.5.3.6 ベネルクス(ベルギー、オランダ、ルクセンブルク)

- 5.5.3.7 北欧諸国(スウェーデン、ノルウェー、デンマーク、フィンランド)

- 5.5.3.8 その他のヨーロッパ諸国

- 5.5.4 アジア太平洋

- 5.5.4.1 中国

- 5.5.4.2 インド

- 5.5.4.3 日本

- 5.5.4.4 韓国

- 5.5.4.5 オーストラリア

- 5.5.4.6 東南アジア

- 5.5.4.7 インドネシア

- 5.5.4.8 その他のアジア諸国

- 5.5.5 中東&アフリカ

- 5.5.5.1 アラブ首長国連邦

- 5.5.5.2 サウジアラビア

- 5.5.5.3 南アフリカ

- 5.5.5.4 ナイジェリア

- 5.5.5.5 その他の中東諸国

6. 競争環境

- 6.1 市場集中度

- 6.2 戦略的動向

- 6.3 市場シェア分析

-

6.4 企業プロファイル(グローバルレベルの概要、市場レベルの概要、主要セグメント、利用可能な財務情報、戦略情報、主要企業の市場ランク/シェア、製品&サービス、および最近の動向を含む)

- 6.4.1 アリアンツSE

- 6.4.2 アクサSA

- 6.4.3 チューリッヒ保険グループ

- 6.4.4 アメリカン・インターナショナル・グループ (AIG)

- 6.4.5 ホラード保険会社

- 6.4.6 バジャージ・アリアンツ生命保険

- 6.4.7 SBI生命保険

- 6.4.8 ICICIプルデンシャル生命保険

- 6.4.9 ピンアン保険

- 6.4.10 マップフレSA

- 6.4.11 マニュライフ・ファイナンシャル

- 6.4.12 プルデンシャルplc

- 6.4.13 サン・ライフ・ファイナンシャル

- 6.4.14 ブルーマーブル・マイクロインシュアランス

- 6.4.15 BIMA (ミルヴィク)

- 6.4.16 マイクロエンシュア (トゥラコ)

- 6.4.17 ブリタム・ホールディングス

- 6.4.18 パイオニア・ライフ(フィリピン)

- 6.4.19 バンコ・ド・ノルデステ・ド・ブラジル

- 6.4.20 CLIMBS生命&総合保険協同組合

7. 市場機会&将来展望

*** 本調査レポートに関するお問い合わせ ***

マイクロインシュアランスとは、従来の保険商品ではカバーされにくい、低所得層や貧困層を主な対象とした、少額の保険料で提供される小規模な保険商品のことを指します。これらの人々は、病気、事故、自然災害、死亡といった予期せぬ事態に直面した際に、経済的な打撃を受けやすく、それがさらなる貧困へとつながるリスクを常に抱えています。マイクロインシュアランスは、このような脆弱な人々が直面する特定のリスクに焦点を当て、彼らの経済的な安定を支援し、予期せぬ事態による困窮を防ぐことを目的としています。保険料、保険金額、補償範囲が従来の保険に比べて非常に小さく設定されており、アクセスしやすさと手頃な価格が特徴です。

マイクロインシュアランスには、対象とするリスクに応じて様々な種類が存在します。最も一般的なものとしては、契約者の死亡時に遺族に保険金が支払われる「生命保険」があります。これは、葬儀費用や遺族の生活費を賄うために利用されます。次に、医療費や入院費を補償する「健康保険」があり、貧困層が医療サービスにアクセスする際の経済的障壁を軽減します。また、干ばつ、洪水、病害虫などによる収穫減を補償する「農業保険」は、特に農業を主な生計手段とする地域で重要です。この分野では、降水量や気温などの客観的な指標に基づいて保険金が支払われる「インデックス型保険」が広く活用されています。その他にも、住宅や家財の損害を補償する「財産保険」や、地震や台風などの自然災害による被害を補償する「災害保険」、さらにはローン返済中に契約者が死亡した場合に債務をカバーする「信用生命保険」など、多岐にわたる商品が開発されています。

マイクロインシュアランスの用途は多岐にわたり、社会経済的な課題解決に貢献しています。第一に、予期せぬ出費による貧困層のさらなる困窮を防ぎ、貧困削減に直接的に寄与します。災害や病気のリスクから生計を守ることで、経済的な安定をもたらし、人々が安心して生活できる基盤を提供します。また、小規模事業者がリスクを恐れずに事業を拡大できるよう支援することで、起業活動を促進し、地域経済の活性化にも繋がります。従来の金融サービスから排除されていた人々を金融システムに取り込む「金融包摂」の重要なツールとしても機能します。自然災害が発生した際には、迅速な保険金支払いが被災者の生活再建を助け、災害復興を支援します。さらに、医療へのアクセスを改善することで、人々の健康増進にも貢献し、予防医療の促進にも繋がる可能性があります。

マイクロインシュアランスの普及と効率的な運営には、様々な関連技術が不可欠です。最も重要なのは「モバイル技術」です。携帯電話を通じた保険料の徴収や保険金の支払いは、銀行口座を持たない人々でも保険サービスを利用できるようにし、M-Pesaのようなモバイルマネーサービスとの連携は、取引の簡素化とコスト削減を実現しています。SMSによる情報提供や契約管理も、顧客とのコミュニケーションを円滑にします。「ブロックチェーン」技術は、契約の透明性を高め、改ざんを防止するだけでなく、スマートコントラクトによる自動支払いを可能にし、事務処理の効率化とコスト削減に貢献します。農業保険においては、「衛星画像」や「IoT(モノのインターネット)」が重要な役割を果たします。降水量、気温、作物の生育状況などをリアルタイムでモニタリングし、客観的なデータに基づいて保険金の支払いを自動的にトリガーすることで、迅速かつ公平な補償を実現します。「データ分析」と「AI(人工知能)」は、リスク評価の精度を向上させ、顧客セグメンテーションに基づいたパーソナライズされた商品開発を可能にします。また、不正請求の検知にも活用され、保険制度の健全性を保ちます。さらに、「生体認証」技術は、本人確認の簡素化とセキュリティ向上に寄与し、特に識字率の低い地域での利用を促進します。

マイクロインシュアランス市場の背景には、いくつかの重要な要因があります。まず、世界中の多くの貧困層が、予期せぬ事態に対する脆弱性を抱えながらも、従来の保険商品が高価で複雑すぎ、アクセスが困難であるという根強いニーズが存在しました。このような状況に対し、世界的に「金融包摂」を推進しようとする動きが強まり、金融サービスへのアクセスを持たない人々を金融システムに取り込むことが、貧困削減と経済発展の鍵であると認識されるようになりました。その中で、モバイル技術の爆発的な普及は、低コストで広範囲に保険サービスを提供することを可能にする技術的な基盤を築きました。また、開発途上国政府や世界銀行、国連開発計画といった国際機関が、マイクロインシュアランスの普及を積極的に支援し、政策的な後押しを行っています。既存のマイクロファイナンス機関が持つ広範なネットワークを活用し、保険商品を配布する連携モデルも成功を収めています。さらに、気候変動の影響により自然災害が増加していることも、特に農業分野における保険ニーズを高める要因となっています。

今後のマイクロインシュアランスの展望は非常に明るいと言えます。モバイル技術のさらなる進化とコスト削減により、これまで保険サービスにアクセスできなかったより多くの人々への普及が期待されます。これに伴い、特定のニーズに合わせた、よりカスタマイズされた商品が多様化していくでしょう。保険会社、テクノロジー企業、NGO、政府、マイクロファイナンス機関など、多様なアクター間のパートナーシップが強化され、それぞれの強みを活かした協業が進むことで、より効果的なサービス提供が可能になります。データ活用とAIの進化は、リスク評価の精度をさらに高め、商品開発や顧客サービスを高度化させるでしょう。健全な市場発展のためには、適切な規制環境の整備も不可欠であり、各国政府による取り組みが期待されます。マイクロインシュアランスは、貧困削減、健康と福祉、気候変動対策といった持続可能な開発目標(SDGs)の達成に向けた重要なツールとしての役割を担うことが期待されています。将来的には、先進国における低所得者層や特定のニッチ市場への応用も検討される可能性があり、その適用範囲はさらに広がっていくことでしょう。