電気自動車向けニッケル系電池市場:規模・シェア分析、成長トレンドと予測 (2025-2030年)

電気自動車向けニッケル系バッテリー市場レポートは、推進タイプ(BEVなど)、バッテリータイプ(ニッケル水素電池など)、車両タイプ(乗用車など)、フォームファクター(円筒形など)、電圧アーキテクチャ(400Vシステム以下など)、エンドユーザー(OEMなど)、および地域によってセグメント化されています。市場予測は、金額(米ドル)で提供されています。

※本ページの内容は、英文レポートの概要および目次を日本語に自動翻訳したものです。最終レポートの内容と異なる場合があります。英文レポートの詳細および購入方法につきましては、お問い合わせください。

*** 本調査レポートに関するお問い合わせ ***

電気自動車用ニッケルベースバッテリー市場の概要

本レポートは、電気自動車(EV)用ニッケルベースバッテリー市場の規模、シェア、トレンド、および2030年までの分析を提供しています。市場は、推進タイプ(BEV、PHEVなど)、バッテリータイプ(ニッケル水素、NCA/NCMなど)、車両タイプ(乗用車、商用車など)、フォームファクター(円筒形、パウチセルなど)、電圧アーキテクチャ(400V以下システム、800Vシステムなど)、エンドユーザー(OEM、フリートオペレーターなど)、および地域別にセグメント化されており、市場予測は金額(米ドル)で提供されています。

市場概要

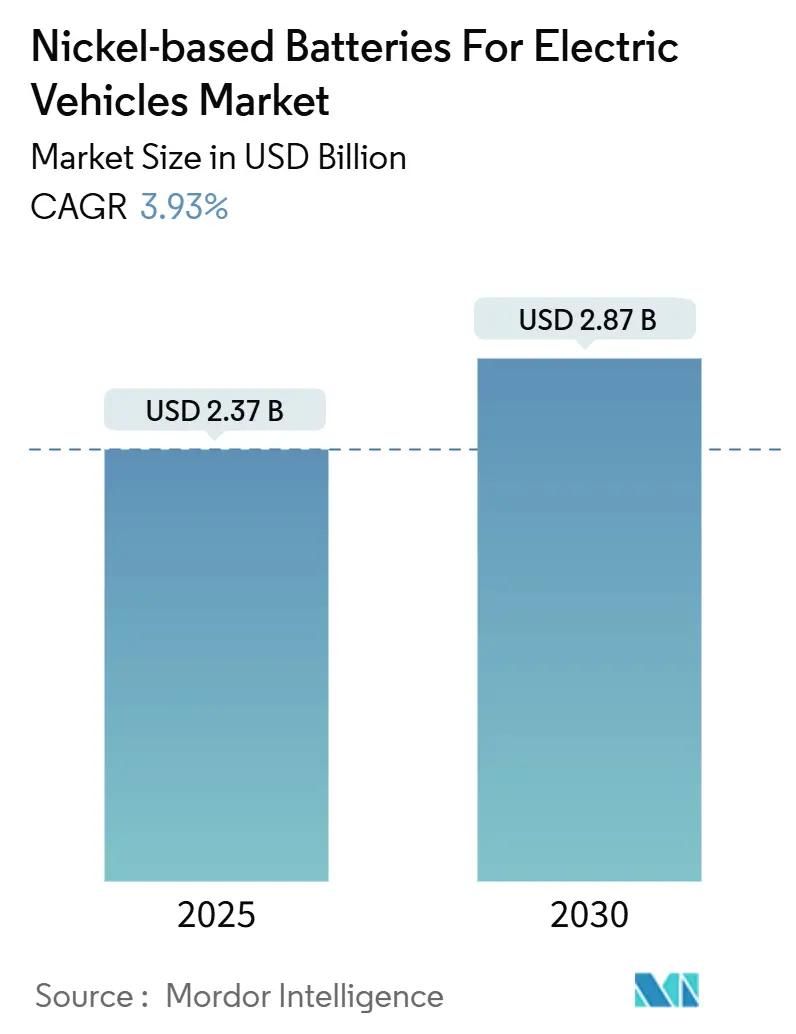

電気自動車用ニッケルベースバッテリー市場は、2025年に23.7億米ドルと推定され、2030年には28.7億米ドルに達すると予測されており、予測期間(2025年~2030年)中の年平均成長率(CAGR)は3.93%です。現在の市場は成熟期にあり、量販セグメントでの需要は横ばいであるものの、プレミアムセグメントや商用フリートのニッチ市場では堅調な需要が続いています。主要自動車メーカーは、400マイル以上の航続距離を維持するため、フラッグシップモデルに高ニッケル化学を採用し続けています。一方、欧米諸国政府は輸入依存度を減らすため、国内での採掘および精錬に対するインセンティブを加速させています。OEMによる800V電気プラットフォームへの移行、Battery-as-a-Service契約の採用増加、リサイクルへの垂直統合が、今後の戦略的優先事項を形成しています。

市場規模(2025年)は23.7億米ドル、市場規模(2030年)は28.7億米ドル、成長率(2025年~2030年)は3.93% CAGRと予測されています。最も急速に成長する市場はアジア太平洋地域であり、最大の市場はヨーロッパです。市場集中度は中程度と評価されています。

主要なレポートのポイント

* 推進タイプ別: 2024年にはPHEVが収益シェアの64.51%を占め市場を牽引しましたが、BEVは2030年までに5.16%の最も高いCAGRを記録すると予測されています。

* バッテリータイプ別: 2024年には先進的なNCA/NCM化学がニッケルベースEVバッテリー市場シェアの51.28%を占めました。一方、NiMHは2030年までに4.75%のCAGRで成長すると見込まれています。

* 車両タイプ別: 2024年には商用車がニッケルベースEVバッテリー市場規模の63.29%を占めました。乗用車は4.18%のCAGRでこれを上回ると予想されています。

* フォームファクター別: 2024年にはパウチセルが57.28%のシェアを占めました。円筒形セルは2030年までに5.17%のCAGRを記録すると予測されています。

* 電圧アーキテクチャ別: 2024年には800Vシステムが66.47%のシェアを占めました。400V以下のシステムは4.41%のCAGRで成長すると予測されています。

* エンドユーザー別: 2024年にはフリートオペレーターが需要の71.22%を占めました。OEM組立ラインは4.27%の最も速いCAGRで成長しています。

* 地域別: 2024年にはヨーロッパが44.27%のシェアで市場をリードしましたが、アジア太平洋地域は5.11%の最も速いCAGRで成長しています。

世界の電気自動車用ニッケルベースバッテリー市場のトレンドと洞察

推進要因(Drivers)

1. 世界のEV生産量の急速な拡大:

車両組立量の急増は、カソード化学が多様化する中でもニッケルの絶対需要を押し上げています。世界のセル生産者は、2025年にはバッテリーあたりのニッケル含有量が前年比8%増加し、平均25.3kgになると報告しており、これは400マイルの航続距離を必要とするプレミアムSUVによって牽引されています。2025年3月から稼働しているパナソニックのカンザス工場(40億米ドル規模)は、毎秒60個以上のセルを生産しており、国内生産能力への業界のコミットメントを示しています。しかし、プレミアム需要への高い依存は、フラッグシップモデルの発売を遅らせるマクロ経済の減速に対してサプライヤーを脆弱にする可能性があります。この要因はCAGR予測に+1.2%の影響を与え、グローバル、特にアジア太平洋地域で中期的(2~4年)に影響を及ぼします。

2. 積極的な排出削減義務と財政的インセンティブ:

米国のインフレ削減法(IRA)は、700億米ドルを超える消費者向けクレジットと製造補助金を計上し、外国の懸念企業からの調達規則に対する前例のない精査を引き起こしています。ヨーロッパでは、フリート平均CO2目標が2025年に100g/kmに厳格化され、長距離ニッケル化学に対するOEMの選好を加速させています。インドネシアは鉱石へのアクセスを維持するために二国間協定を積極的に追求しており、地政学的な交渉が戦略的な調達経路をどのように方向付けているかを示しています。この要因はCAGR予測に+0.8%の影響を与え、ヨーロッパと北米で短期的(2年以内)に影響を及ぼします。

3. OEMによる800V高ニッケルプラットフォームへの移行:

自動車メーカーは、充電時間を300kmの航続距離回復で15分未満に短縮するため、800Vトポロジーを推進しています。BMWの第6世代eDriveは、エネルギー密度が20%高い円筒形セルフォーマットを導入し、ボルボのES90は1MWのピークで充電し、10分で300kmの航続距離を追加します。シリコンカーバイドインバーター、軽量な銅ハーネス、および厳格な熱マージンは、暴走リスクなしに大電流パルスを維持できる高ニッケルパックのビジネスケースを強化しています。この要因はCAGR予測に+0.7%の影響を与え、ヨーロッパと北米のプレミアムセグメントで中期的(2~4年)に影響を及ぼします。

4. LFPに対するニッケルリッチ化学の高いエネルギー密度:

ニッケルリッチNCAカソードは、セルレベルで260Wh/kgに達することが多く、一般的なLFPフォーマットが160Wh/kgに近いままであるのに対し、その差は大きいです。この差は、ペイロードのペナルティが直接貨物収入の損失につながる長距離トラックにおいて極めて重要です。最近の単結晶カソードのブレークスルーは、残留リチウムを54%削減し、初期サイクル容量の低下を抑え、保証寿命を延ばしています。しかし、BYDのブレードデザインLFPモジュールは体積的な不利を縮小しており、ニッケルサプライヤーは90%以上のニッケル含有カソードを目指すR&Dを強化せざるを得ません。この要因はCAGR予測に+0.6%の影響を与え、グローバルのプレミアムEVセグメント、特にヨーロッパと北米で長期的(4年以上)に影響を及ぼします。

5. 規模の経済によるUSD/kWhの低下:

この要因はCAGR予測に+0.4%の影響を与え、アジア太平洋地域の製造ハブからグローバル市場に波及し、中期的(2~4年)に影響を及ぼします。

6. クローズドループニッケル回収の商業化:

この要因はCAGR予測に+0.3%の影響を与え、北米とヨーロッパで規制支援を受けながら長期的(4年以上)に影響を及ぼします。

抑制要因(Restraints)

1. LFPの急速なコスト低下による量販BEVにおけるニッケル需要の侵食:

中国のスケールアップされた生産ラインは現在、LFPパックを80米ドル/kWh未満で提供しており、これは予算セグメント外でニッケルバッテリーをプレミアム化する閾値となっています。フォードやGMを含む自動車メーカーは、中価格帯の自動車向けにマンガンリッチブレンドに転換し、カソードのニッケル含有量を削減しています。60米ドル/kWh未満で価格設定されたナトリウムイオン電池のプロトタイプは、エントリーレベルモデルからニッケルを完全に排除する可能性があり、ニッケルは高い重量エネルギーが不可欠な用途に限定されることになります。この要因はCAGR予測に-1.1%の影響を与え、中国がリードし、ヨーロッパと北米に拡大しながら中期的(2~4年)に影響を及ぼします。

2. クラス1バッテリーグレードニッケルの不安定な供給と価格:

2025年初頭、モロワリ工業団地での地滑りにより生産が中断された後、ニッケル先物価格は15,000米ドルから15,800米ドル/トンで変動しました。高圧酸浸出(HPAL)の廃水は環境監視を強化させ、西側市場へのアクセスを脅かしています。西側諸国政府は国内鉱山の許可を迅速化することで対応していますが、7~10年のリードタイムが緩和を遅らせています。価格の不確実性は長期的なオフテイク契約を複雑にし、新しい硫酸塩変換施設への下流投資を阻害しています。この要因はCAGR予測に-0.9%の影響を与え、インドネシアが供給の60%を支配するグローバル市場で短期的(2年以内)に影響を及ぼします。

3. 全固体リチウム金属電池のロードマップ:

この要因はCAGR予測に-0.8%の影響を与え、グローバルのプレミアムセグメントの計画に長期的(4年以上)に影響を及ぼします。

4. ESG(環境・社会・ガバナンス)への反発:

この要因はCAGR予測に-0.6%の影響を与え、インドネシアおよび西側の輸入市場で中期的(2~4年)に影響を及ぼします。

セグメント分析

1. 推進タイプ別: PHEVが電動化のギャップを埋める

プラグインハイブリッド車(PHEV)は、2024年にニッケルベースEVバッテリー市場シェアの64.51%を占め、自動車メーカーが充電インフラを過度に拡張することなく航続距離の期待に応えるフォーマットとして、市場を支えています。このシェアは、ニッケルベースEVバッテリー市場規模の中で最大の推進タイプセグメントであり、その商業的重みを強調しています。BEVは5.16%のCAGRで最も急速に拡大していますが、その展開は急速充電器の密度に依存します。ハイブリッド車は、グリッド能力が遅れている地域で依然として関連性を保っており、燃料電池電気自動車は水素の希少性のためニッチな存在にとどまっています。自動車メーカーは、規制当局が設定した100kmの電気のみ走行目標を達成するため、ニッケルリッチパックをPHEVに組み込んでいます。トヨタの歴史的なNiMHへの依存は、徐々にリチウムイオンとの提携に道を譲っており、技術シフトを証明しています。フリート購入者がICEバックアップの保証を好むことでPHEVの販売量は堅調ですが、ゼロエミッションオプションへの税制変更が成長を抑制する可能性もあります。したがって、推進タイプマトリックスは、少なくとも今世紀半ばまでは、ニッケルを主に過渡的なフォーマットに割り当て続けるでしょう。

2. バッテリータイプ別: 先進的なニッケルリッチ化学がプレミアム用途を支配

高ニッケルNCAおよびNCMカソードは、ニッケルベースEVバッテリー市場内で最大の化学ブロックである51.28%のシェアを占めました。継続的な設計サイクルはニッケル含有量を90%以上に押し上げ、セルレベルのエネルギーを高める一方で、熱管理の要求を複雑にしています。ハイブリッド車で好まれるNiMHセルは、供給の確実性と確立されたリサイクルチャネルに支えられ、4.75%の最も活発なCAGRを記録しています。高ニッケルカソードにおける表面マイクロクラックやガス発生に対処するR&D努力は、単結晶設計で測定可能な進歩を示しています。OEMの購入決定は、長距離高速道路走行を必要とする高級セダンやライトトラック向けにエネルギー密度中心のままでです。対照的に、ニッケルカドミウム、ニッケル鉄、ニッケル亜鉛化学は、温度耐性が重量指標よりも優先される航空地上設備や定置型バックアップシステムで存続しています。

3. 車両タイプ別: 商用フリートが採用を牽引

商用トラック、バン、バスは、2024年のニッケルベースEVバッテリー市場規模の63.29%を占めました。これらのオペレーターは、ペイロードとデューティサイクルの経済性を最適化し、ニッケルの高い比エネルギーに依存してバッテリー質量と貨物容量のバランスを取っています。乗用車は4.18%のCAGRで増加していますが、価格感度により多くの購入者がLFP代替品に流れています。フリート調達チームは、定価よりも1マイルあたりのコストを評価し、信頼性の高いサイクル寿命を重視する長期サービス契約につながっています。総コストモデルは、高ニッケルパックが、初期費用は高いものの、毎日200kmを超えるルートで優れた生涯価値を提供することを示しています。二輪車やマイクロEVは、東南アジアでニッケルベースEVバッテリー市場の地理的範囲を広げていますが、1ユニットあたりのkWhは低いです。

4. フォームファクター別: パウチセルが設計の柔軟性をリード

パウチモジュールは、ニッケルベースEVバッテリー市場内で最高のフォームファクターシェアである57.28%を占めました。その薄く積み重ね可能な形状は、性能重視のアーキテクチャにおいて重要な、優れたパックレベルの体積エネルギーを実現します。円筒形セルは、高い歩留まりを保証する自動巻線ラインの恩恵を受け、5.17%のCAGRで成長しています。欧州のOEMは、機械的堅牢性とよりシンプルな熱経路を理由に、韓国のサプライヤーから次世代のプリズム型フォーマットを指定することが増えています。フォルクスワーゲンが将来のEVの80%でプリズム型ユニットを標準化する意向は、OEMの信頼を裏付けています。パウチの膨張リスクは、洗練された圧縮フレームと厳格なガス管理プロトコルを必要とし、システムコストを上昇させますが、エネルギーの利点を維持します。

5. 電圧アーキテクチャ別: 800Vシステムが超高速充電を可能に

800Vで動作するシステムは、2024年にニッケルベースEVバッテリー市場シェアの66.47%を占め、市場内での優位性を確立しました。この構成は、400Vシステムと比較して充電時間を半分にし、車両あたりの銅質量を最大40kg削減します。400V以下のプラットフォームは、4.41%のCAGRで成長しており、部品の共通性を優先するコスト重視のセグメントに残っています。充電ステーションの相互運用性の課題は、バッテリーセグメントを仮想化できるマルチ電圧オンボードコンバーターの革新を促しています。シリコンカーバイドパワーモジュールは、高電圧でのスイッチング損失を低減しますが、ダイコストのプレミアムは依然として存在します。メーカーは、大型トラック向けに2027年以降に800Vを超えるプロトタイプを予想しており、メガワット級のロードサイドデポへの道筋を示しています。

6. エンドユーザー別: フリートオペレーターが総コストを最適化

フリート事業者は、2024年の需要の71.22%を占め、ニッケルベースEVバッテリー市場における主要な消費ブロックとなっています。彼らの分析的な調達戦略は、サイクル寿命、残存価値、充電ダウンタイムを回収期間の計算に組み込んでいます。OEM組立ラインは、自動車メーカーが戦略的制御のためにセル組立を内製化するにつれて、年間4.27%拡大しています。バッテリーリースモデルは、車両価格とバッテリーの減価償却を切り離します。ホンダと三菱の合弁会社ALTNAは、サブスクリプション料金と交換コストを比較し、CATLが多数の交換ステーションを導入する目標は、インフラストラクチャへの重点を示しています。アフターマーケットの改造業者は、従来のトラックを改造し、一次使用が終了したニッケルバッテリーの二次チャネルを創出しています。

地域分析

ヨーロッパは、世界の収益の44.27%を占め、ニッケルベースEVバッテリー市場の地域別で最高のシェアを誇ります。厳しいフリート平均CO2排出量上限とバッテリーパスポート規則は、ニッケル原産地のトレーサビリティを要求し、垂直統合されたサプライチェーンを奨励しています。プロジェクトが定格容量に達すれば、地域の精錬は将来の需要の70%を満たす可能性がありますが、2024年に商業リサイクル業者に投入された廃バッテリーはわずか100ktでした。

アジア太平洋地域は、製造ハブ経済と豊富な原材料に牽引され、5.11%の最も速いCAGRを記録しています。中国は2025年にEVセクターで34万トン以上のニッケルを消費し、他の地域を圧倒しています。インドネシアの鉱石輸出禁止とHPALラインの拡張は、2024年に国内付加価値を高めています。韓国のサプライヤーは、米国の貿易要件を満たすためにLFPおよびマンガンリッチラインに多様化しており、日本は中国への依存を減らすためにカナダやオーストラリアとの提携を強化しています。

北米は、インフレ削減法(IRA)の資金プールから恩恵を受け、複数のギガファクトリーの着工につながっています。パナソニックのカンザス工場は、完全に稼働すれば年間100万台以上のEVに供給できます。Redwood Materialsのネバダハブは95%のニッケル回収率を主張し、材料のクローズドループを実現しています。しかし、本格的な国内ニッケル精錬所の不足は、サプライチェーンの重要なギャップとして残っており、カナダからの原料輸入が必要となり、炭素排出量を増加させています。

競争環境

ニッケルベースEVバッテリー市場は、上位3社のセルメーカー(CATL、BYD、LG Energy Solution)が中程度の寡占状態を示しています。彼らの規模は、協調的な価格設定とクラス1ニッケル契約への優先的なアクセスを可能にしています。垂直統合が戦略を形成しており、CATLはセル生産から交換ステーションへと拡大し、BYDはブレードセル知的財産を育成し、LGは90%以上のニッケル含有量を目指して高ニッケルカソードの研究を強化しています。

サプライヤーの多様化は、自動車メーカーと鉱業会社間の提携発表を促進し、10年以上にわたる原料供給を確保しています。クローズドループリサイクルは、パイロット段階から商業規模へと進化しており、Redwood Materialsの施設は、2028年までに年間130万台のEV向けカソード材料を供給する予定です。QuantumScapeやトヨタが主導する全固体電池の候補は、2027年から2029年の商業化を目指しており、既存企業に現在の化学を強化する時間を与えています。

オフハイウェイ機器、採掘トラック、船舶推進など、過酷なデューティサイクルで高エネルギー密度が重視される分野には、依然としてホワイトスペースの機会が残っています。バッテリーインテグレーターは、コストと航続距離を調整するために、ニッケルリッチモジュールとLFPセルを組み合わせたマルチ化学パックアーキテクチャを検討しています。ナトリウムイオンセルがエントリーレベルセグメントを脅かすにつれて、競争の激化が予想され、ニッケルプロバイダーは性能の差別化を強調することになるでしょう。

主要プレイヤー

市場の主要プレイヤーには、Panasonic Holdings Corporation、GS Yuasa International Ltd.、EnerSys、LG Energy Solution、Primearth EV Energyなどが挙げられます。

最近の業界動向

* 2025年3月: 日産とSK Onは、6億6,100万米ドルの複数年EVバッテリー供給契約を締結し、長期的なセル調達戦略を強化しました。

* 2025年2月: BMWグループは、800Vアーキテクチャと20%高いエネルギー密度を提供する円筒形ニッケルベースセルを備えた第6世代eDriveを発表しました。

* 2024年12月: CATLは、年末までに1,000箇所のバッテリー交換ステーションを設置する計画を確認し、現在のEVモデルの80%と互換性のあるパックを提供するとしました。

EV向けニッケルベースバッテリー市場レポート概要

本レポートは、電気自動車(EV)向けニッケルベースバッテリー市場に関する包括的な分析を提供しています。ニッケルリッチな化学物質、従来のニッケル水素(NiMH)、ニッケルカドミウム(NiCd)、新興のニッケル鉄、およびNCAや70%以上の高ニッケルNCMといった現代のニッケルリッチリチウムイオンカソードに依存するすべての充電式パワーパックを対象としています。これには、バッテリー電気自動車(BEV)、ハイブリッド電気自動車(HEV)、プラグインハイブリッド電気自動車(PHEV)、燃料電池電気自動車(FCEV)に工場で搭載される、または後付けされる完全なモジュール、パック、およびバッテリー管理電子機器が含まれます。対象となる供給先は、車両OEM、フリートインテグレーター、およびアフターマーケットの改造業者です。ただし、リン酸鉄リチウム(LFP)バッテリー、全固体電池のプロトタイプ、12V補助バッテリー、定置型蓄電システムは本調査の範囲外です。

市場の状況(Market Landscape)

市場の動向を形成する主要な促進要因と抑制要因が特定されています。

市場促進要因:

* 世界のEV生産量の急速な拡大

* 積極的な排出ガス削減義務と財政的インセンティブ

* OEMによる800V高ニッケルプラットフォームへの移行(超急速充電対応)

* LFPに対するニッケルリッチ化学のエネルギー密度優位性

* 規模の経済によるニッケルバッテリーの$/kWhコスト低下

* クローズドループニッケル回収の商業化

市場抑制要因:

* LFPの急速なコスト低下による量産型BEVでのニッケル需要の侵食

* クラス1バッテリーグレードニッケルの供給と価格の不安定性

* 全固体リチウム金属ロードマップによる長期的な関連性の脅威

* インドネシアHPALニッケルプロジェクトに対するESG反発

市場規模と成長予測(Value (USD))

EV向けニッケルベースバッテリー市場は、2025年に23.7億米ドルに達し、2030年までに28.7億米ドルに成長すると予測されており、予測期間中の年平均成長率(CAGR)は3.93%です。

* 地域別: 2024年には欧州が44.27%と最大の市場シェアを占めており、アジア太平洋地域は2030年までに5.11%のCAGRで最も急速に成長すると見込まれています。

* 推進タイプ別: プラグインハイブリッド電気自動車(PHEV)は、より長い電気のみでの走行距離を実現するために高ニッケル化学物質を使用しており、2024年には市場シェアの64.51%を占め、ニッケルバッテリー需要を牽引しています。

* 電圧アーキテクチャ別: 800Vシステムを搭載した車両は、既に設置の66.47%を占めており、超急速充電と銅の使用量削減のためにニッケルリッチパックを活用しています。

* LFPバッテリーの脅威: 80米ドル/kWhを下回るLFPパックは、量産型BEVにおけるニッケルのコスト優位性を侵食しており、エントリーレベルモデルでの成長を抑制し、ニッケルの使用をプレミアムおよび商用アプリケーションへとシフトさせています。

セグメンテーション概要

本レポートでは、市場を以下の主要なセグメントに分類して分析しています。

* 推進タイプ別: バッテリー電気自動車(BEV)、ハイブリッド電気自動車(HEV)、プラグインハイブリッド電気自動車(PHEV)、燃料電池電気自動車(FCEV)

* バッテリータイプ別: ニッケル水素(NiMH)、ニッケルカドミウム(NiCd)、ニッケル鉄、ニッケル亜鉛、先進高ニッケルリチウムイオン(NCA/NCM 70%以上のニッケル含有量)

* 車両タイプ別: 乗用車、商用車、二輪・三輪車、オフハイウェイ・特殊用途EV

* フォームファクター別: 円筒形、角形、パウチ型

* 電圧アーキテクチャ別: 400V以下のシステム、800Vシステム、800V超のシステム

* エンドユーザー別: OEM組立ライン、バッテリーリース/BaaSプロバイダー、フリートオペレーター、アフターマーケット/レトロフィッター

* 地域別: 北米、南米、欧州、アジア太平洋、中東・アフリカの主要国および地域

競争環境

市場は中程度の集中度を示しており(1~10段階で7の集中度スコア)、主要なサプライヤーにはCATL、BYD、LG Energy Solutionなどが挙げられます。レポートでは、Panasonic Energy Co., Ltd.、Primearth EV Energy Co., Ltd.、BYD Company Ltd.、GS Yuasa International Ltd.、LG Energy Solution Ltd.、Samsung SDI Co., Ltd.、Saft Groupe SAS、VARTA AG、EnerSys、FDK Corporation、AESC (Envision)、Duracell Inc.、GP Batteries International Ltd.、HBL Power Systems Ltd.、Alcad AB、Leclanché SA、OptimumNano Energy、Farasis Energy、SVOLT Energy Technology、Contemporary Amperex Technology Co. Limited (CATL)などの主要企業のプロファイルが含まれています。

調査方法論

本レポートの調査は、厳格な方法論に基づいて実施されています。

* 一次調査: アナリストがアジア太平洋、欧州、北米のカソードサプライヤー、セルメーカー、調達マネージャーにインタビューを実施し、ニッケル搭載トレンド、地域ごとのパック価格、政策的要因などを確認しています。

* 二次調査: 国際エネルギー機関(IEA)、国連貿易統計(UN Comtrade)、国際自動車工業連合会(OICA)などの公開データセット、欧州バッテリーアライアンス、米国先進バッテリーコンソーシアム、中国EV100などの業界団体の貿易概要、企業の年次報告書、投資家向け資料、四半期出荷開示、D&B HooversやDow Jones Factivaなどの有料ポータルを活用し、広範なデスクリサーチを行っています。

* 市場規模算出と予測: 軽・中・大型EVの生産量に化学物質の浸透率と平均パックkWhを乗じてニッケルバッテリー需要を導き出すトップダウンアプローチから開始し、OEM出荷監査やチャネル在庫レビューを含むボトムアップチェックで調整しています。2025年から2030年の予測は、EV生産量、ニッケル価格指数、エネルギー密度ロードマップを組み合わせた多変量回帰分析によって行われ、商品価格ショックに対するシナリオ分析も含まれています。

* データ検証と更新サイクル: 出力は3層のレビュープロセスを経ており、アナリストが不一致を調整し、シニアレビュー担当者が異常値を検証し、設定された閾値を超える差異がある場合には新たな一次調査が実施されます。モデルは年に一度更新され、重要な政策や生産能力に関する発表があった場合には暫定的な更新が行われます。

市場機会と将来展望

本レポートでは、市場における未開拓領域(ホワイトスペース)と未充足ニーズの評価も行い、将来の成長機会と展望を提示しています。

1. はじめに

- 1.1 調査の前提条件 & 市場の定義

- 1.2 調査範囲

2. 調査方法

3. エグゼクティブサマリー

4. 市場概況

- 4.1 市場概要

-

4.2 市場の推進要因

- 4.2.1 世界のEV生産量の急速な拡大

- 4.2.2 積極的な排出量削減義務と財政的インセンティブ

- 4.2.3 OEMによる800V高ニッケルプラットフォームへの移行と超高速充電の実現

- 4.2.4 LFPに対するニッケルリッチ化学物質の高いエネルギー密度

- 4.2.5 規模の経済によるニッケル電池の$/kWhの低下

- 4.2.6 クローズドループニッケル回収の商業化

-

4.3 市場の阻害要因

- 4.3.1 LFPの急速なコスト低下による量産型BEVにおけるニッケル需要の浸食

- 4.3.2 クラス1バッテリーグレードニッケルの不安定な供給と価格設定

- 4.3.3 全固体リチウム金属ロードマップが長期的な関連性を脅かす

- 4.3.4 インドネシアのHPALニッケルプロジェクトに対するESG反発

- 4.4 バリュー/サプライチェーン分析

- 4.5 規制環境

- 4.6 技術的展望

-

4.7 ポーターの5つの力

- 4.7.1 供給者の交渉力

- 4.7.2 買い手/消費者の交渉力

- 4.7.3 新規参入の脅威

- 4.7.4 競争の激しさ

- 4.7.5 代替品の脅威

5. 市場規模と成長予測(金額(米ドル))

-

5.1 推進タイプ別

- 5.1.1 バッテリー電気自動車 (BEV)

- 5.1.2 ハイブリッド電気自動車 (HEV)

- 5.1.3 プラグインハイブリッド電気自動車 (PHEV)

- 5.1.4 燃料電池電気自動車 (FCEV)

-

5.2 バッテリータイプ別

- 5.2.1 ニッケル水素 (NiMH)

- 5.2.2 ニッケルカドミウム (NiCd)

- 5.2.3 ニッケル鉄

- 5.2.4 ニッケル亜鉛

- 5.2.5 高度ニッケルリッチリチウムイオン (NCA/NCM ニッケル70%以上)

-

5.3 車両タイプ別

- 5.3.1 乗用車

- 5.3.2 商用車

- 5.3.3 二輪車および三輪車

- 5.3.4 オフハイウェイおよび特殊用途EV

-

5.4 フォームファクター別

- 5.4.1 円筒形

- 5.4.2 角形

- 5.4.3 パウチ形

-

5.5 電圧アーキテクチャ別

- 5.5.1 400 V以下のシステム

- 5.5.2 800 Vシステム

- 5.5.3 800 Vを超えるシステム

-

5.6 エンドユーザー別

- 5.6.1 OEM組立ライン

- 5.6.2 バッテリーリース / BaaSプロバイダー

- 5.6.3 フリートオペレーター

- 5.6.4 アフターマーケット / レトロフィッター

-

5.7 地域別

- 5.7.1 北米

- 5.7.1.1 米国

- 5.7.1.2 カナダ

- 5.7.1.3 その他の北米地域

- 5.7.2 南米

- 5.7.2.1 ブラジル

- 5.7.2.2 アルゼンチン

- 5.7.2.3 その他の南米地域

- 5.7.3 欧州

- 5.7.3.1 ドイツ

- 5.7.3.2 フランス

- 5.7.3.3 イギリス

- 5.7.3.4 イタリア

- 5.7.3.5 スペイン

- 5.7.3.6 オランダ

- 5.7.3.7 ロシア

- 5.7.3.8 その他の欧州地域

- 5.7.4 アジア太平洋

- 5.7.4.1 中国

- 5.7.4.2 日本

- 5.7.4.3 韓国

- 5.7.4.4 インド

- 5.7.4.5 ASEAN

- 5.7.4.6 オーストラリア

- 5.7.4.7 その他のアジア太平洋地域

- 5.7.5 中東およびアフリカ

- 5.7.5.1 サウジアラビア

- 5.7.5.2 アラブ首長国連邦

- 5.7.5.3 エジプト

- 5.7.5.4 トルコ

- 5.7.5.5 南アフリカ

- 5.7.5.6 その他の中東およびアフリカ地域

6. 競合情勢

- 6.1 市場集中度

- 6.2 戦略的動き

- 6.3 市場シェア分析

-

6.4 企業プロファイル(グローバルレベルの概要、市場レベルの概要、主要セグメント、利用可能な財務情報、戦略情報、主要企業の市場ランク/シェア、製品とサービス、SWOT分析、および最近の動向を含む)

- 6.4.1 パナソニックエナジー株式会社

- 6.4.2 プライムアースEVエナジー株式会社

- 6.4.3 BYDカンパニーリミテッド

- 6.4.4 株式会社ジーエス・ユアサ インターナショナル

- 6.4.5 LGエナジーソリューション株式会社

- 6.4.6 サムスンSDI株式会社

- 6.4.7 サフト・グループSAS

- 6.4.8 VARTA AG

- 6.4.9 エナシス

- 6.4.10 FDK株式会社

- 6.4.11 AESC (エンビジョン)

- 6.4.12 デュラセル・インク

- 6.4.13 GPバッテリーズ・インターナショナル株式会社

- 6.4.14 HBLパワーシステムズ株式会社

- 6.4.15 アルカドAB

- 6.4.16 ルクランシェSA

- 6.4.17 オプティマムナノエナジー

- 6.4.18 ファラシスエナジー

- 6.4.19 SVOLTエナジーテクノロジー

- 6.4.20 コンテンポラリー・アンペレックス・テクノロジー株式会社 (CATL)

7. 市場機会と将来展望

*** 本調査レポートに関するお問い合わせ ***

電気自動車向けニッケル系電池について、包括的な概要を以下に述べさせていただきます。

定義

電気自動車向けニッケル系電池とは、主にリチウムイオン電池の一種であり、その正極材料にニッケルを主要な構成要素として含むものを指します。リチウムイオン電池は、正極、負極、電解液、セパレーターで構成され、リチウムイオンが正極と負極の間を移動することで充放電を行います。ニッケル系電池は、特に高いエネルギー密度を実現できる特性を持つため、電気自動車(EV)の航続距離を伸ばす上で重要な役割を担っています。これにより、ガソリン車に匹敵する、あるいはそれ以上の走行性能と利便性を提供することが可能となります。

種類

ニッケル系電池には、正極材料の組成によっていくつかの主要な種類があります。

* NCA(ニッケル・コバルト・アルミニウム酸リチウム)電池: 高いエネルギー密度と出力特性を持つことが特徴です。特に初期の高性能EVに採用され、テスラ社などがその代表的なユーザーでした。アルミニウムを添加することで、安定性と出力特性のバランスを取っています。

* NCM(ニッケル・コバルト・マンガン酸リチウム)電池: 現在、電気自動車向けニッケル系電池の中で最も広く普及しているタイプです。ニッケル、コバルト、マンガンの比率によって様々なバリエーションが存在します。

* NCM111、NCM523、NCM622: これらの数字はニッケル、コバルト、マンガンの比率を示しており、例えばNCM523はニッケル50%、コバルト20%、マンガン30%の比率を意味します。ニッケル比率が低いタイプは比較的安定性が高いとされます。

* NCM811、NCM9½½(NCM9055など): ニッケル比率を80%以上、さらには90%近くまで高めた高ニッケルタイプです。ニッケル比率を高めることで、コバルトの使用量を削減しつつ、エネルギー密度を大幅に向上させることが可能になります。これにより、EVの航続距離をさらに伸ばすことができますが、一方で熱安定性やサイクル寿命の課題も生じやすいため、高度な技術でこれらを克服する必要があります。

* LNO(リチウムニッケル酸化物)電池: コバルトフリーまたは超低コバルトを目指す次世代のニッケル系電池として研究開発が進められています。コバルトは資源の偏在や倫理的な問題、価格変動が大きいため、その使用量を削減することは持続可能性の観点から非常に重要です。LNOは高いニッケル比率により、高いエネルギー密度を維持しつつ、これらの課題を解決する可能性を秘めています。

これらの種類は、エネルギー密度、出力、安全性、サイクル寿命、コストといった要素の間でトレードオフの関係にあり、自動車メーカーは車両の用途や価格帯に応じて最適な電池を選択しています。

用途

電気自動車向けニッケル系電池の主な用途は、その名の通り電気自動車の動力源です。具体的には、バッテリー式電気自動車(BEV)やプラグインハイブリッド車(PHEV)の駆動用バッテリーとして搭載されます。

* 長距離走行EV: 高いエネルギー密度を持つニッケル系電池は、一度の充電で長距離を走行できるEVの実現に不可欠です。特にプレミアムセグメントや長距離移動を想定したEVに多く採用されています。

* 高性能EV: 高い出力特性も兼ね備えているため、EVの加速性能や走行性能を向上させる上でも貢献します。

* 商用EV: バスやトラックなどの商用EVにおいても、積載量や走行距離の要件を満たすために、高エネルギー密度のニッケル系電池が検討されることがあります。

ニッケル系電池は、その優れた性能により、EVがガソリン車に代わる主要な移動手段となるための技術的基盤を提供しています。

関連技術

ニッケル系電池の性能を最大限に引き出し、安全に運用するためには、様々な関連技術が不可欠です。

* バッテリーマネジメントシステム(BMS): 電池の電圧、電流、温度などを常に監視し、過充電、過放電、過熱を防ぎます。各セル間の電圧バランスを調整し、電池全体の寿命を延ばす役割も担います。ニッケル系電池は高エネルギー密度ゆえに熱暴走のリスクも考慮する必要があり、BMSは安全確保の要となります。

* 熱管理システム: 電池は最適な温度範囲で動作させることで、性能と寿命を維持できます。冷却システム(液冷、空冷など)や加熱システムは、電池を適切な温度に保ち、特に急速充電時や寒冷地での性能低下を防ぎます。

* 急速充電技術: 高出力での充電に対応するためには、電池セル自体の設計だけでなく、BMSや熱管理システムが連携して機能する必要があります。これにより、短時間での充電が可能となり、EVの利便性が向上します。

* 材料科学の進歩: 正極材料の高ニッケル化、コバルトフリー化、負極材料のシリコン系複合材への移行(エネルギー密度向上)、電解液やセパレーターの改良(安全性、寿命向上)など、電池材料そのものの研究開発が常に進められています。

* リサイクル技術: ニッケル、コバルト、リチウムといった希少金属を効率的に回収し、再利用する技術は、資源の持続可能性とコスト削減の観点から非常に重要です。

市場背景

電気自動車市場の拡大に伴い、ニッケル系電池は重要な位置を占めてきました。

* 高エネルギー密度への需要: EVの普及には航続距離の延長が不可欠であり、高エネルギー密度を持つニッケル系電池は、この需要に応える形で市場を牽引してきました。特に欧米市場や中国市場の一部では、長距離走行が可能なEVへの需要が高く、ニッケル系電池が主流となっています。

* LFP電池との競合: 近年、リン酸鉄リチウム(LFP)電池がコスト優位性、安全性、サイクル寿命の長さから注目を集め、特に中国市場やエントリーレベルのEVで採用が拡大しています。LFP電池はエネルギー密度ではニッケル系に劣るものの、その特性からニッケル系電池と棲み分けが進んでいます。ニッケル系は高価格帯・長航続距離EV向け、LFPは低価格帯・標準航続距離EV向けという構図が見られます。

* 原材料供給の課題: ニッケルやコバルトといった原材料の供給は、特定の地域に偏在しており、地政学的なリスクや価格変動のリスクを抱えています。特にコバルトは、その採掘における倫理的な問題も指摘されており、サプライチェーンの透明性確保が課題となっています。

* 環境規制と補助金: 各国の環境規制強化やEV購入への補助金制度は、EV市場全体の成長を後押ししており、高性能なニッケル系電池への投資も促進されています。

将来展望

電気自動車向けニッケル系電池の将来は、さらなる技術革新と持続可能性への配慮が鍵となります。

* 高ニッケル化の加速とコバルトフリー化: エネルギー密度をさらに高め、航続距離を延長するために、NCM811やNCM9½½といった高ニッケル化のトレンドは継続すると考えられます。同時に、コバルトの使用量を極限まで減らす、あるいは完全に排除するコバルトフリー電池(例:LNO)の研究開発が加速し、実用化が期待されます。これにより、原材料コストの削減とサプライチェーンリスクの低減が図られます。

* 全固体電池への移行: 次世代電池の究極の目標とされる全固体電池においても、高エネルギー密度を実現するためにニッケルリッチな正極材料が有力視されています。全固体電池は、液体の電解質を固体に置き換えることで、安全性の大幅な向上、さらなる高エネルギー密度化、急速充電性能の向上が期待されており、ニッケル系正極材料との組み合わせが研究されています。

* 持続可能性とリサイクル: 原材料の倫理的な調達、製造工程での環境負荷低減、そして使用済み電池からの高効率なリサイクル技術の確立が、今後ますます重要になります。クローズドループリサイクルシステムの構築は、資源の安定供給と環境保護の両面から不可欠です。

* コスト競争力の強化: LFP電池との競争が激化する中で、ニッケル系電池も製造プロセスの効率化、材料コストの削減、スケールメリットの追求により、コスト競争力を高める必要があります。

* 安全性と信頼性の向上: 高エネルギー密度化が進むにつれて、安全性確保の重要性は増します。材料レベルでの安定性向上、セル設計の最適化、BMSのさらなる高度化により、高い安全性と信頼性を両立させることが求められます。

これらの進展により、ニッケル系電池は今後も電気自動車の進化を支える重要な技術であり続けるでしょう。