豆類成分市場:市場規模・シェア分析、成長動向と予測 (2025-2030年)

豆類原料市場レポートは、原料タイプ(豆類粉、豆類でんぷん、豆類タンパク質、豆類繊維)、供給源(レンズ豆、エンドウ豆、豆類、ひよこ豆)、用途(食品・飲料、飼料、その他)、地域(北米、南米、欧州、アジア太平洋、中東・アフリカ)別に分類されます。市場予測は金額(米ドル)で提供されます。

※本ページの内容は、英文レポートの概要および目次を日本語に自動翻訳したものです。最終レポートの内容と異なる場合があります。英文レポートの詳細および購入方法につきましては、お問い合わせください。

*** 本調査レポートに関するお問い合わせ ***

豆類成分市場の概要

本レポートは、豆類成分市場の規模、シェア、および2030年までのトレンドに関する詳細な分析を提供しています。市場は、成分タイプ(豆類粉、豆類でんぷん、豆類タンパク質、豆類繊維)、供給源(レンズ豆、エンドウ豆、豆類、ひよこ豆)、用途(食品・飲料、動物飼料、その他)、および地域(北米、南米、ヨーロッパ、アジア太平洋、中東・アフリカ)に分類され、市場予測は米ドル建てで提供されています。

市場概要と主要数値

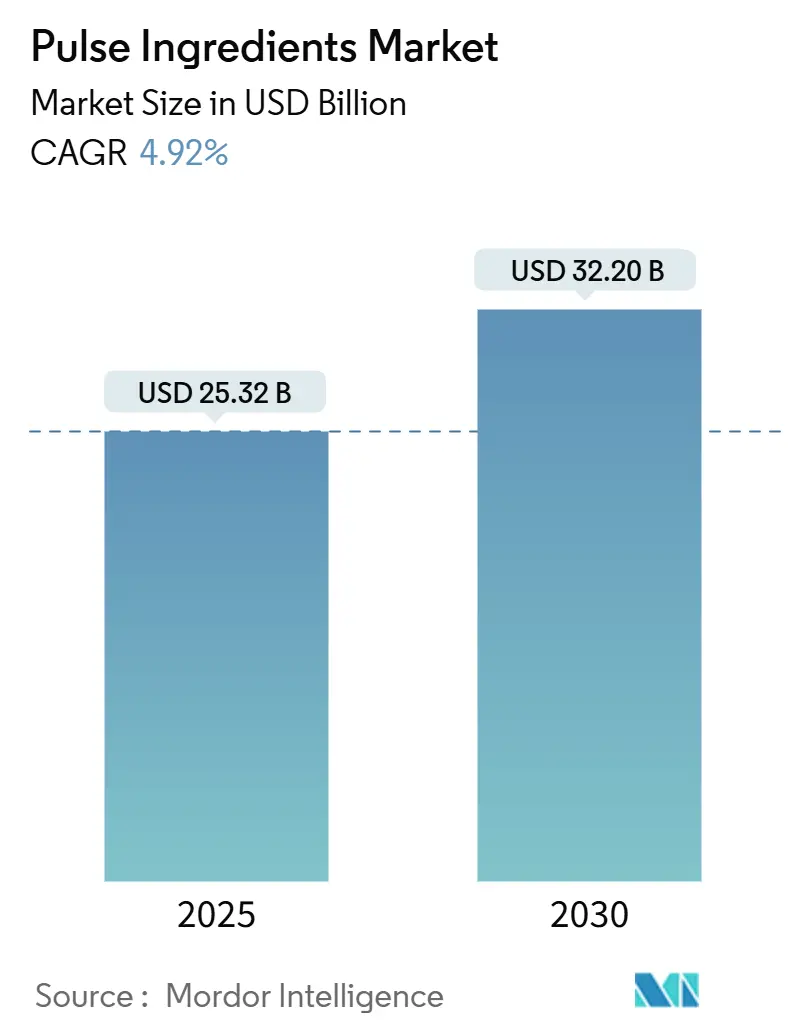

豆類成分市場は、2025年に253.2億米ドルに達し、2030年までに322億米ドルに成長すると予測されており、予測期間中の年平均成長率(CAGR)は4.92%です。アジア太平洋地域が最も急速に成長し、最大の市場となっています。市場の集中度は中程度であり、主要プレーヤーにはIngredion、Roquette、ADMなどが挙げられます。

この堅調な拡大は、アレルゲンフリーのタンパク質源に対する需要の高まり、表示に関する規制の明確化、および風味の中立性と機能性を向上させる加工技術の成熟を反映しています。湿式分画、気流分級、パルス電界システムへの継続的な設備投資により、従来のタンパク質との感覚的なギャップが縮まり、豆類成分がプレミアム飲料、乳製品代替品、栄養補助食品セグメントに浸透しています。アジア太平洋地域における統合されたサプライチェーンが農場と加工業者の間の輸送距離を短縮することで、コスト競争力も向上し、原材料価格の変動が抑制されています。同時に、既存プレーヤーによる企業能力の増強が競争の激しさを緩和し、豆類成分市場の秩序ある成長を維持しています。また、豆類の生産量増加も市場の成長を後押ししており、例えばインドでは2024会計年度のトゥール豆(キマメ)生産量が前年度から増加し、約300万トンに達しました。

主要な市場動向と洞察

市場の成長を牽引する主な要因は以下の通りです。

1. 植物由来およびクリーンラベル食品への需要増加: 消費者の透明性の高い成分リストへの嗜好が、主要な食品カテゴリーにおける豆類成分の採用を促進しています。消費者の73%が高タンパク質製品にプレミアムを支払う意向を示しており、米国では高タンパク質食とマインドフルイーティングが最も一般的な食習慣となっています。この需要は、従来の肉代替品を超えて、ベーカリー、乳製品、スナック用途にも浸透しており、豆類成分はクリーンラベルのポジショニングを損なうことなく機能的な利点を提供しています。

2. 豆類の高いタンパク質と栄養価: 豆類成分は、従来の植物性タンパク質と比較して優れたアミノ酸プロファイルを提供し、メチオニンやリジンなどの主要アミノ酸の消化性必須アミノ酸スコアは90~96%に達します。これにより、少ない配合量でタンパク質強化目標を達成でき、感覚的な受容性を維持しながら配合コストを削減できます。

3. フードサービスおよび加工食品用途の拡大: フードサービス分野では、豆類成分がメニューカテゴリー全体で費用対効果の高いタンパク質強化を可能にし、調理済み食品用途がテクスチャーおよび健康ソリューションセグメントで8%の有機的売上成長を牽引しています。加工食品メーカーは、結合、乳化、食感調整を必要とする用途で、クリーンラベルのポジショニングを維持しながら機能的性能を達成するために豆類成分を活用しています。

4. 加工技術の革新: パルス電界抽出や酵素加水分解技術は、豆類成分の機能性を変革し、従来の製法と比較して生物活性化合物の回収率を高めながらエネルギー消費を削減しています。これらの加工技術の進歩は、豆類タンパク質の溶解性やオフフレーバープロファイルにおける従来の限界に対処し、クリアな飲料や乳製品代替品などのデリケートな用途への組み込みを可能にしています。

5. アレルゲンフリーおよびグルテンフリー製品への規制支援: アレルゲン表示に関するFDAの最新ガイダンスは、主要なアレルゲンを避けながら栄養密度を提供する豆類ベースの配合に明確な道筋を作り、このトレンドを後押ししています。

一方で、市場の成長を抑制する要因も存在します。

1. オフフレーバーと食感の課題: 豆類成分は、特有の豆臭や土のような風味を保持しており、風味に敏感な用途での採用を制限しています。ざらつきや溶解性の低さといった食感の特性は、飲料や乳製品代替品において配合上の障壁となります。

2. 代替タンパク質源との競合: 精密発酵や細胞農業技術は、優れた機能特性と中立的な感覚プロファイルを持つタンパク質成分を生み出し、豆類ベースの代替品に競争圧力をかけています。大豆タンパク質はコスト面での優位性と確立されたサプライチェーンを維持しており、藻類、昆虫、単細胞源からの新興タンパク質は、豆類成分のポジショニングに挑戦する差別化された栄養プロファイルを提供しています。

セグメント分析

* 成分タイプ別: タンパク質がプレミアム用途を牽引

豆類タンパク質は、2030年までに5.70%のCAGRで最も速い成長軌道を描くと予測されています。これは、80~90%のタンパク質濃度と強化された機能特性を達成する加工技術の革新に牽引されています。豆類粉は2024年に36.34%の市場シェアを維持していますが、コモディティ価格の変動と差別化の機会の限定により、利益率の圧迫に直面しています。

* 供給源別: ひよこ豆がプレミアム代替品として台頭

エンドウ豆は2024年に35.10%の市場シェアで供給源セグメントを支配していますが、ひよこ豆は5.54%のCAGRで優れた成長の可能性を示しています。これは、従来のオフフレーバーを排除し、強化された栄養プロファイルを提供する加工技術の進歩を反映しています。カナダでは2024年にひよこ豆の収穫面積が前年比48.43%増加し、過去10年間で最高値を記録しました。

* 用途別: 動物飼料が成長を加速

食品・飲料は2024年に64.30%の市場シェアで用途の優位性を維持していますが、動物飼料は5.90%のCAGRで最も急速に成長するセグメントとして浮上しています。これは、従来の飼料成分への依存を減らすタンパク質多様化戦略に牽引されています。水産養殖用途は、豆類タンパク質の消化性とアミノ酸プロファイルから特に恩恵を受けています。

地域分析

アジア太平洋地域は2024年に38.60%のシェアを占め、2030年までに6.56%のCAGRを記録すると予測されています。インドの豆類が豊富な農地から中国の大量生産工場に至る統合モデルが特徴です。湿式粉砕への継続的な投資と低コストの再生可能エネルギーが、世界的な純度基準を満たす競争力のある価格のタンパク質を生み出しています。北米は、サスカチュワン州とレッドリバーバレーのエンドウ豆加工拠点を通じて堅調な生産量を維持しています。南米はアルゼンチンとブラジルでの農業拡大を活用し、中東・アフリカは輸入に依存していますが、タンパク質不足をターゲットとした政府の栄養ロードマップにより、小麦ベースの主食の強化に対する需要が高まっています。

競争環境

豆類成分市場は中程度の集中度を示しており、上位5社が収益の約55%を占めています。Ingredionはネブラスカ工場の生産能力を倍増させ、飲料グレードの分離物を改良する地域イノベーションセンターを統合することでリーダーシップを拡大しています。Roquetteは、特許保護されたソラマメの脱苦味処理を通じてNutralysポートフォリオを拡大し、高タンパク質乳製品代替品市場に参入しています。ADMは、欧州の乳幼児栄養顧客向けに追跡可能な供給を保証するため、近接した供給源ネットワークを展開しています。PurisやSunnydale Foodsなどの新興専門企業は、独自の低エネルギー抽出ラインを通じて差別化を図り、スポーツ栄養や水産養殖のニッチ市場を開拓しています。

戦略的な動きは、垂直統合とバリューチェーンの隣接性に向かっています。2024年には、RoquetteがIFFのPharma Solutionsを買収するために6億ユーロのシニアノートを発行し、賦形剤の専門知識と豆類ベースの植物性タンパク質を融合させました。BENEOの5000万ユーロのソラマメ工場は、地域化された供給へのコミットメントを象徴しており、DSM-Firmenichの新しいイタリアの施設は、濃縮フレーバーと豆類タンパク質キャリアを融合させ、フレーバーマスキングの課題を解決するでしょう。

最近の業界動向

* 2025年6月: Ingredion Incorporatedは、腸の健康とクリーンラベル食品配合向けに設計された新しい豆類繊維ブレンドを発売しました。

* 2024年8月: Archer Daniels Midlandは、最先端の豆類抽出および加工技術を統合することに焦点を当てたPulse Canadaとの戦略的パートナーシップを締結しました。

* 2024年5月: カナダの豆類成分リーダーであるAbove Foodは、The Redwood Group LLCの特殊作物食品成分部門を買収し、ポートフォリオを拡大しました。

* 2024年1月: AGT Food and Ingredientsは、豆類ベースの成分の食感、溶解性、および全体的な機能特性を改善する新しい独自の加工技術を発表しました。

以上が、豆類成分市場の現状と将来の展望に関する詳細な概要です。

このレポートは、世界のパルス(豆類)由来成分市場に関する詳細な分析を提供しています。

1. エグゼクティブサマリーと市場規模予測

世界のパルス由来成分市場は、2025年には253.2億米ドルの価値があると評価されており、2030年までには322億米ドルに達すると予測されています。特に、パルスプロテインは、その純度の向上と風味の中立性により、2030年まで年平均成長率(CAGR)5.70%で最も急速に成長する成分タイプとなる見込みです。地域別では、アジア太平洋地域が2024年の収益の38.60%を占め、6.56%のCAGRで成長すると予測されており、広範な豆類の栽培と近代的な加工施設の存在がその主要因となっています。

2. 市場の推進要因

市場の成長を牽引する主な要因は以下の通りです。

* 植物ベースおよびクリーンラベル食品への需要の高まり: 消費者の健康志向と環境意識の高まりにより、植物由来で添加物の少ない食品への需要が増加しています。

* 豆類の豊富なタンパク質と栄養価: 豆類は高タンパク質であり、食物繊維やミネラルも豊富であるため、栄養強化の目的で広く利用されています。

* フードサービスおよび加工食品用途の拡大: 外食産業や加工食品分野でのパルス由来成分の利用が多様化し、その応用範囲が広がっています。

* 加工技術の革新: 新しい加工技術の開発により、パルス由来成分の機能性や品質が向上し、より幅広い製品への利用が可能になっています。

* アレルゲンフリーおよびグルテンフリー製品に対する規制支援: アレルギーを持つ消費者やグルテンフリー食を求める人々が増える中、これらの製品に対する規制上の支援が市場拡大を後押ししています。

* プロテインソリューションおよび分離物の採用増加: 高純度のプロテイン分離物や特定の機能を持つプロテインソリューションが、食品、飲料、栄養補助食品などで広く採用されています。

3. 市場の阻害要因

一方で、市場にはいくつかの課題も存在します。

* オフフレーバーと食感の限界: 豆類特有の風味(豆臭さ)やざらつきのある食感が、特にクリアな飲料やプレミアムな乳製品代替品など、一部の製品での使用を制限しています。酵素処理などの技術で改善が進められています。

* 代替タンパク質源との競合: 大豆、乳製品、昆虫由来タンパク質など、他の多様なタンパク質源との競争が激化しています。

* アレルゲン交差汚染のリスク: 加工過程でのアレルゲン交差汚染のリスクは、特にアレルギー対応製品において懸念事項となります。

* 機能性および加工上の課題: 特定の食品用途において、パルス由来成分の機能性(溶解性、乳化性など)や加工適性に課題がある場合があります。

4. 成分タイプ、供給源、用途、地域別の分析

レポートでは、以下の詳細な市場分析が行われています。

* 成分タイプ別: パルスフラワー、パルススターチ、パルスプロテイン、パルスファイバーに分類し、それぞれの市場動向を分析しています。

* 供給源別: レンズ豆、エンドウ豆、豆類(一般)、ひよこ豆といった主要な豆類の種類ごとに市場を評価しています。

* 用途別: 食品・飲料、動物飼料、その他の用途に分け、それぞれの需要と成長機会を調査しています。特に動物飼料分野では、家禽や水産養殖の飼料に最大30%まで配合され、魚粉や大豆の代替として成長性能を維持する役割が注目されています。

* 地域別: 北米(米国、カナダ、メキシコなど)、南米(ブラジル、アルゼンチンなど)、ヨーロッパ(英国、ドイツ、フランスなど)、アジア太平洋(中国、日本、インドなど)、中東・アフリカ(アラブ首長国連邦、南アフリカなど)の各地域および主要国における市場規模と成長予測が詳細に分析されています。

5. 競争環境と主要企業

市場の集中度、戦略的動向、市場シェア分析に加え、Ingredion、Roquette Frères、AGT Food & Ingredients、Archer Daniels Midland (ADM)、Cargill、Kerry Groupなど、多数の主要企業のプロファイルが提供されています。これらの企業プロファイルには、グローバルおよび市場レベルの概要、主要セグメント、財務情報(入手可能な場合)、戦略的情報、主要企業の市場ランク/シェア、製品とサービス、および最近の動向が含まれています。

6. 市場機会と将来展望

レポートは、市場における新たな機会と将来の展望についても言及しており、持続可能性、健康志向、技術革新が今後の市場成長の鍵となることを示唆しています。

1. はじめに

- 1.1 調査の前提条件と市場の定義

- 1.2 調査範囲

2. 調査方法

3. エグゼクティブサマリー

4. 市場概況

- 4.1 市場概要

-

4.2 市場促進要因

- 4.2.1 植物由来食品およびクリーンラベル食品の需要増加

- 4.2.2 豆類の豊富なタンパク質と栄養上の利点

- 4.2.3 フードサービスおよび加工食品用途の拡大

- 4.2.4 加工技術の革新

- 4.2.5 アレルゲンフリーおよびグルテンフリー製品に対する規制支援

- 4.2.6 プロテインソリューションと分離物の採用増加

-

4.3 市場抑制要因

- 4.3.1 異味・異臭および食感の制約

- 4.3.2 代替タンパク質源との競合

- 4.3.3 アレルゲン交差汚染のリスク

- 4.3.4 機能的および加工上の課題

- 4.4 サプライチェーン分析

- 4.5 規制環境

- 4.6 技術的展望

-

4.7 ポーターの5つの力

- 4.7.1 新規参入者の脅威

- 4.7.2 買い手の交渉力

- 4.7.3 供給者の交渉力

- 4.7.4 代替品の脅威

- 4.7.5 競争上の対抗関係

5. 市場規模と成長予測

-

5.1 成分タイプ別

- 5.1.1 豆類粉

- 5.1.2 豆類でんぷん

- 5.1.3 豆類タンパク質

- 5.1.4 豆類繊維

-

5.2 原料別

- 5.2.1 レンズ豆

- 5.2.2 エンドウ豆

- 5.2.3 豆類

- 5.2.4 ひよこ豆

-

5.3 用途別

- 5.3.1 食品・飲料

- 5.3.2 飼料

- 5.3.3 その他

-

5.4 地域別

- 5.4.1 北米

- 5.4.1.1 米国

- 5.4.1.2 カナダ

- 5.4.1.3 メキシコ

- 5.4.1.4 その他の北米地域

- 5.4.2 南米

- 5.4.2.1 ブラジル

- 5.4.2.2 アルゼンチン

- 5.4.2.3 コロンビア

- 5.4.2.4 チリ

- 5.4.2.5 その他の南米地域

- 5.4.3 欧州

- 5.4.3.1 英国

- 5.4.3.2 ドイツ

- 5.4.3.3 フランス

- 5.4.3.4 イタリア

- 5.4.3.5 スペイン

- 5.4.3.6 ロシア

- 5.4.3.7 スウェーデン

- 5.4.3.8 ベルギー

- 5.4.3.9 ポーランド

- 5.4.3.10 オランダ

- 5.4.3.11 その他の欧州地域

- 5.4.4 アジア太平洋

- 5.4.4.1 中国

- 5.4.4.2 日本

- 5.4.4.3 インド

- 5.4.4.4 タイ

- 5.4.4.5 シンガポール

- 5.4.4.6 インドネシア

- 5.4.4.7 韓国

- 5.4.4.8 オーストラリア

- 5.4.4.9 ニュージーランド

- 5.4.4.10 その他のアジア太平洋地域

- 5.4.5 中東・アフリカ

- 5.4.5.1 アラブ首長国連邦

- 5.4.5.2 南アフリカ

- 5.4.5.3 サウジアラビア

- 5.4.5.4 ナイジェリア

- 5.4.5.5 エジプト

- 5.4.5.6 モロッコ

- 5.4.5.7 トルコ

- 5.4.5.8 その他の中東・アフリカ地域

6. 競争環境

- 6.1 市場集中度

- 6.2 戦略的動き

- 6.3 市場シェア分析

-

6.4 企業概要(グローバルレベルの概要、市場レベルの概要、主要セグメント、入手可能な財務状況、戦略情報、主要企業の市場ランキング/シェア、製品とサービス、および最近の動向を含む)

- 6.4.1 Ingredion

- 6.4.2 Roquette Frères

- 6.4.3 AGT Food & Ingredients

- 6.4.4 Archer Daniels Midland (ADM)

- 6.4.5 Cargill

- 6.4.6 Kerry Group

- 6.4.7 Axiom Foods

- 6.4.8 Puris

- 6.4.9 Cosucra Groupe Warcoing

- 6.4.10 BENEO

- 6.4.11 DSM-Firmenich

- 6.4.12 Glanbia

- 6.4.13 Tate & Lyle

- 6.4.14 Emsland Group

- 6.4.15 Batory Foods

- 6.4.16 The Scoular Company

- 6.4.17 A&B Ingredients

- 6.4.18 Vestkorn Milling

- 6.4.19 GrainCorp

- 6.4.20 Farbest Ingredients

- 6.4.21 NutriPea

- 6.4.22 Jianyuan Foods Group

- 6.4.23 Burcon NutraScience

- 6.4.24 GPC (Grain Processing Corp.)

7. 市場機会と将来の見通し

*** 本調査レポートに関するお問い合わせ ***

豆類成分とは、大豆、エンドウ豆、レンズ豆、ひよこ豆といった豆類に含まれる多種多様な栄養素や機能性物質の総称でございます。これらは、私たちの健康維持に不可欠なタンパク質、炭水化物、脂質、ビタミン、ミネラル、食物繊維に加え、イソフラボンやサポニンなどの生理活性物質を含んでおります。豆類が古くから世界中で重要な食料源として利用されてきたのは、これらの成分がもたらす高い栄養価と健康機能に他なりません。特に、植物性タンパク質の優れた供給源として、また、生活習慣病の予防に寄与する機能性食品の素材として、近年その価値が再認識され、注目を集めております。

豆類成分の種類は非常に多岐にわたります。主要なものとしては、まず「タンパク質」が挙げられます。豆類は、必須アミノ酸をバランス良く含む良質な植物性タンパク質の宝庫であり、特に大豆タンパク質やエンドウ豆タンパク質は、肉や乳製品の代替品として広く利用されております。次に「炭水化物」ですが、これは主に消化吸収が緩やかな複合炭水化物であるでんぷんや、腸内環境を整えるオリゴ糖(ラフィノース、スタキオース)、そして水溶性・不溶性の食物繊維から構成されております。食物繊維は、便通改善や血糖値上昇の抑制に寄与します。また、微量ながらも「脂質」として、リノール酸やリノレン酸といった不飽和脂肪酸を含んでおり、これらは体内で合成できない必須脂肪酸でございます。さらに、ビタミンB群、葉酸、鉄、亜鉛、マグネシウム、カリウムなどの「ビタミン・ミネラル」も豊富に含まれております。そして、豆類成分の特筆すべき点として、「生理活性物質」の存在がございます。大豆イソフラボンは女性ホルモンに似た作用を持ち、骨粗しょう症予防や更年期症状の緩和に期待されております。大豆サポニンは抗酸化作用やコレステロール低下作用が報告されており、フィチン酸やポリフェノールなども、それぞれ抗酸化作用を持つことが知られております。

これらの豆類成分は、様々な分野で幅広く活用されております。最も主要な用途は「食品産業」でございます。タンパク質は、植物肉、代替乳製品(豆乳、豆乳ヨーグルト)、プロテインパウダー、栄養補助食品の主原料として、また、パンや菓子の品質改良剤としても利用されております。でんぷんは増粘剤やゲル化剤、乳化安定剤として、食物繊維は整腸作用や満腹感付与、食品のテクスチャー改善に貢献しております。イソフラボンなどの生理活性物質は、特定保健用食品(トクホ)やサプリメントの有効成分として利用されております。食品産業以外では、「飼料産業」において、家畜や養殖魚のタンパク質源として重要な役割を担っております。さらに、「工業用途」としては、バイオプラスチックの原料、接着剤、塗料、化粧品原料など、その応用範囲は拡大の一途を辿っております。医薬品や健康食品の分野では、特定の生理活性物質を抽出・精製し、その機能性を最大限に活かす研究開発が進められております。

豆類成分の利用を支える「関連技術」も日々進化しております。成分を効率的に取り出すための「分離・精製技術」は、湿式分離法(水抽出、酸・アルカリ抽出、等電点沈殿)から、膜分離技術(限外ろ過、ナノろ過)、さらにはクロマトグラフィーといった高度な技術まで多岐にわたります。これらの技術により、高純度のタンパク質や特定の生理活性物質を効率良く得ることが可能となっております。また、成分の機能性を高めたり、新たな特性を付与したりするための「加工技術」も重要です。例えば、植物肉に肉らしい食感を与える押出成形技術、生理活性物質の安定性を高めたり吸収性を向上させたりするマイクロカプセル化技術、そして栄養価の向上や消化性の改善、風味の改良を目的とした発酵技術などが挙げられます。さらに、成分の定性・定量分析や機能性評価を行う「分析技術」、そして高機能性成分をより多く含む品種を開発する「育種・栽培技術」も、豆類成分の価値を最大化するために不可欠な要素でございます。

現在の「市場背景」を見ると、豆類成分の需要は世界的に大きく拡大しております。この成長を牽引しているのは、主に以下の要因でございます。第一に、健康志向の高まりです。植物性タンパク質の摂取を重視する動きや、低GI食品への関心が高まる中で、豆類成分は理想的な選択肢と見なされております。第二に、環境意識の高まりです。畜産に比べて環境負荷が低い持続可能な食料源として、豆類は注目を集めております。第三に、アレルギー対応のニーズです。乳製品や卵アレルギーを持つ人々にとって、豆類成分は代替食品の重要な原料となっております。第四に、ヴィーガンやベジタリアンといった食生活を選択する人口の増加も、植物性食品市場の拡大に寄与しております。主要な市場としては、植物肉、代替乳製品、プロテインサプリメント、機能性食品などが挙げられ、食品メーカーや原料メーカー、バイオテクノロジー企業がこの分野で活発な事業展開を行っております。一方で、風味の改善、大豆アレルギーなどのアレルゲン対策、そしてコスト競争力の確保といった課題も存在し、これらを克服するための研究開発が続けられております。

「将来展望」としましては、豆類成分の重要性は今後さらに増していくと考えられます。持続可能な社会の実現に向け、環境負荷の低いタンパク質源としての豆類の役割は一層大きくなるでしょう。また、新たな生理活性物質の発見とその応用、個別化栄養への貢献など、機能性の面での進化も期待されております。加工技術はさらに高度化し、より効率的で環境に優しい分離・精製技術の開発や、テクスチャー・風味のさらなる改善が進むことで、消費者の多様なニーズに応える製品が生まれるでしょう。大豆だけでなく、エンドウ豆、ひよこ豆、レンズ豆など、様々な豆類の特性を活かした利用が拡大することも予想されます。将来的には、個人の健康状態や遺伝子情報に基づいたパーソナライズド栄養の分野で、豆類成分が重要な役割を果たす可能性もございます。さらに、AIやIoTといったフードテックとの融合により、生産から加工、消費に至るまでのプロセスが最適化され、より効率的で安全な豆類成分の供給体制が構築されることも期待されます。グローバルな視点で見れば、新興国における食料安全保障への貢献という側面からも、豆類成分の価値は高まり続けることでしょう。