船舶用蓄電システム市場 規模・シェア分析 – 成長トレンドと予測 (2025-2030年)

船舶用エネルギー貯蔵システム市場レポートは、タイプ別(バッテリーエネルギー貯蔵システム、スーパーキャパシタなど)、エネルギー源別(再生可能エネルギー源など)、設置構成別(新造、改装など)、船舶タイプ別(貨物船、客船、軍艦など)、用途別(主推進システム、ハイブリッド電力システムなど)、および地域別(北米、欧州、アジア太平洋など)に区分されます。

※本ページの内容は、英文レポートの概要および目次を日本語に自動翻訳したものです。最終レポートの内容と異なる場合があります。英文レポートの詳細および購入方法につきましては、お問い合わせください。

*** 本調査レポートに関するお問い合わせ ***

船舶用エネルギー貯蔵システム市場の概要:成長トレンドと予測(2025年~2030年)

# 1. 市場の概況と予測

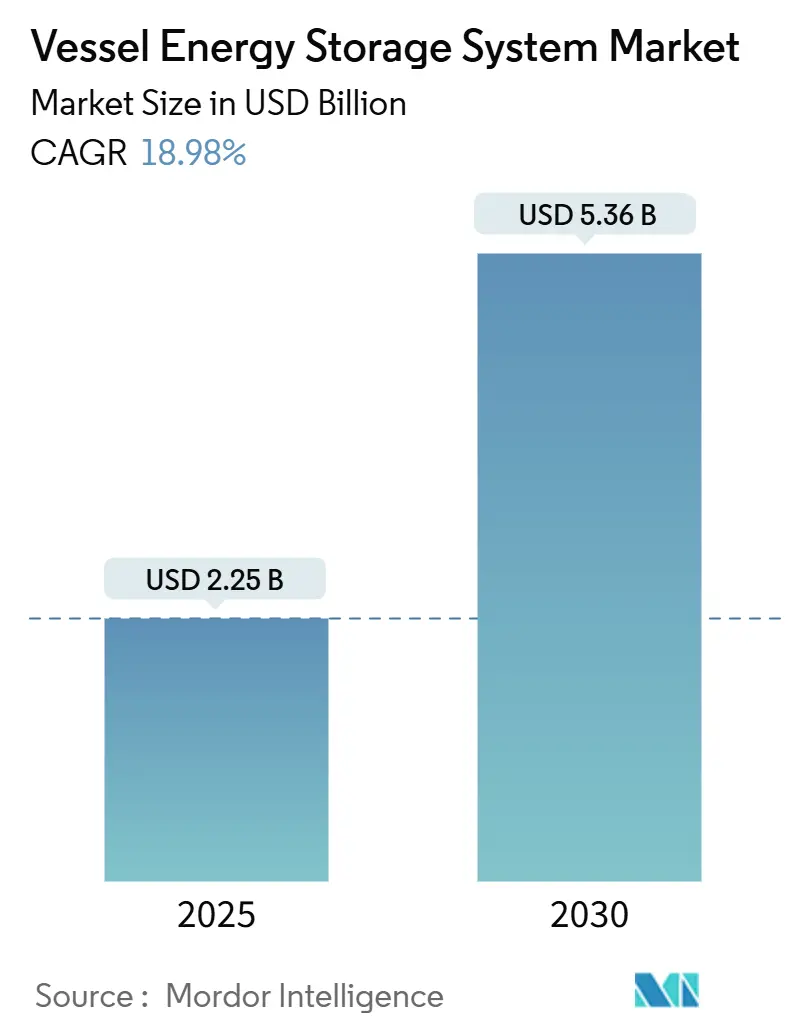

船舶用エネルギー貯蔵システム(Vessel Energy Storage System、以下VES)市場は、2025年には22.5億米ドルと推定され、2030年には53.6億米ドルに達すると予測されており、予測期間(2025年~2030年)において年平均成長率(CAGR)18.98%で成長する見込みです。この急速な成長は、国際海事機関(IMO)による温室効果ガス排出規制の強化、リチウムイオン電池のコスト低下、およびデジタルエネルギー管理プラットフォームの急速な普及によって牽引されています。

かつては規制遵守のための費用と見なされていたバッテリー設置は、現在では柔軟な航行プロファイルや陸上電力からの収益を可能にする「収益センター」として認識され始めています。旅客船運航会社は電気推進による静かで振動の少ない乗り心地を評価し、防衛艦隊はステルス性のためにバッテリー電力を求めています。地域別に見ると、北米は海軍の調達予算を活用し、欧州はFuelEU Maritime指令に沿った動きを見せ、アジア太平洋地域はバッテリー製造基盤を活かしてフェリーや潜水艦プロジェクトを急速に拡大しています。一方で、保険会社による火災リスク保険料や初期投資の高さといった課題も存在しますが、革新的なリースモデルや本質的に安全な化学物質の開発がこれらの障壁を緩和しつつあります。

# 2. 主要な市場動向の要点

* タイプ別: バッテリーエネルギー貯蔵システム(BESS)が2024年の市場収益シェアの78.3%を占め、市場を牽引しています。スーパーキャパシタは2030年までに21.5%のCAGRで加速すると予測されています。

* エネルギー源別: ハイブリッド構成が2024年の市場シェアの54.8%を占めました。燃料電池ソリューションは2025年から2030年の間に35.7%のCAGRで拡大すると予測されています。

* 設置構成別: 新造船が2024年の販売の81.9%を占めましたが、炭素強度指標(CII)ペナルティの即時適用により、レトロフィットプログラムが23.6%という最速のCAGRを記録しています。

* 船舶タイプ別: 旅客船が2024年の収益の38.6%を占めました。海軍艦艇は2030年までに22.2%という最高のCAGRを記録すると予測されています。

* 用途別: 主推進システムが2024年の需要の53.0%を占めました。ハイブリッド電力システムは同期間に21.0%のCAGRを記録すると予測されています。

* 地域別: 北米が2024年に34.5%のシェアを占めましたが、アジア太平洋地域は2030年までに24.8%のCAGRで成長を牽引すると見込まれています。

# 3. 市場のトレンドと洞察

3.1. 推進要因

VES市場の成長を促進する主な要因は以下の通りです。

* IMOのGHGおよびCII規制の厳格化(CAGRへの影響度: +4.20%):

IMOの2024年ネットゼロフレームワークは、非効率な船舶に対する運用評価を課し、港湾アクセスを制限し、保険料を引き上げています。これにより、規制遵守は船舶所有者にとって不可欠なコストとなっています。FuelEU Maritime指令は、2025年からEU水域を航行する5,000GT以上の船舶に再生可能燃料の使用を義務付け、さらに利益率を圧迫しています。エネルギー貯蔵システムは、運航会社が推進負荷を調整し、特定の航路でのピーク排出量を削減し、優先的なチャーター料金を確保することを可能にします。改訂されたライフサイクル排出量ガイドラインは、バッテリーによる効率向上を評価しており、早期導入企業を競争上の優位に立たせています。

* リチウムイオン電池の$/kWhの急速な低下(CAGRへの影響度: +3.80%):

自動車メーカーの規模拡大とより安全な化学物質の開発により、船舶用リン酸鉄リチウム(LFP)パックは、高サイクル航路においてディーゼル発電機との価格競争力を獲得しました。固形電池のプロトタイプは、IP67の防水性を維持しつつ190 Wh/kgを達成しています。DEFORD社製のナトリウムイオン代替品はリチウム価格変動リスクを排除し、高度なバッテリー管理システムはリアルタイムの航路分析に基づいて充電サイクルを最適化し、最大限の価値を引き出しています。

* ハイブリッド/全電気フェリープログラムの加速(CAGRへの影響度: +2.90%):

中国のスーパーキャパシタフェリー、デンマークの「Ellen」、ノルウェーの国家フェリー船隊は、固定航路で最大30%の運用コスト削減を実現し、商業的実現可能性を証明しています。共有の陸上充電ハブは、個々の船舶投資に対するリターンを増幅させます。北欧のクラスルールから相互運用可能なコネクタに至るまでの標準化は、以前の導入障壁を取り除き、VES市場が世界中の通勤航路で普及する基盤を築いています。

* 港湾電化とコールドアイアン化インセンティブ(CAGRへの影響度: +2.10%):

カリフォルニア、ロッテルダム、シンガポールなどの港湾では、停泊中に発電機を停止する船舶にインセンティブを与えています。米国エネルギー省の「ブルーエコノミー」ロードマップは、船上貯蔵を沿岸の再生可能エネルギーと強靭なグリッドを結ぶ要と位置付けています。高容量バッテリーを搭載した船舶は、グリッドサービス収益を獲得し、オフピーク料金で充電をスケジュールし、停電時には陸上に非常用電力を供給することも可能であり、VES市場の商業的論理を高めています。

* CIIペナルティによるレトロフィット需要(CAGRへの影響度: +3.50%):

船舶の炭素強度指標(CII)規制が厳格化され、基準を満たさない船舶にはペナルティが課されるため、既存船の改修(レトロフィット)需要が急速に高まっています。

* デジタルツインEMSによるESS ROIの実現(CAGRへの影響度: +1.80%):

デジタルツイン技術を活用したエネルギー管理システム(EMS)は、エネルギー貯蔵システムの投資収益率(ROI)を向上させ、導入を促進しています。

3.2. 阻害要因

VES市場の成長を抑制する主な要因は以下の通りです。

* ディーゼル発電機と比較したESSの高いCAPEX(CAGRへの影響度: -2.80%):

完全な船舶用バッテリーシステムは、依然として1MWあたり約175,000米ドルの投資を必要とし、キャッシュフローが厳しい運航会社に負担をかけています。従来の融資構造では、将来の燃料節約が過小評価され、技術陳腐化への懸念が所有者にリスクをもたらします。しかし、「Battery-as-a-service」契約や性能保証リースといった新しいモデルが登場し、初期リスクを専門の金融機関に移転することで、この制約を徐々に緩和しています。

* 船内容積・重量の制約(CAGRへの影響度: -1.90%):

船舶の限られたスペースと重量制限は、エネルギー貯蔵システムの搭載容量と配置に制約を与えます。

* 炭酸リチウム価格の変動性(CAGRへの影響度: -1.50%):

リチウムイオン電池の主要原材料である炭酸リチウムの価格変動は、バッテリーシステムのコストに影響を与え、市場の不確実性を高めます。

* 海上保険会社の火災リスク保険料(CAGRへの影響度: -2.20%):

リチウム電池の火災事故は、ロイズやアリアンツなどの保険会社に新たな消火・訓練基準を課すよう促し、保険費用を押し上げています。より安全なLFP化学物質や厳格な型式承認は保険料を削減していますが、データ不足が依然として保険数理モデルを膨らませています。損失記録が安定するにつれて、特にDNVおよびABSによって認証された区画化されたガス安全なバッテリー室を採用する船舶に対しては、保険会社が料金を再調整すると予想されます。

# 4. セグメント分析

4.1. バッテリー化学物質別:バッテリーがイノベーションを牽引

バッテリーエネルギー貯蔵システム(BESS)は、2024年に設置価値でVES市場シェアの78.3%を占めました。これは主に、自動車産業の学習曲線により、船舶用パックの価格が1kWhあたり450米ドル以下に低下したことによるものです。この優位性は、より高い密度と低い火災リスクを約束する固形電池の登場により、2030年までに21.5%という実質的なCAGRパイプラインにつながっています。並行して、スーパーキャパシタは超高速充放電フェリー航路で繁栄し、フライホイールは無限のサイクルが最重要視される海軍のパルスパワーニッチで利用されています。揚水式水力発電や圧縮空気ソリューションは船体容積のペナルティにより制限されたままですが、バナジウムフロー電池は最近、長期間のオフショア研究船向けにABS技術認定を取得しました。スタートアップ企業は現在、キャパシタ、リチウム、フローセルを単一のラックに統合したハイブリッドパックを推進しており、スペースを犠牲にすることなく、あらゆる利点をオペレーターに提供しています。

VES市場では、バッテリーインテグレーターがDNVの伝播試験Aなどの海事固有の安全認証を追求しています。主要サプライヤーは、独自の消火、冷却、データ分析レイヤーをバッテリーとバンドルすることで、純粋なキロワット時価格を超えた差別化を図っています。軍用グレードのリチウム熱暴走バリアを商用フェリーにライセンス供与することで、防衛と民間セグメント間の技術ギャップが縮まり、バッテリーベンダーにとっての機会が拡大しています。

4.2. エネルギー源別:ハイブリッドアーキテクチャが移行を支配

ハイブリッドシステムは、2024年の総収益の54.8%を占めました。これは、船舶所有者がバッテリーとディーゼルまたはLNGエンジンを組み合わせることで推進リスクをヘッジし、外洋航行の自律性を損なうことなく沿岸航路での規制遵守を可能にしているためです。燃料電池は35.7%のCAGRを記録しており、スカンジナビアや日本で出現している水素バンカリング回廊の勢いに乗っています。再生可能エネルギーのみのプラットフォームは、まだニッチではありますが、太陽光発電デッキや補助風力ローターが船上バッテリーに電力を供給することで牽引力を増しています。従来のエンジンは、エネルギー貯蔵と連携することで、燃料消費を最大20%削減できる発電機最適化の「スピニングリザーブ」モードでますます運用されています。

イノベーションは、複数の発電機と貯蔵装置の間でリアルタイムに調整を行う制御ソフトウェアに集中しています。Corvus Energyのガス安全な船舶用燃料電池モジュールは2024年にDNVの承認を取得し、水素スタックのフェリーやオフショア支援船への統合を促進しています。PowerXのバッテリータンカーコンセプトは、船舶を移動式貯蔵資産として再考しており、VES市場が推進を超えて浮体式グリッドインフラにまで拡大していることを示しています。

4.3. 設置構成別:レトロフィットの波が勢いを増す

新造船プロジェクトは2024年の導入の81.9%を依然として占めており、最適な安定性のためにバッテリー室を低く中央に配置するクリーンシートの海軍建築の恩恵を受けています。しかし、CIIペナルティが造船所の新造船納期よりも早く発効するため、レトロフィット活動は23.6%のCAGRで加速しています。LOC-NESSのようなプログラムを通じて導入されたコンテナ型バッテリーパレットは、ヤードでの滞在期間をわずか数日に短縮し、所有者が最も評価の低い船体から改修を開始することを可能にしています。

残りの船体寿命が5年を超え、日々の燃料費が7,000米ドルを超える場合、経済的な計算はレトロフィットに有利に働きます。デジタルツインモデリングは、モジュールの配置をセンチメートル単位の精度で事前に決定し、構造変更やケーブル配線のリスクを低減します。船級協会は、反復可能なコンテナ型パッケージの計画承認ワークフローを合理化し、行政上のリードタイムを40%短縮しました。

4.4. 船舶タイプ別:防衛分野の電化がブレイクアウト成長を促進

旅客船運航会社は、静音性、低振動キャビン、港湾排出ガスインセンティブを活かし、2024年の収益表で38.6%のシェアを占めました。ユニット数では少ないものの、海軍プラットフォームは潜水艦や水上戦闘艦がほぼ無音の耐久性を追求するため、22.2%という最高のCAGRを記録しています。貨物船は主に排出規制区域(ECA)の追加料金を回避するためにエネルギー貯蔵のアップグレードを導入しており、漁船やオフショア支援船はメンテナンスの低減と乗組員の快適性向上を評価しています。研究船は「その他」のカテゴリーに属し、科学センサーを妨害する可能性のある発電機ノイズを排除するためにバッテリーを使用しています。

軍事需要は技術の成熟を加速させています。Hanwha Oceanの韓国海軍向け潜水艦バッテリー試験は、商用パックよりも40%高い電力密度を特徴としており、機密解除されれば民間船体にも波及する可能性のある技術です。一方、旅客フェリー運航会社は充電サイクルスループットのベンチマークを設定し、より広範なVES市場に貴重なデューティサイクルデータを提供しています。

4.5. 用途別:推進システムが予算の優先順位を決定

主推進システムプロジェクトは2024年の投資の53.0%を占め、短距離航路における完全または部分的な電気駆動ラインへの転換を反映しています。ハイブリッドパワートレインは、21.0%のCAGRで最も急速に成長しているアプリケーションであり、進化する地域規制の下で運航会社に運用上の俊敏性を提供します。補助負荷に割り当てられたバッテリーは、発電機のメンテナンスサイクルを年間800時間延長し、停泊中のホテル負荷効率を向上させます。非常用電力パッケージはSOLAS要件を満たしつつ、操船中のピークシェービングリソースとしても機能します。

港湾減速時やクレーン積載時の回生ブレーキは、船上貯蔵に電力を戻し、既存資本から追加のリターンを引き出しています。統合されたエネルギー管理スイートは、推進、ホテル、貨物処理サブシステム全体で単一のインターフェースを提供し、乗組員の訓練を標準化し、コンプライアンス監査を簡素化します。

# 5. 地域分析

* 北米: 2024年の収益の34.5%を占め、米海軍の4,500万米ドルのLOC-NESSプログラムや、停泊中の補助エンジン使用にペナルティを課すカリフォルニアのコールドアイアン化規制によって後押しされています。メキシコ湾岸の造船所は、新しいPSV(プラットフォーム供給船)の注文にバッテリー室を標準オプションとして統合しており、カナダの五大湖運航会社は、今後導入される州の炭素排出量上限を満たすためにばら積み貨物船をレトロフィットしています。

* 欧州: FuelEU Maritimeの再生可能燃料閾値とノルウェーの全電気フェリーネットワークの恩恵を受けており、クラスルール、ヤード経験、資金調達手段の密なエコシステムを生み出しています。ロッテルダムでのハイブリッドタグボートのパイロットプロジェクトや、バルト海でのトリプル燃料クルーズコンセプトは、技術の普及を加速させています。欧州のバッテリーサプライヤーは、風力発電所の開発業者と提携し、船舶とグリッドサービスを組み合わせた入札を行うことで、セクター間の境界を曖昧にし、VES市場を拡大しています。

* アジア太平洋: 中国のバッテリーコストリーダーシップと韓国の海軍契約に支えられ、24.8%という最も急なCAGRを記録しています。日本のPowerXは、バッテリータンカーが洋上風力発電を消費センターに輸送する構想を掲げ、新しい収益モデルを示しています。インドネシアやフィリピンにおけるゼロエミッション離島フェリーへの補助金は、大きな下流需要を開拓しており、オーストラリアのブルーハイウェイコンセプトは、船舶貯蔵を沿岸の水素バリューチェーンに統合しています。

# 6. 競合状況

VES市場は中程度に細分化されており、上位5社が設置容量の約32%を占め、地域スペシャリストの余地を残しています。ABB、Wärtsilä、Siemens Energy、Corvusはターンキー推進システムをパッケージ化し、Samsung SDI、CATL、BYD、LGESは船舶固有の安全規制の下でセルを供給しています。パートナーシップが戦略を支配しており、Samsung SDIはHanwha Oceanと海軍パックで提携し、ABBはAYK Energyのプリズム型モジュールをクルーズ船のレトロフィットに統合しています。

差別化は、純粋なセル価格から、統合された安全性、サイバーセキュリティ対応のEMSソフトウェア、およびライフサイクル保証へと移行しています。ベンダーは現在、販売されたキロワット時ではなく、稼働時間を収益化する性能ベースのサービス契約を提供しています。新規参入企業は、DEFORDのナトリウムイオンやShift Clean Energyのバナジウムフローなどのニッチな化学物質や、レトロフィット用のモジュラーラックに焦点を当てています。船級協会の試験が成熟するにつれて、見積もり時間が短縮され、入札プールが拡大し、既存企業は設計サイクルごとに製品を刷新するよう圧力を受けています。

規制当局の承認は決定的な参入障壁であり、DNV、ABS、ロイズの承認は国際入札へのパスポートとなります。ガス安全設計や軍用グレードの伝播バリアに早期に投資するプレーヤーは、民間セグメント全体でプレミアムマージンを確保しています。これらのダイナミクスが相まって、価格競争を抑制し、VES市場を支える技術革新サイクルを維持しています。

6.1. 主要プレーヤー

* Corvus Energy

* Wärtsilä Corp.

* ABB Ltd.

* Siemens Energy AG

* Leclanché SA

# 7. 最近の業界動向

* 2025年6月: AYK Energyの船舶用バッテリーシステムがDNVの認証を受け、船舶用エネルギー貯蔵分野での信頼性を高め、市場での普及を促進しました。

* 2025年4月: Samsung SDIとHanwha Oceanは、共同開発した潜水艦用リチウムイオンバッテリーシステムを2025年第3四半期に韓国海軍と試験する計画を発表し、海軍推進システムに革命をもたらす可能性があります。

* 2025年4月: DEFORD New Power Co.は、NA1260、NA1270、NA12100 Proモデルを含む船舶用ナトリウムイオンバッテリーを発売しました。これらは高いサイクル寿命と統合されたバッテリー管理システムを船舶用途に提供します。

* 2024年9月: Corvus Energyは、本質的にガス安全な船舶用燃料電池システムについてDNVの型式承認を取得し、船舶用エネルギー貯蔵技術における重要な進歩を示しました。

* 2024年8月: NYKは、インドから日本へ年間約20万トンのグリーンアンモニアを海上輸送する基本合意を締結し、持続可能なエネルギーサプライチェーンへのコミットメントを強調しました。

本レポートは、世界の船舶用エネルギー貯蔵システム(ESS)市場に関する包括的な分析を提供しています。市場の仮定、調査範囲、調査方法から、市場の状況、規模、成長予測、競争環境、将来の展望まで、多岐にわたる情報が網羅されています。

市場の概要と推進要因

船舶用ESS市場は、複数の強力な要因によって急速な成長を遂げています。主な推進要因としては、国際海事機関(IMO)による温室効果ガス(GHG)排出量および炭素強度指標(CII)規制の厳格化が挙げられます。これにより、船舶の脱炭素化への圧力が強まっています。また、リチウムイオン電池の単位キロワット時あたりの価格が急速に低下していることも、ESS導入の経済性を高めています。ハイブリッド船や完全電気フェリープログラムの加速、港湾電化およびコールドアイアン(陸上電源接続)に対するインセンティブも市場拡大を後押ししています。さらに、CIIペナルティを回避するための既存船の改修(レトロフィット)需要が高まっており、デジタルツイン技術を活用したエネルギー管理システム(EMS)がESSの投資収益率(ROI)を向上させています。

市場の抑制要因

一方で、市場にはいくつかの抑制要因も存在します。ディーゼル発電機と比較してESSの初期設備投資(CAPEX)が高いこと、船内における体積・重量の制約、リチウムカーボネート価格の変動性、そして船舶保険会社による火災リスクプレミアムが、導入の障壁となる可能性があります。

技術とセグメンテーション

技術別では、バッテリーエネルギー貯蔵システム(BESS)が市場を牽引しており、2024年には78.3%のシェアを占めています。これは、リチウムイオン電池のコスト低下と安全認証の成熟によるものです。スーパーキャパシタ、フライホイール、揚水式水力貯蔵、圧縮空気エネルギー貯蔵(CAES)なども含まれます。

エネルギー源別では、再生可能エネルギー源、従来型エネルギー源、ハイブリッドシステム、燃料電池などが分析されています。燃料電池は年平均成長率(CAGR)35.7%と急速に成長していますが、水素供給インフラの整備に依存しており、現状ではバッテリーが主要なエネルギーバッファとしての役割を担っています。

設置形態では、新造船と既存船の改修(レトロフィット)に分けられ、CIIペナルティとモジュール式コンテナ型バッテリーラックの普及により、レトロフィット市場はCAGR 23.6%で急速に成長しています。

対象となる船舶タイプは、貨物船、客船、海軍艦艇、漁船、オフショア支援船など多岐にわたり、用途も補助動力装置、主推進システム、非常用電源、再生可能エネルギー統合、ハイブリッド電力システムなど広範囲にわたります。

地域別分析

地域別では、アジア太平洋地域が最も速い成長を示しており、2030年までにCAGR 24.8%を記録すると予測されています。これは、中国におけるフェリーの電化プログラムや韓国の海軍プログラムが主な牽引役となっています。北米、ヨーロッパ、南米、中東・アフリカも主要な市場として分析されています。

競争環境

市場は競争が激しく、Corvus Energy、Wartsila Corporation、ABB Ltd.、Siemens Energy、Leclanche SA、Rolls-Royce Power Systems、Samsung SDI、CATL、BYD Co. Ltd.、LG Energy Solution、Toshiba Corporationなど、多数の主要企業が市場シェアを争っています。レポートでは、市場集中度、戦略的動向(M&A、パートナーシップ)、主要企業の市場シェア分析、および各企業の詳細なプロファイルが提供されています。

将来展望と機会

船舶用ESS市場は、脱炭素化への世界的な動きと技術革新により、今後も力強い成長が期待されています。港湾電化の義務化は、船舶が発電機を停止して陸上電源に切り替えることを可能にし、排出量削減とグリッドサービス収益の両面で大型の船内バッテリーを不可欠なものにしています。レポートは、未開拓の市場や満たされていないニーズの評価を通じて、将来の機会についても言及しています。

1. はじめに

- 1.1 調査の前提と市場の定義

- 1.2 調査範囲

2. 調査方法

3. エグゼクティブサマリー

4. 市場概況

- 4.1 市場概要

- 4.2 市場の推進要因

- 4.2.1 厳格なIMO GHGおよびCII規制

- 4.2.2 リチウムイオン電池の$/kWhの急速な低下

- 4.2.3 ハイブリッド/完全電動フェリープログラムの加速

- 4.2.4 港湾電化とコールドアイロニングのインセンティブ

- 4.2.5 CIIペナルティによる改修需要

- 4.2.6 デジタルツインEMSによるESS ROIの実現

- 4.3 市場の阻害要因

- 4.3.1 ディーゼル発電機と比較したESSの高い設備投資

- 4.3.2 船上での容積・重量制限

- 4.3.3 炭酸リチウム価格の変動

- 4.3.4 海上保険会社の火災リスク保険料

- 4.4 サプライチェーン分析

- 4.5 規制環境

- 4.6 技術的展望

- 4.7 ポーターの5つの力

- 4.7.1 新規参入の脅威

- 4.7.2 買い手の交渉力

- 4.7.3 供給者の交渉力

- 4.7.4 代替品の脅威

- 4.7.5 競争上の対立

5. 市場規模と成長予測

- 5.1 タイプ別

- 5.1.1 バッテリーエネルギー貯蔵システム (BESS)

- 5.1.2 スーパーキャパシタ

- 5.1.3 フライホイールエネルギー貯蔵システム

- 5.1.4 揚水発電

- 5.1.5 圧縮空気エネルギー貯蔵 (CAES)

- 5.1.6 その他

- 5.2 エネルギー源別

- 5.2.1 再生可能エネルギー源

- 5.2.2 従来型エネルギー源

- 5.2.3 ハイブリッドシステム

- 5.2.4 燃料電池

- 5.2.5 その他

- 5.3 設置構成別

- 5.3.1 新造

- 5.3.2 改装

- 5.4 船舶タイプ別

- 5.4.1 貨物船

- 5.4.2 客船

- 5.4.3 軍艦

- 5.4.4 漁船

- 5.4.5 海洋支援船

- 5.4.6 その他

- 5.5 用途別

- 5.5.1 補助動力装置

- 5.5.2 主推進システム

- 5.5.3 緊急電源

- 5.5.4 再生可能エネルギー統合

- 5.5.5 ハイブリッド電力システム

- 5.6 地域別

- 5.6.1 北米

- 5.6.1.1 米国

- 5.6.1.2 カナダ

- 5.6.1.3 メキシコ

- 5.6.2 欧州

- 5.6.2.1 ドイツ

- 5.6.2.2 英国

- 5.6.2.3 フランス

- 5.6.2.4 イタリア

- 5.6.2.5 北欧諸国

- 5.6.2.6 ロシア

- 5.6.2.7 その他の欧州

- 5.6.3 アジア太平洋

- 5.6.3.1 中国

- 5.6.3.2 インド

- 5.6.3.3 日本

- 5.6.3.4 韓国

- 5.6.3.5 ASEAN諸国

- 5.6.3.6 その他のアジア太平洋

- 5.6.4 南米

- 5.6.4.1 ブラジル

- 5.6.4.2 アルゼンチン

- 5.6.4.3 その他の南米

- 5.6.5 中東およびアフリカ

- 5.6.5.1 サウジアラビア

- 5.6.5.2 アラブ首長国連邦

- 5.6.5.3 南アフリカ

- 5.6.5.4 エジプト

- 5.6.5.5 その他の中東およびアフリカ

6. 競合情勢

- 6.1 市場集中度

- 6.2 戦略的動向(M&A、パートナーシップ、PPA)

- 6.3 市場シェア分析(主要企業の市場順位/シェア)

- 6.4 企業プロファイル(グローバル概要、市場概要、主要セグメント、利用可能な財務情報、戦略情報、製品・サービス、最近の動向を含む)

- 6.4.1 Corvus Energy

- 6.4.2 Wartsila Corporation

- 6.4.3 ABB Ltd.

- 6.4.4 Siemens Energy

- 6.4.5 Leclanche SA

- 6.4.6 Rolls-Royce Power Systems

- 6.4.7 Samsung SDI

- 6.4.8 Saft (TotalEnergies)

- 6.4.9 EST-Floattech

- 6.4.10 Shift Clean Energy

- 6.4.11 CATL

- 6.4.12 BYD Co. Ltd.

- 6.4.13 LG Energy Solution

- 6.4.14 Akasol AG (BorgWarner)

- 6.4.15 Skeleton Technologies

- 6.4.16 Victron Energy

- 6.4.17 MAN Energy Solutions

- 6.4.18 XALT Energy

- 6.4.19 Eco Marine Power

- 6.4.20 Toshiba Corporation

7. 市場機会と将来展望

*** 本調査レポートに関するお問い合わせ ***

船舶用蓄電システムとは、船舶の運航に必要な電力を貯蔵し、必要に応じて供給する装置群を指します。これは主にバッテリー、電力変換器、そしてそれらを統合的に管理するシステムで構成されます。従来の船舶はディーゼルエンジンなどの内燃機関で直接推進力を得たり、発電機を回して電力を供給していましたが、蓄電システムを導入することで、燃料消費量の削減、排出ガスの低減、電力の安定化、そして運航の柔軟性向上といった多岐にわたるメリットが期待されます。特に、環境規制の強化や燃料コストの変動が激しい現代において、その重要性は飛躍的に高まっています。

船舶用蓄電システムは、使用される蓄電技術によっていくつかの種類に分けられます。現在最も主流となっているのは、高エネルギー密度と長寿命を特徴とするリチウムイオンバッテリー(LiB)です。これは、その優れた性能から、ハイブリッド船や電気推進船の主要なエネルギー源として広く採用されています。その他には、急速な充放電が可能で、短時間での大電力供給に適したスーパーキャパシタ(電気二重層キャパシタ)があり、エンジンの始動補助や回生エネルギーの回収などに利用されます。また、安全性に優れるニッケル水素バッテリーや、安価な鉛蓄電池も一部で利用されていますが、エネルギー密度や寿命の面でリチウムイオンバッテリーに劣る傾向があります。システム構成としては、エンジンと蓄電システムを併用するハイブリッドシステム、蓄電システムのみで推進するフルエレクトリックシステム、そして電力負荷のピークを平滑化するピークシェービングシステムなどがあります。

船舶用蓄電システムの用途は多岐にわたります。最も一般的なのは、エンジンの負荷を最適化し、燃料効率を向上させるための推進補助です。これにより、エンジンの稼働時間を短縮したり、より効率の良い運転領域で稼働させたりすることが可能になります。また、港湾内や特定の水域でのゼロエミッション運航を実現するためにも不可欠です。これにより、停泊中の発電機使用を抑制し、騒音や排ガスを大幅に削減できます。さらに、電力需要の変動が大きい場合に、蓄電システムがピーク時の電力供給を補助することで、発電機の小型化や安定した電力供給が可能となります。非常用電源としての役割も重要であり、主電源が停止した場合でも、重要なシステムへの電力供給を維持し、安全な運航を確保します。タグボート、フェリー、オフショア支援船、クルーズ船など、様々な種類の船舶でその導入が進んでいます。

船舶用蓄電システムの導入には、様々な関連技術が不可欠です。まず、バッテリーの充放電を適切に制御し、安全性を確保するためのバッテリーマネジメントシステム(BMS)が挙げられます。BMSは、各バッテリーセルの電圧、電流、温度を監視し、過充電や過放電、過熱を防ぐ重要な役割を担います。次に、バッテリーの直流電力を船舶の交流電力系統に変換したり、その逆を行ったりするための電力変換器(インバータ、コンバータ)が必要です。また、船全体の電力フローを最適化し、蓄電システムと他の電源(エンジン発電機、陸上電源など)との連携を管理するエネルギーマネジメントシステム(EMS)も重要な要素です。さらに、電気推進システムやハイブリッド推進システムといった推進技術、陸上からの充電を可能にする充電インフラ、そしてシステムの運用状況をリアルタイムで監視し、予知保全や効率改善に役立てるためのデジタルツインやAI技術なども密接に関連しています。

船舶用蓄電システムの市場は、近年急速な拡大を見せています。この背景には、国際海事機関(IMO)による温室効果ガス(GHG)排出量削減目標の強化や、各国政府による環境規制の厳格化が挙げられます。特に、EEXI(既存船のエネルギー効率指数)やCII(炭素強度指標)といった新たな規制は、船舶のエネルギー効率向上を強く促しており、蓄電システムはその有効なソリューションの一つとされています。また、燃料油価格の変動リスクや、港湾周辺地域における騒音・排ガス問題への社会的な関心の高まりも、導入を後押ししています。リチウムイオンバッテリーの技術革新とコストダウンも、市場拡大の大きな要因です。一方で、船舶という特殊な環境下での安全性確保は最重要課題であり、各国の認証機関による厳格なガイドラインや安全基準の整備が進められています。政府からの補助金制度や研究開発への投資も、市場の成長を加速させています。

船舶用蓄電システムの将来は、さらなる技術革新と市場の拡大が予測されます。今後は、より大容量で高出力なバッテリーの開発が進み、大型船や長距離航行船への適用が拡大していくでしょう。全固体電池のような次世代バッテリー技術の実用化は、安全性とエネルギー密度の両面で飛躍的な向上をもたらす可能性があります。また、コストダウンも継続的に進み、より多くの船舶で導入が容易になることが期待されます。多様なエネルギー源との統合も重要なテーマであり、燃料電池、太陽光発電、風力発電といった再生可能エネルギーとの連携により、真のゼロエミッション船の実現が加速するでしょう。AIやIoTを活用したスマートシップ化も進み、蓄電システムの運用がより高度に最適化され、予知保全や自動運転への貢献も期待されます。国際的な標準化や規制整備も進み、安全で効率的なシステムの普及が促進されることで、海運業界全体の脱炭素化に大きく貢献していくことになります。