酸化亜鉛市場規模・シェア分析:成長トレンドと予測 (2025-2030年)

酸化亜鉛市場レポートは、製法(間接法、直接法、湿式化学法)、用途(ゴム・タイヤ、セラミックス・ガラス、医薬品・化粧品、農業、塗料・コーティング、その他用途)、および地域(アジア太平洋、北米、欧州、南米、中東・アフリカ)別に分類されます。市場予測は数量(トン)で提供されます。

※本ページの内容は、英文レポートの概要および目次を日本語に自動翻訳したものです。最終レポートの内容と異なる場合があります。英文レポートの詳細および購入方法につきましては、お問い合わせください。

*** 本調査レポートに関するお問い合わせ ***

酸化亜鉛市場の概要:成長トレンドと予測(2025年~2030年)

酸化亜鉛市場は、2025年から2030年の予測期間において、堅調な成長が見込まれています。本レポートは、市場規模、成長要因、抑制要因、主要なセグメント、および競争環境について詳細に分析しています。

# 市場規模と予測

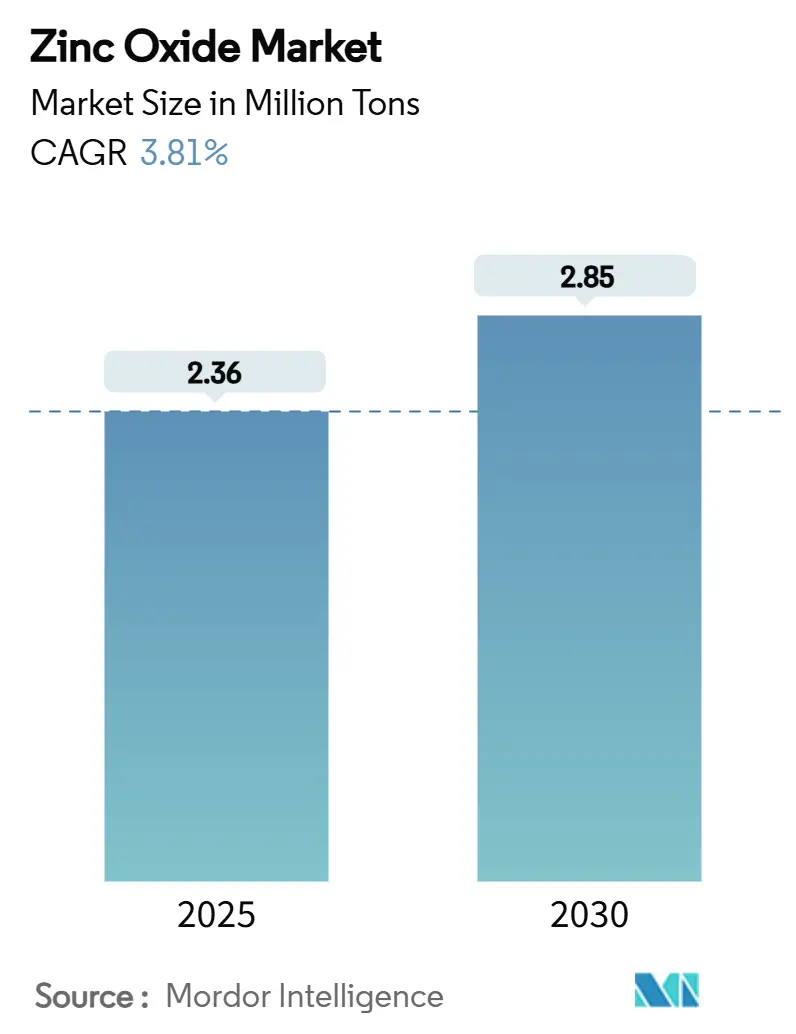

酸化亜鉛市場規模は、2025年には236万トンと推定され、2030年には285万トンに達すると予測されています。予測期間(2025年~2030年)における年平均成長率(CAGR)は3.81%です。酸化亜鉛の紫外線減衰、抗菌活性、触媒作用に対する持続的な需要が、既存および新たな用途での需要を促進しています。ナノスケール加工の革新により、粒度制御がより厳密になり、高温コーティングにおける耐熱性が向上し、グリーンタイヤ配合における添加剤の負荷が低減されています。

# 主要な市場動向と洞察

* プロセス別: 間接法が2024年に71.34%の市場シェアを占めました。湿式化学法は、2030年までに4.12%のCAGRで拡大すると予測されています。

* 用途別: ゴム・タイヤ化合物が2024年に39.19%の市場規模を占めました。塗料・コーティング剤は、2030年までに4.35%のCAGRで最も速い成長を遂げると見込まれています。

* 地域別: アジア太平洋地域が2024年に45.42%の市場シェアでリードし、予測期間中に4.06%のCAGRで最も速い成長を維持すると予想されています。

# 市場を牽引する要因

1. ゴム・タイヤ産業からの堅調な需要(CAGRへの影響:+1.2%)

世界のタイヤメーカーは、耐候性と機械的耐久性を提供する加硫促進剤として酸化亜鉛に依存しています。電気自動車の普及に伴い、車両重量とトルクが増加するため、これらの特性の重要性が増しています。ナノグレード酸化亜鉛の採用により、性能を維持しつつ亜鉛配合量を最大40%削減できるため、タイヤメーカーは排出目標を達成しやすくなっています。リサイクル金属の利用も90%を超え、コストと炭素排出量の削減に貢献しています。

2. 化粧品・日焼け止め製剤の拡大(CAGRへの影響:+0.8%)

オキシベンゾンなどの化学物質に対する規制が強化される中、鉱物性UVフィルターが注目されています。酸化亜鉛の広範囲スペクトル保護は「一般的に安全かつ効果的(GRASE)」と認識されており、従来の白浮き問題を解消する超微細グレードへの需要が高まっています。EverZincのZanoポートフォリオのような透明な分散液は、クリーンビューティーのトレンドに合致し、アジア太平洋地域のプレミアムスキンケア製品や北米のリーフセーフ日焼け止め製品での採用を加速させています。

3. 特殊セラミックス・ガラス用途の成長(CAGRへの影響:+0.6%)

航空宇宙ノズル、電子基板、エネルギー部品向けの先進セラミックスは、機械的強度と電気絶縁性の両方を提供するフラックス剤を必要とします。酸化亜鉛はこれらの基準を満たし、焼成温度を下げて窯のエネルギー消費を最大15%削減できます。エレクトロニクスの小型化、特に5Gモジュールにおいて、高純度グレードの需要が高まっています。ガラス分野では、酸化亜鉛が化学的耐久性と光学的な透明度を高め、低放射率建築用ガラスや自動車のヘッドアップディスプレイでの採用を促進しています。

4. 精密農業における微量栄養素強化肥料(CAGRへの影響:+0.4%)

土壌中の亜鉛不足は穀物収量を抑制するため、酸化亜鉛強化肥料の使用が増加しています。ナノ製剤は葉からの吸収を改善し、ストレス条件下でのクロロフィルとタンパク質含有量を増加させ、小麦の圃場試験では8~10%の収量増加が示されています。政府のバイオフォートフィケーションプログラムも、主要作物における亜鉛含有量の増加を目標とすることで、農業分野での需要を制度化しています。

5. エレクトロニクス分野におけるナノ酸化亜鉛の商業化(CAGRへの影響:+0.3%)

ナノ酸化亜鉛は、その広いバンドギャップ特性により、次世代のオプトエレクトロニクス分野で魅力的な材料となっています。特にアジア太平洋地域と北米の技術ハブにおいて、電子部品の小型化と高性能化の要求に応える形で、その商業化が進んでいます。

# 市場の抑制要因

1. 亜鉛精鉱価格の変動(CAGRへの影響:-0.9%)

供給途絶や地政学的緊張により、2024年には精鉱価格が13%上昇し、製錬所の処理費用を圧迫し、酸化物生産者の利益率を縮小させました。米国生産者は輸入に73%依存しており、為替変動や関税リスクに特に晒されています。

2. 酸化亜鉛浸出液に対する排出規制の強化(CAGRへの影響:-0.6%)

新たな連邦ガイドラインでは、工業廃水中の亜鉛濃度が厳しく制限されており、水処理インフラへの高額なアップグレードが求められています。欧州化学機関(ECHA)による酸化亜鉛の再分類提案も、表示や報告規則を厳格化する可能性があり、不確実性を高めています。

3. 代替品の出現(CAGRへの影響:-0.4%)

ゴム・タイヤ産業において、カルシウムベースや亜鉛フリーのグリーンタイヤ用加硫促進剤への代替が進む可能性があります。これは、特に環境規制の厳しい地域や、コスト削減を目指すメーカーにとって、酸化亜鉛の需要を抑制する要因となり得ます。

# セグメント分析

プロセス別

* 間接法(フレンチプロセス): 2024年には生産量の71.34%を占め、長年の改良によりコスト効率と一貫した純度を確立し、ゴム、セラミックス、顔料などの大量市場で競争力を維持しています。

* 湿式化学法: 化粧品、エレクトロニクス、精密農業に不可欠なナノまたはマイクロレベルの形態を狭い粒度分布で実現できるため、4.12%のCAGRで急速に拡大しています。植物抽出物や微生物触媒を用いたグリーン合成法も採用され、生体適合性ナノ粒子の生産を可能にしています。

用途別

* ゴム・タイヤ化合物: 2024年の需要の39.19%を占め、加硫システムにおけるその役割は揺るぎません。電気自動車の普及は、タイヤへの摩耗と熱ストレスを増加させ、間接的にタイヤあたりの酸化亜鉛負荷を高めています。

* 塗料・工業用コーティング剤: ナノ酸化亜鉛分散体が500℃に耐え、海洋、石油化学、高温パイプライン資産の腐食保護を強化するため、4.35%のCAGRで最も速い成長を示しています。

* セラミックス・ガラス: 低焼成温度を可能にし、電子セラミックスの電気絶縁性を高めるフラックス剤として、着実に採用が拡大しています。

* 医薬品・化粧品: 鉱物性のみの日焼け止め規制やリーフセーフ製品の台頭により、市場が拡大しています。

* 農業: ナノ製剤が栄養素の生物学的利用能を改善し、主要作物の微量栄養素ギャップを埋める技術推進セクターとして浮上しています。

# 地域分析

* アジア太平洋: 2024年には世界の生産量の45.42%を占め、中国、インド、東南アジアにおける大規模なゴムおよびエレクトロニクス産業に牽引され、2030年までに4.06%のCAGRで他の地域を上回ると予測されています。

* 北米: 航空宇宙セラミックス、医療機器、オプトエレクトロニクスなどの高純度またはナノエンジニアードグレードの用途革新をリードしています。しかし、精製亜鉛の輸入依存度が73%と高く、為替変動や輸送のボトルネックに晒されています。

* 欧州: 厳格なライフサイクル規制により、クローズドループ水システムやEverZincが40%以上のリサイクル金属を使用するような低炭素製錬投入物の採用が促進され、持続可能性のリーダーとしての地位を確立しています。

* 南米・中東・アフリカ: インフラおよび建設ブームの恩恵を受け、塗料およびゴムの需要が増加しています。ペルーやオマーンでの新たな製錬能力は、中期的には現地生産への移行を示唆しています。

# 競争環境

酸化亜鉛市場は中程度の断片化が進んでいます。Hindustan Zinc、EverZinc、JG Chemicalsが主要企業として挙げられます。

* Hindustan Zinc: Debari製錬所の拡張に13.9億米ドルを投じ、統合された亜鉛酸化物生産能力を強化し、従来のベンチマークより75%低い排出量を誇る低炭素製品「EcoZen」を推進しています。

* EverZinc: 特殊ニッチ市場に注力し、超微細Zanoラインを拡大し、次世代バッテリー向け充電式亜鉛材料を投入しています。

* JG Chemicals: インド国内の酸化亜鉛需要の約30%を占め、200以上のゴム、セラミックス、製薬顧客に80以上のグレードを提供しています。

技術的優位性が利益率を左右し、企業はオプトエレクトロニクスインクに必要な50nm以下のメディアンを達成する水熱反応器やメカノケミカル反応器を拡大しています。また、AI駆動のプロセス制御に投資し、エネルギーコストを削減し、粒度分布を厳密に管理しています。持続可能性の認証も調達基準として浮上しており、再生可能エネルギーを利用した炉や使用済み亜鉛スクラップのリサイクルループの採用を推進しています。

# 最近の業界動向

* 2023年8月: Zochemは、ペルーの亜鉛製品メーカーであるIndustrias Electro-Químicas (IEQSA)の40%の株式を取得しました。両社は独立して事業を継続し、Zochemの北米での事業がIEQSAの南米での存在感を補完します。

* 2023年6月: Zochemは、テネシー州ディクソン工場に新しい炉を稼働させ、酸化亜鉛の生産能力を15,000メトリックトン増強しました。

この市場は、多様な用途からの需要と技術革新に支えられ、今後も成長を続けると見込まれています。

酸化亜鉛(ZnO)市場に関する本レポートは、その定義、市場規模、成長予測、主要な推進要因と阻害要因、地域別および用途別の分析、競争環境、そして将来の展望を包括的に提供しています。

酸化亜鉛は、水に不溶性の白色粉末である無機化合物であり、カラミンや亜鉛華としても知られています。天然には亜鉛鉱として存在しますが、ほとんどが合成的に製造され、様々な材料や製品の添加剤として広く利用されています。

世界の酸化亜鉛市場は、2025年には236万トン、2030年には285万トンに達すると予測されており、堅調な成長が見込まれています。本レポートでは、市場を製造プロセス(間接法、直接法、湿式化学法)、用途(ゴム・タイヤ、セラミックス・ガラス、医薬品・化粧品、農業、塗料・コーティング、その他)、および地域(アジア太平洋、北米、欧州、南米、中東・アフリカ)に細分化し、各セグメントの市場規模と予測を数量ベース(キロトン)で分析しています。

市場の主要な推進要因としては、まずゴム・タイヤ産業からの堅調な需要が挙げられます。特に、グリーンタイヤにおける加硫促進剤としての役割は重要です。次に、化粧品や日焼け止め製剤の拡大、特殊セラミックスやガラス用途の成長、精密農業における微量栄養素が豊富な肥料としての利用拡大が挙げられます。さらに、オプトエレクトロニクス分野におけるナノ酸化亜鉛の商業化も市場を牽引しています。

一方で、市場にはいくつかの阻害要因も存在します。亜鉛精鉱価格の変動は、生産コストに直接影響を与えます。また、酸化亜鉛浸出液に対する排出規制の厳格化(例えば、亜鉛排出上限1.5 mg/L)は、企業に閉ループ水処理システムへの投資を促し、設備投資コストを増加させています。さらに、カルシウム系や亜鉛フリーのグリーンタイヤ用活性剤による代替品の出現も、市場成長の制約となっています。

地域別では、アジア太平洋地域が世界の消費量の45.42%を占め、最大の需要地域となっています。この地域は、大規模なゴムおよびエレクトロニクスサプライチェーンに牽引されており、年平均成長率(CAGR)4.06%で最も速い成長を遂げると予測されています。特に、中国、日本、インド、韓国、ASEAN諸国が主要な市場として挙げられます。

グリーンタイヤにおいて酸化亜鉛は、機械的完全性を維持する加硫促進剤として不可欠です。近年では、ナノグレードの酸化亜鉛が開発され、性能を損なうことなく亜鉛の使用量を40%削減できるため、環境負荷低減に貢献しています。しかし、前述の通り、環境規制の強化は生産者に新たな課題を突きつけており、よりクリーンな技術の採用を加速させる要因にもなっています。

競争環境の分析では、市場集中度、戦略的動向、市場シェアおよびランキング分析が行われています。Akrochem Corporation、American Chemet Corporation、EverZinc、GRILLO-Werke AG、HAKUSUI TECH.、HANIL、Hindustan Zinc、Pan-Continental Chemical Co., Ltd.、RUBAMIN、Silox India Pvt Ltd、SURAJ UDYOG、Zinc Nacional S.A.、Zinc-o-India、ZM SILESIA SA、Zochem LLCといった主要15社の企業プロファイルが詳細に記載されており、各社の概要、主要セグメント、財務情報、戦略的情報、市場ランク/シェア、製品・サービス、最近の動向などが網羅されています。

本レポートは、市場における未開拓の領域や満たされていないニーズの評価を通じて、将来の市場機会と展望についても言及しています。

1. はじめに

- 1.1 調査の前提条件と市場の定義

- 1.2 調査範囲

2. 調査方法

3. エグゼクティブサマリー

4. 市場概況

- 4.1 市場概要

- 4.2 市場の推進要因

- 4.2.1 ゴム・タイヤ産業からの堅調な需要

- 4.2.2 化粧品および日焼け止め製剤の拡大

- 4.2.3 特殊セラミックスおよびガラス用途の成長

- 4.2.4 精密農業における微量栄養素が豊富な肥料

- 4.2.5 オプトエレクトロニクスにおけるナノZnOの商業化

- 4.3 市場の阻害要因

- 4.3.1 亜鉛精鉱価格の変動

- 4.3.2 ZnO浸出液に対する排出規制の強化

- 4.3.3 カルシウムまたは亜鉛フリーのグリーンタイヤ活性剤による代替

- 4.4 バリューチェーン分析

- 4.5 ポーターの5つの力

- 4.5.1 供給者の交渉力

- 4.5.2 買い手の交渉力

- 4.5.3 新規参入の脅威

- 4.5.4 代替品の脅威

- 4.5.5 競争の程度

5. 市場規模と成長予測(数量)

- 5.1 プロセス別

- 5.1.1 間接(フランス)法

- 5.1.2 直接(アメリカ)法

- 5.1.3 湿式化学プロセス

- 5.2 用途別

- 5.2.1 ゴムおよびタイヤ

- 5.2.2 セラミックスおよびガラス

- 5.2.3 医薬品および化粧品

- 5.2.4 農業

- 5.2.5 塗料およびコーティング

- 5.2.6 その他の用途(化学品、食品など)

- 5.3 地域別

- 5.3.1 アジア太平洋

- 5.3.1.1 中国

- 5.3.1.2 日本

- 5.3.1.3 インド

- 5.3.1.4 韓国

- 5.3.1.5 ASEAN諸国

- 5.3.1.6 その他のアジア太平洋地域

- 5.3.2 北米

- 5.3.2.1 米国

- 5.3.2.2 カナダ

- 5.3.2.3 メキシコ

- 5.3.3 ヨーロッパ

- 5.3.3.1 ドイツ

- 5.3.3.2 英国

- 5.3.3.3 フランス

- 5.3.3.4 イタリア

- 5.3.3.5 スペイン

- 5.3.3.6 ロシア

- 5.3.3.7 北欧諸国

- 5.3.3.8 その他のヨーロッパ地域

- 5.3.4 南米

- 5.3.4.1 ブラジル

- 5.3.4.2 アルゼンチン

- 5.3.4.3 その他の南米地域

- 5.3.5 中東およびアフリカ

- 5.3.5.1 サウジアラビア

- 5.3.5.2 南アフリカ

- 5.3.5.3 その他の中東およびアフリカ地域

6. 競争環境

- 6.1 市場集中度

- 6.2 戦略的動向

- 6.3 市場シェア(%)/ランキング分析

- 6.4 企業プロファイル(グローバル概要、市場概要、主要セグメント、利用可能な財務情報、戦略情報、市場順位/シェア、製品およびサービス、最近の動向を含む)

- 6.4.1 Akrochem Corporation

- 6.4.2 American Chemet Corporation

- 6.4.3 EverZinc

- 6.4.4 GRILLO-Werke AG

- 6.4.5 HAKUSUI TECH.

- 6.4.6 HANIL

- 6.4.7 Hindustan Zinc

- 6.4.8 Pan-Continental Chemical Co., Ltd.

- 6.4.9 RUBAMIN

- 6.4.10 Silox India Pvt Ltd

- 6.4.11 SURAJ UDYOG

- 6.4.12 Zinc Nacional S.A.

- 6.4.13 Zinc-o-India

- 6.4.14 ZM SILESIA SA

- 6.4.15 Zochem LLC

7. 市場機会と将来の見通し

*** 本調査レポートに関するお問い合わせ ***

酸化亜鉛は、化学式ZnOで表される白色の粉末状物質です。天然には紅亜鉛鉱として産出しますが、一般的には人工的に製造されます。両性酸化物であり、酸にも塩基にも反応する特性を持ちます。その多機能性から、産業界において非常に幅広い用途で利用されており、半導体特性、紫外線吸収特性、抗菌特性、触媒特性、圧電特性など、多様な物理的・化学的性質を示します。人体への毒性が比較的低いことも、その利用範囲を広げる要因となっています。

酸化亜鉛の種類は、主に製造方法と粒径によって分類されます。製造方法では、大きく分けて「直接法(アメリカンプロセス)」と「間接法(フレンチプロセス)」があります。直接法は、亜鉛鉱石を還元・酸化して製造され、比較的粗い粒子が得られます。一方、間接法は、高純度の金属亜鉛を蒸発させ、空気中で酸化させることで製造され、非常に微細で高純度の酸化亜鉛が得られます。この間接法によるものが、化粧品や電子材料など、より高い品質が求められる分野で広く用いられています。また、「湿式法」と呼ばれる、亜鉛塩溶液から沈殿・焼成させる方法もあり、特にナノ粒子酸化亜鉛の製造に適しています。粒径による分類では、ミクロンオーダーの「通常品」に加え、サブミクロンオーダーの「微粒子酸化亜鉛」、そして数ナノメートルから数十ナノメートルサイズの「ナノ粒子酸化亜鉛」があります。ナノ粒子酸化亜鉛は、その微細さゆえに透明性が高く、紫外線遮蔽効果も優れているため、日焼け止めなどの化粧品分野で特に注目されています。さらに、用途に応じて分散性や反応性を向上させるために、表面処理が施された製品も存在します。

酸化亜鉛の用途は非常に多岐にわたります。最も大きな用途の一つは、ゴム・タイヤ産業における加硫促進剤や補強材としての利用です。タイヤの耐久性や性能向上に不可欠な材料となっています。化粧品分野では、日焼け止め製品の紫外線散乱剤として広く使用されています。特にナノ粒子酸化亜鉛は、UVAとUVBの両方を効果的に遮蔽しつつ、白浮きを抑えることができるため、透明感のある使用感が求められる製品に採用されています。また、収斂作用や保護作用があるため、軟膏やベビーパウダーなどの医薬品・医薬部外品にも配合されます。抗菌作用も持ち合わせているため、一部の抗菌製品にも利用されています。塗料やインクの分野では、白色顔料としてだけでなく、防錆剤や防カビ剤としても機能します。セラミックスやガラス産業では、釉薬の原料や、低融点ガラス、バリスターなどの電子部品の材料として用いられます。電子材料分野では、電圧依存抵抗器であるバリスターの主成分として、雷サージなどからの回路保護に貢献しています。さらに、透明導電膜の材料としても注目されており、インジウムスズ酸化物(ITO)の代替として、アルミニウムをドープした酸化亜鉛(AZO)が、ディスプレイや太陽電池、LEDなどに利用されています。その他、圧電素子、ガスセンサー、飼料添加物(亜鉛源として)、メタノール合成や脱硫触媒など、その応用範囲は広大です。

関連技術としては、まず製造技術の進化が挙げられます。高純度化技術は、電子材料向けに不可欠であり、不純物レベルを極限まで低減する技術が開発されています。また、粒径制御技術は、ナノ粒子酸化亜鉛の均一な合成と分散を可能にし、透明性や紫外線遮蔽効果の向上に寄与しています。表面改質技術も重要で、シランカップリング剤などを用いて酸化亜鉛粒子の表面を処理することで、樹脂や溶剤への分散性を高めたり、特定の反応性を付与したりすることが可能です。応用技術としては、薄膜形成技術が挙げられます。スパッタリング法、原子層堆積(ALD)法、化学気相成長(CVD)法などを用いて、酸化亜鉛の薄膜を形成し、透明導電膜やセンサー、光デバイスなどに応用されています。また、ポリマーなどとの複合材料化技術により、新たな機能性材料の開発が進められています。化粧品や塗料分野では、酸化亜鉛を均一に分散させるための高度な分散技術が求められます。これらの技術は、酸化亜鉛の潜在能力を最大限に引き出し、多様な製品への応用を可能にしています。

市場背景を見ると、酸化亜鉛の世界市場は、ゴム産業、特に自動車タイヤの需要に大きく牽引されており、安定した規模を維持しています。主要なプレイヤーは、亜鉛精錬メーカーや化学品メーカーであり、高純度品やナノ粒子品といった高付加価値製品の供給に注力しています。近年では、化粧品分野での紫外線遮蔽剤としての需要、電子材料分野での透明導電膜やセンサー材料としての需要が増加傾向にあります。特に、環境規制の強化に伴い、カドミウムなどの重金属代替材料としての酸化亜鉛の利用が拡大する可能性も指摘されています。価格動向は、主要原料である亜鉛地金価格やエネルギーコストに大きく影響されますが、高機能品においては、その付加価値が価格に反映される傾向にあります。アジア太平洋地域が最大の消費地であり、特に中国の需要が市場全体に大きな影響を与えています。

将来展望としては、酸化亜鉛は今後も多岐にわたる分野での応用が期待されています。新機能材料としての開発が活発であり、透明導電膜(AZO)のさらなる高性能化や低コスト化は、次世代ディスプレイやフレキシブルエレクトロニクス、スマートウィンドウなどへの応用を加速させるでしょう。また、UV-LEDやレーザーダイオードといった光デバイス、さらにはスピントロニクス材料としての研究も進められています。環境・エネルギー分野では、太陽電池の効率向上に貢献する材料として、また、光触媒による水処理や空気浄化、CO2還元触媒としての可能性も探られています。医療・ヘルスケア分野では、抗菌・抗ウイルス材料としての利用や、ドラッグデリバリーシステムへの応用研究も進められています。一方で、ナノ粒子酸化亜鉛の環境中での挙動や人体への影響に関する安全性評価は、今後の普及において重要な課題となります。また、高機能化と量産性の両立、そしてコスト競争力の維持も、持続的な成長のための重要な要素となるでしょう。このように、酸化亜鉛は既存の用途での安定した需要に加え、新たな技術革新と応用分野の開拓を通じて、今後もその重要性を増していくと予測されます。